Ο κόσμος εισέρχεται σε μια "σκοτεινή" φάση κατά την οποία δεν αποκλείεται να δούμε το χειρότερο κραχ στην ιστορία των αγορών

«Αυτή είναι η πιο επικίνδυνη συγκυρία στην παγκόσμια οικονομία από την τρέλα της φούσκας των ακινήτων του 2007» δήλωσε ο ιδρυτής της GMO, Jeremy Grantham, παραμένοντας όμως εξαιρετικά bearish σε ό,τι αφορά το μέλλον της αμερικανικής χρηματαγοράς.

Όπως λέει, «παραμένουμε στη σφαίρα της υπερφούσκας, και γι’ αυτό πρέπει να αναμένουμε πτώση έως -26% το 2022, με τις χρηματοπιστωτικές αγορές να αντιμετωπίζουν μια άνευ προηγουμένου συρροή προκλήσεων».

Για να έρθει η Deutsche Bank να εκτιμήσει ότι οι αγορές και ειδικότερα η Wall Street δεν έχουν «πιάσει πάτο» ακόμη, oπότε οι επενδυτές θα πρέπει να μην ενθουσιάζονται από αναλαμπές και να παραμείνουν προσεκτικοί, με τους fund managers που ρώτησε η επενδυτική τράπεζα στο πλαίσιο δημοσκόπησης - έρευνας να «βλέπουν» πτώση έως -20% στον S&P 500 το 2023.

Στις ζοφερές εκτιμήσεις προστίθεται και η BlackRock, η οποία τονίζει ότι η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) διακινδυνεύει να συντρίψει την οικονομική δραστηριότητα, στην προσπάθειά της να καταπολεμήσει τις υψηλές πληθωριστικές πιέσεις.

Επομένως, «οι Ευρωπαίοι policy makers θα πρέπει να αφυπνιστούν και μάλλον θα το κάνουν πολύ πιο γρήγορα σε σχέση με ό,τι περιμένουν οι αγορές – αλλά όχι προτού υπάρξει μια σοβαρή ύφεση».

Έτσι, και η Goldman Sachs, ειδικότερα, στο ενημερωτικό της σημείωμα που επιγράφεται «Bear Repair; The Bumpy Road to Recovery» καταλήγει στο συμπέρασμα πως η αγορά δεν έχει ακόμη «δει» τα… χαμηλά της.

Ποιοι είναι οι λόγοι της κατάρρευσης;

Ο βασικός λόγος είναι η ύφεση στην οποία αναμένεται να εισέλθουν οι περισσότερες δυτικές οικονομίες μέσα στο τρίτο τρίμηνο του 2022, η οποία μάλιστα θα διαφέρει σε σημαντικό βαθμό από όλες τις άλλες υφέσεις των τελευταίων 60 ετών.

Ας δούμε σε δέκα σημεία ποια είναι αυτά.

- Η αποπαγκοσμιοποίηση δημιουργεί πληθωρισμό

- Η ενέργεια θα κοστίζει περισσότερο

- Το κεφάλαιο δεν θα έχει πλέον μηδενικό κόστος

- Ο περιορισμός της πίστωσης θα αλλάξει τις αποτιμήσεις των περιουσιακών στοιχείων, πιέζοντάς τις καθοδικά

- Ο πλούτος θα υποστεί πλήγμα, επηρεάζοντας το κορυφαίο 10% που κατέχει σχεδόν το 90% του πλούτου

- Οι ελλείψεις εργαζομένων θα αυξηθούν

- Η άνευ προηγουμένου ανισότητα εισοδήματος και πλούτου έχει αλλάξει τις αντιλήψεις και τις αξίες, αλλάζοντας τις κοινωνίες με τρόπους που λίγοι αναγνωρίζουν

- Η πανδημία άλλαξε τις αντιλήψεις για το τι είναι σημαντικό

- Οι μη βασικές δουλειές θα περικοπούν

- Η αποπαγκοσμιοποίηση θα αναδιοργανώσει τις μερκαντιλιστικές οικονομίες που εξαρτώνται από τις εξαγωγές π.χ. σαν τη Γερμανία και την Κίνα

Ποιοι είναι οι όροι της ολοκληρωτικής πτώσης

Οι αγορές και ειδικότερα η Wall Street δεν έχουν «πιάσει πάτο» ακόμη, oπότε οι επενδυτές θα πρέπει να μην ενθουσιάζονται από αναλαμπές και να παραμείνουν προσεκτικοί, υποστηρίζει η αμερικανική επενδυτική τράπεζα Goldman Sachs.

Και παραθέτει μια σειρά από επιχειρήματα και τεκμήρια για να στηρίξει τις απόψεις του.

α) Οι bear markets μπορούν να χωριστούν σε τρεις κατηγορίες: διαρθρωτικές, κυκλικές και καθοδηγούμενες από γεγονότα…

β) Η μετάβαση από μια bear market σε μια bull market τείνει να είναι ισχυρή και καθοδηγείται από την επέκταση των αποτιμήσεων, ανεξάρτητα από τον τύπο της bear market.

γ) Τα bear market rally συνηθίζονται, κάτι το οποίο καθιστά αυτές τις μεταβάσεις δύσκολο να εντοπιστούν σε πραγματικό χρόνο.

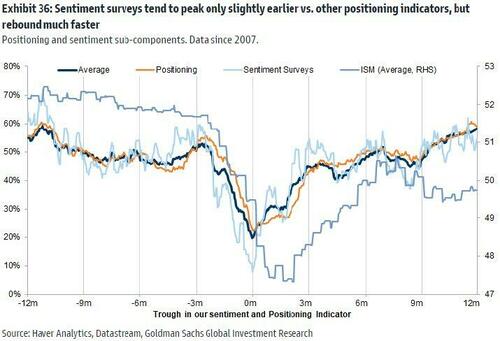

Η διαφορά μεταξύ ενός bear market rally και μιας μετάβασης στη φάση «Ελπίδα» εξαρτάται από τους οδηγούς της ίδιας της bear market καθώς και από έναν συνδυασμό άλλων παραγόντων που τείνουν να συμπίπτουν με μια πραγματική καμπή.

δ) Οι χαμηλές αποτιμήσεις αποτελούν απαραίτητη, αν και όχι επαρκή, προϋπόθεση για την ανάκαμψη της αγοράς. Η προσέγγιση του χειρότερου σημείου του οικονομικού κύκλου, η κορύφωση του πληθωρισμού και των επιτοκίων και η αρνητική τοποθέτηση είναι επίσης σημαντικά πράγματα.

ε) Ο δείκτης Bull/Bear Indicator (GSBLBR) που βασίζεται στα θεμελιώδη και ο δείκτης όρεξης για ανάληψη κινδύνου που βασίζεται στο συναίσθημα (GSRAII) βοηθούν στον εντοπισμό πιθανών σημείων καμπής. Ο συνδυασμός αυτών μπορεί να παρέχει ισχυρά σήματα όταν και τα δύο είναι κοντά στα άκρα.

Σε αυτό το πλαίσιο, η Goldman Sachs προσδοκά χαμηλότερες συνολικές αποδόσεις, περισσότερη εστίαση στο Alpha παρά στο Beta, μεγαλύτερη ανταμοιβή για διαφοροποίηση, επενδύσεις για την αύξηση της εταιρικής αποδοτικότητας (ενεργειακή απόδοση και παραγωγικότητα εργασίας).

Δεν θα ευθύνεται η Fed

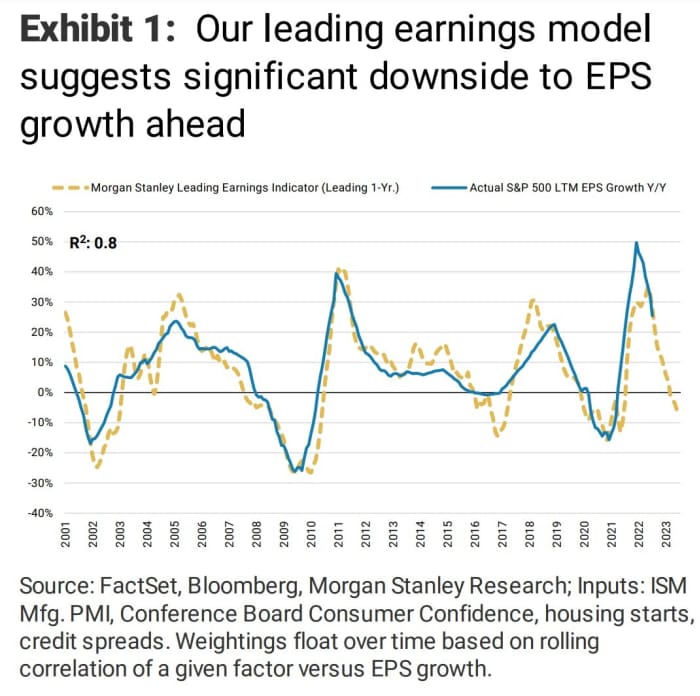

Η Morgan Stanley έχει πιστωθεί ευρέως, τουλάχιστον μεταξύ των μεγάλων τραπεζών της Wall Street, για την ορθή πρόβλεψη της αρνητικής πορείας που θα έχουν οι μετοχές φέτος.

Και ο αναλυτής της, Mike Wilson, βλέπει να υπάρχει περισσότερος πόνος, αλλά όχι για τον λόγο που πολλοί πιστεύουν.

Σε αντίθεση με το πρώτο μέρος του sell off, αυτή τη φορά η πτώση των μετοχών θα προέλθει κυρίως από υψηλότερο ασφάλιστρο κινδύνου μετοχών και τα χαμηλότερα κέρδη παρά υψηλότερα επιτόκια», εξηγεί ο Wilson.

Σύμφωνα με το μοντέλο ανάλυσης της Morgan Stanley, με βάση στοιχεία όπως την έκθεση παραγωγής ISM, τον δείκτη καταναλωτικής εμπιστοσύνης του Conference Board, τις εκκινήσεις κατοικιών και τα πιστωτικά περιθώρια, θα υπάρξει μεγάλη πτώση στην κερδοφορία.

Ένα άλλο μοντέλο, που βασίζεται κυρίως σε περιφερειακά στοιχεία της Fed, προβλέπει επίσης πτώση κερδών.

Το ασφάλιστρο κινδύνου μετοχικού κεφαλαίου είναι η απόδοση που παρέχει η επένδυση στο χρηματιστήριο έναντι ενός επιτοκίου άνευ κινδύνου.

Ζοφερή η BlackRock για την ευρωπαϊκή οικονομία...

Η ενεργειακή κρίση, μοιραία, θα οδηγήσει την Ευρώπη σε βαθιά ύφεση… λέει η BlackRock, που υποστηρίζει ότι η έκρηξη τιμών και η επιβολή δελτίου στο φυσικό αέριο φαντάζουν ως ένα πολύ ρεαλιστικό ενδεχόμενο, πλέον…

Μάλιστα, η κατάσταση, δυστυχώς, έχει επιδεινωθεί, με τη Ρωσία να έχει βάλει «stop» στις ροές φυσικού αερίου προς τη Γηραιά Ήπειρο.

Επιπλέον, σύμφωνα με τον επενδυτικό κολοσσό, η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) διακινδυνεύει να συντρίψει την οικονομική δραστηριότητα, στην προσπάθειά της να καταπολεμήσει τις υψηλές πληθωριστικές πιέσεις.

Επομένως, «οι Ευρωπαίοι policy makers θα πρέπει να αφυπνιστούν και μάλλον θα το κάνουν πολύ πιο γρήγορα σε σχέση με ό,τι περιμένουν οι αγορές – αλλά όχι προτού υπάρξει μια σοβαρή ύφεση».

Συμπέρασμα: Τα ευρωπαϊκά χρηματιστήρια δεν έχουν προεξοφλήσει τη βαθιά ύφεση που έρχεται…

Εξαιρουμένων των εμπορευμάτων, οι εκτιμήσεις για την αύξηση των κερδών στην Ευρώπη είναι υπερβολικά αισιόδοξες.

Ως εκ τούτου, «οι εκτιμήσεις για την αύξηση των κερδών στην Ευρώπη είναι υπερβολικά αισιόδοξες»

«Παραμένουμε underweight στις ευρωπαϊκές μετοχές», αναφέρει η BlackRock.

Δεν έχουμε δει ακόμη τον πάτο

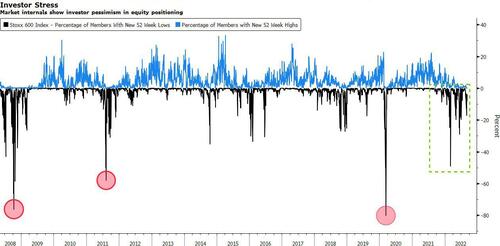

Ορισμένοι τεχνικοί δείκτες υποδεικνύουν επίσης ότι οι περιφερειακές μετοχές δεν έχουν δει ακόμη τον πάτο.

Οι αποτιμήσεις έχουν πέσει κάτω από τον μακροπρόθεσμο μέσο όρο τους, αλλά εξακολουθούν να είναι πάνω από τα επίπεδα προηγούμενων πτώσεων.

Ο στρατηγικός αναλυτής της Morgan Stanley, Graham Secker, λέει ότι η μελλοντική αναλογία τιμής προς κέρδη 12 μηνών για τις ευρωπαϊκές μετοχές θα μπορούσε να μειωθεί ακόμη 15% από τα τρέχοντα επίπεδα.

Το μερίδιο των εταιρειών του Stoxx 600 που έφτασε σε χαμηλά 52 εβδομάδων δείχνει επίσης την πίεση στην τοποθέτηση των επενδυτών.

Αν και το φετινό selloff δεν ταιριάζει με τον πανικό που παρατηρήθηκε το 2020 ή στο αποκορύφωμα της παγκόσμιας χρηματοπιστωτικής κρίσης, η κατάρρευση ήταν πιο παρατεταμένη από ό,τι παρατηρήθηκε στις προηγούμενες πτώσεις.

Μέχρι τώρα, η άνοδος του ενεργειακού κλάδου παρείχε ένα στήριγμα στον ευρωπαϊκό δείκτη αναφοράς, αλλά ακόμη και αυτό μπορεί τώρα να αμφισβητηθεί.

Με τις τιμές του πετρελαίου να ξεπερνούν τα υψηλά των αρχών του τρέχοντος έτους, υπάρχει αυξανόμενη ανησυχία ότι μια οικονομική επιβράδυνση θα θέσει φρένο στη ζήτηση για το εμπόρευμα.

Αξιοποιώντας τη συντριβή

Πάντως, ο Granthan της GMO επιδιώκει να επωφεληθεί από την τεράστια πτώση που περιμένει.

Μέσω του φιλανθρωπικού του ιδρύματος, έχει στοιχηματίσει έναντι του τεχνολογικού Nasdaq και των ομολόγων υψηλής απόδοσης, είπε στους Times σε συνέντευξή του που δημοσιεύθηκε την Παρασκευή.

Yπενθυμίζεται πως ο Nasdaq έχει υποχωρήσει -25% από τα ιστορικά υψηλά του τον Νοέμβριο.

Ο δείκτης θεωρείται γενικά πιο ριψοκίνδυνος και πιο ασταθής από τον S&P 500, καθώς περέχει μεγαλύτερο ποσοστό ταχέως αναπτυσσόμενων, επιθετικά αποτιμώμενων, μη κερδοφόρων εταιρειών.

Τα ομόλογα υψηλής απόδοσης ή Junk Bonds βαθμολογούνται χαμηλότερα από τα ομόλογα επενδυτικής βαθμίδας από τα πιστωτικά γραφεία.

Προσφέρουν δε μεγαλύτερες αποδόσεις στους επενδυτές, αλλά τείνουν να είναι πιο ασταθή, καθώς ενέχουν μεγαλύτερο κίνδυνο αθέτησης.

Το στοίχημα του Grantham υποδηλώνει ότι αναμένει οι τεχνολογικές μετοχές να υποχωρήσουν και οι εταιρικές χρεοκοπίες να εκτιναχθούν στα ύψη όταν η υπερφούσκα σκάσει, οδηγώντας τις μετοχές τεχνολογίας και τα junk ομόλογα προς τα κάτω.

www.bankingnews.gr

Σχόλια αναγνωστών