Τέλεια καταιγίδα υπερπροσφοράς και υποζήτησης…

Αναπόφευκτη συνέπεια της τρέχουσας φούσκας χρέους θα είναι η αποπληθωριστική κατάρρευση των αγορών αναφέρει σε πρόσφατη ανάλυσή της η Gold Switzerland.

Ειδικότερα, σύμφωνα με τον επενδυτικό οίκο, οι κεντρικές τράπεζες είναι η άμεση αιτία της ιστορικής ανισότητας πλούτου που παρατηρείται στις ΗΠΑ.

Μάλιστα, δε, πλέον έχουν αναλάβει τον έλεγχο των οικονομιών και, γενικά, τον έλεγχο των τιμών των ομολόγων και της αγοράς συναλλάγματος.

Μείζον ζήτημα αποτελεί η Fed, λέει ο ελβετικός οίκος…

Ολόκληρος ο κόσμος, το μεγαλύτερο μέρος του οποίου συνδέεται άμεσα ή έμμεσα με την τιμή και την προσφορά του δολαρίου, κάθεται σε αναμμένα κάρβουνα ώστε να δει τι θα κάνει (ή δεν θα κάνει) η FOMC με την τιμή και την προσφορά του οπλοποιημένου νομίσματος.

Σημειώνεται πως μετά την κρίση του 2008 οι Αμερικανοί policymakers φρόντισαν να δημιουργήσουν μια άνευ προηγουμένου φούσκα, με την υιοθέτηση μηδενικών επιτοκίων και ένα πρωτόφαντο QE.

Βέβαια, μόλις το 10% του πληθυσμού των ΗΠΑ επωφελήθηκε από αυτή την κατάσταση.

Περιττό να πούμε ότι κανείς στην Ουάσιγκτον, και σίγουρα όχι ο κεντρικός τραπεζίτης Jerome Powell, δεν πρόκειται να ομολογήσει αυτός ο συγκεντρωτισμός της εξουσίας (και οι «ελεύθερες» αγορές) από μη εκλεγμένους ιδιώτες τραπεζίτες είναι σημάδι φεουδαρχίας και όχι καπιταλισμού - ένα προσεκτικά καλυμμένο σύμβολο του αυταρχισμού που κρύβεται μέσα σε ομοσπονδιακά ρούχα.

Φυσικά, λέει η Gold Switzerland, οι πολιτικοί, που γνωρίζουν λιγότερα για την ιστορία, τα οικονομικά ή τα βασικά μαθηματικά από οποιονδήποτε πρωτοετή φοιτητή, αναρωτιούνται «τι μπορούν να κάνουν για τη χώρα τους»…

Αντίθετα, σκέφτονται πολλά για το πώς θα μπορέσουν να επανεκλεγούν… αυξάνοντας και φουσκώνοντας ελλείμματα και χρέος.

Αποτέλεσμα; Η διόγκωση του πληθωρισμού, που στις τιμές, φυσικά, δεν μπορεί να τρέχει με 3,7% -πρόκειται για ένα ξεδιάντροπο ψέμα- αλλά τουλάχιστον με 11%.

Αυτός ο πραγματικός πληθωρισμός σημαίνει ότι κάθε IOU (ομόλογο) που εκδίδεται από τον Uncle Sam (ΗΠΑ) έχει αρνητική απόδοση και, ως εκ τούτου, εξ ορισμού τιμολογεί αθέτηση υποχρεώσεων.

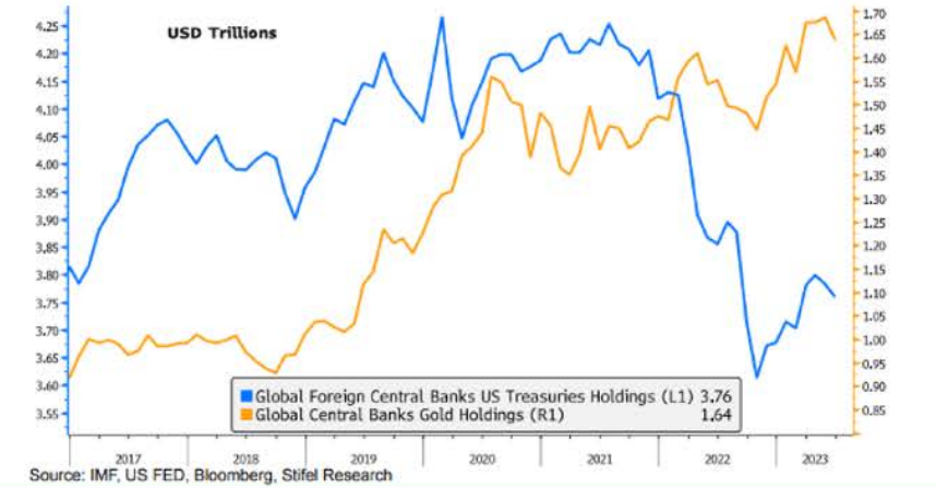

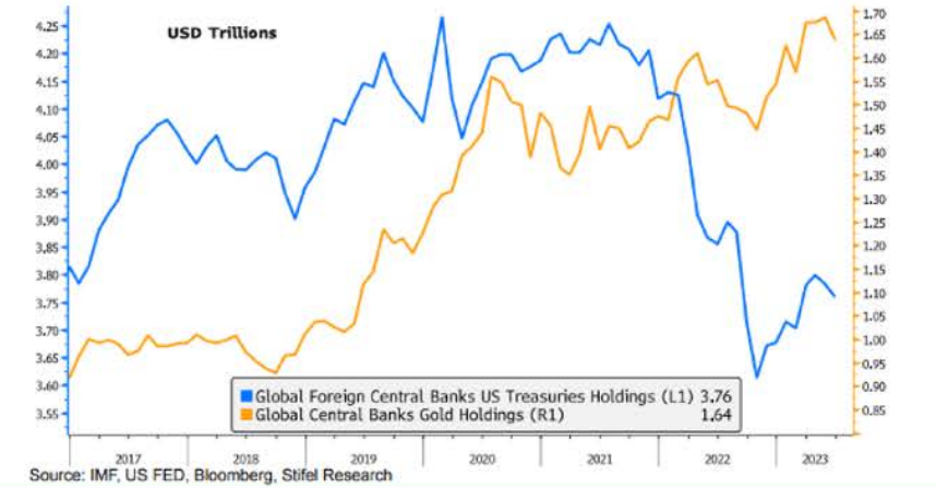

Ο υπόλοιπος κόσμος, συμπεριλαμβανομένων των αναπτυσσόμενων χωρών BRICS+, το γνωρίζει αυτό, γεγονός που εξηγεί γιατί οι κεντρικές τράπεζες είναι καθαροί πωλητές αμερικανικών ομολόγων από το 2014 και εξής…

Για αυτό η αποδολαριοποίηση δεν είναι απλώς μια έννοια, αλλά μια σταθερή πραγματικότητα σήμερα.

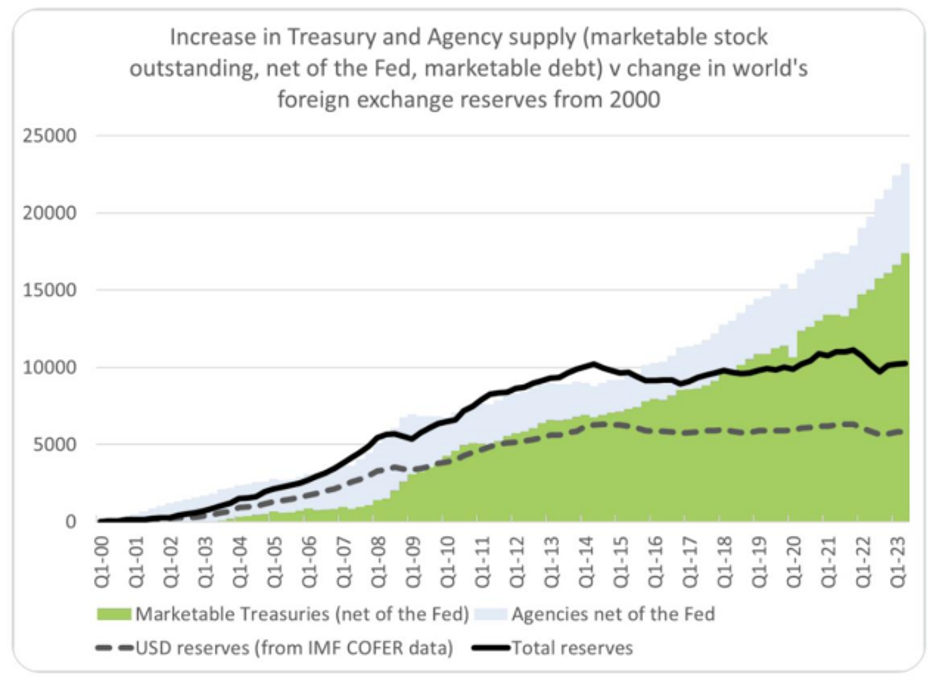

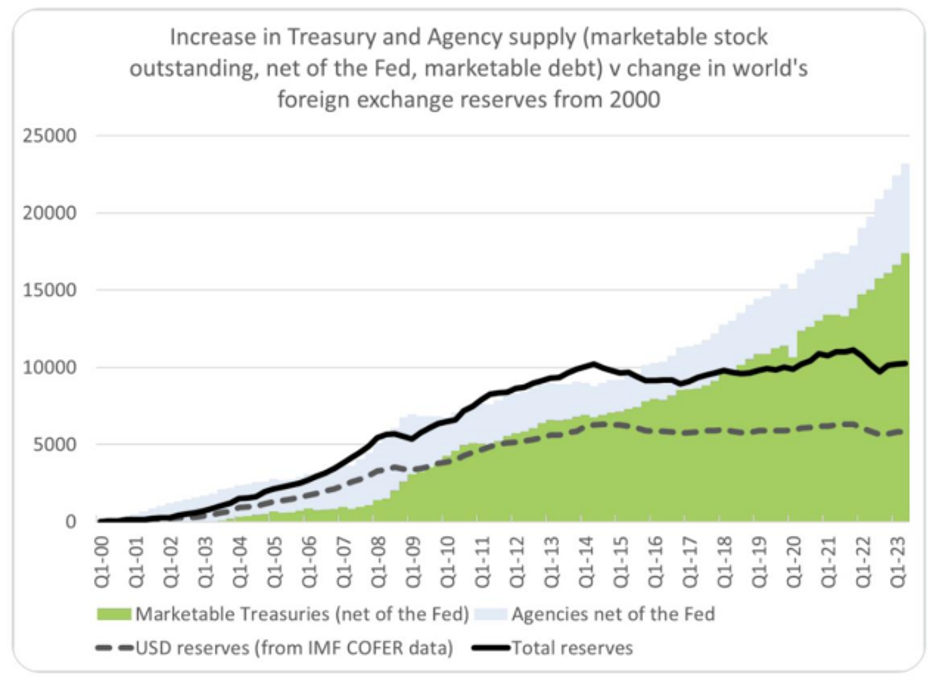

Αλλά όπως επιβεβαιώνει το γράφημα αμέσως παρακάτω, αυτή η έλλειψη αγάπης για τα αμερικανικά ομόλογα δεν εμπόδισε τον θείο Σαμ από το να εκδίδει τρισεκατομμύρια και τρισεκατομμύρια, δημιουργώντας μια τέλεια καταιγίδα καταστροφή (δηλαδή, αναντιστοιχία) υπερπροσφοράς και υποζήτησης.

Αυτή η αναντιστοιχία, όπως γνωρίζει ακόμη και ένας μαθητής γυμνασίου (αλλά οι πολιτικοί μας δεν το γνωρίζουν), δημιουργεί τεράστια πίεση στις τιμές των ομολόγων.

Και δεδομένου του γεγονότος ότι οι τιμές των ομολόγων κινούνται αντιστρόφως από τις αποδόσεις των ομολόγων, αυτές οι αποδόσεις ουρλιάζουν προς τα βόρεια, πράγμα που σημαίνει ότι τα επιτόκια και το κόστος του χρέους καταγράφει νέο ρεκόρ – και, φυσικά, κάτι θα σπάσει.

Απλώς ακολουθήστε το χρέος

Όπως αναφέρει Gold Switzerland, η Ουάσιγκτον τοποθετεί το δημόσιο χρέος των ΗΠΑ στο 120% επί του ΑΕΠ – γεγονός που εκ των πραγμάτων καθιστά αδύνατη την επέκτασή του, καθώς τέτοιοι λόγοι χρέους ισοδυναμούν με κολύμπι στα βαθιά με βατραχοπέδιλα από τσιμέντο.

Από εκεί και πέρα, όλα εξαρτώνται από τις αποδόσεις των ομολόγων.

Όταν τα επιτόκια/αποδόσεις είναι χαμηλά, τα πράγματα λειτουργούν - όταν είναι ψηλά, τα πράγματα σπάνε.

Αυτό οφείλεται στο γεγονός ότι το φτηνό χρέος είναι ο πυρήνας του αμερικανικού μοντέλου «ανάπτυξης» που βασίζεται στο χρέος εδώ και χρόνια, και αυτό από μόνο του προοιωνίζεται… χρεοκοπία.

Απελπισμένη διάσωση

Η αγορά κρατικών ομολόγων των ΗΠΑ είναι πράγματι «πολύ μεγάλη για να αποτύχει».

Όμως, δεδομένου ότι οι φορολογικές εισπράξεις, το ΑΕΠ και το ξένο ενδιαφέρον για τα IOU του Θείου Sam δεν επαρκούν για να «φιλοξενήσουν» αυτήν την αγορά/φούσκα κρατικού χρέους, τα χρήματα που χρειάζονται για να «σωθεί» θα πρέπει να προέλθουν από κάπου.

Και αυτό το «κάπου», κατά την Gold Switzerland, θα είναι ένας εκτυπωτής χρήματος, που θα σημάνει ενδεχόμενη επέκταση της προσφοράς χρήματος και επομένως ένα τελικό παιχνίδι καταστροφής νομισμάτων.

Μια τέτοια νομισματική καταστροφή σημαίνει μεγαλύτερο -και όχι- μικρότερο πληθωρισμό στο μέλλον, με πιθανή αποπληθωριστική κατάρρευση της αγοράς στο ενδιάμεσο.

Και πάλι, ο υπόλοιπος κόσμος το γνωρίζει αυτό, γεγονός που εξηγεί γιατί οι κεντρικές τράπεζες κάνουν ντάμπινγκ αμερικανικά ομολόγα και στοιβάζουν φυσικό χρυσό σε επίπεδα ρεκόρ.

Εναλλακτικές απόψεις;

Η θεωρία του milk-shake, ωστόσο, προσφέρει αξιόπιστα αντεπιχειρήματα για τις δυνάμεις ομολόγων και νομισμάτων των ΗΠΑ.

Σύμφωνα με όσα υποστηρίζονται , καθώς ο κόσμος βυθίζεται βαθύτερα στην ύφεση, ακόμη και το δολάριο και το μη αγαπητό UST (αμερικανικό κρατικό ομόλογο) θα λειτουργήσουν ως ασφαλές καταφύγιο της έσχατης λύσης.

Σε τελική ανάλυση, το δολάριο δεν πρόκειται να αντικατασταθεί από το ρούβλι, το γεν, το γιουάν, το πέσο, το φράγκο ή το ευρώ…

Επιπλέον, χάρη στις παγκόσμιες αγορές παραγώγων και ευρώ-δολαρίου, η ενσωματωμένη και συστημική ζήτηση για το δολάρια μπορεί κάλλιστα να ενισχύσει τη σχετική υπεροχή του για μεγάλο χρονικό διάστημα, σωστά;

Ούτε πρέπει να ξεχνάμε την ενσωματωμένη ζήτηση για δολάρια με τη μορφή αυτού του τόσο σημαντικού πετροδολαρίου.

Εν ολίγοις, υπάρχουν πολλοί λόγοι για τους οποίους θα μπορούσε κανείς να υποστηρίξει ότι το δολάριο και το αμερικανικό χρέος θα είναι πάντα το καλύτερο άλογο κούρσας.

Τι γίνεται όμως με την Ιστορία, τα Μαθηματικά και το Αύριο;

Όπως υποστηρίζει η Gold Switzerland, μια τέτοια ύβρις και πίστη στη σχετική ανωτερότητα του δολαρίου προϋποθέτει ότι η ιστορία δεν έχει σημασία, ότι τα μαθηματικά είναι προαιρετικά και ότι το αύριο μοιάζει πάντα με χθες.

Και η άποψη ότι ο κόσμος απλώς θα «καταφύγει» σε αμερικανικό χρέος όταν χτυπήσει η επόμενη καταιγίδα είναι μια πεποίθηση που αγνοεί το ντάμπινγκ - και την πιο πρόσφατη καταστροφή της αγοράς το 2020.

Εν ολίγοις, τα πράγματα δεν είναι ακριβώς τόσο απλά.

Εξίσου αξίζει να εξεταστεί, φυσικά, η πιθανότητα ότι η Ουάσιγκτον να προσπαθήσει να σώσει την αγορά ομολόγων περικόπτοντας δικαιώματα και στρατιωτικές δαπάνες κατά 70%.

Ή ίσως η Αμερική μπορεί απλώς να προσβλέπει σε ένα τεράστιο κραχ στο χρηματιστήριο με «τη συμβολή των αυξημένων επιτοκίων» για να «κατευθύνει» τους αιματοβαμμένους επενδυτές στην αγορά χρέους και έτσι να «σώσει» τα IOU του θείου Σαμ.

Ωστόσο, πιο πιθανό, και πιο πολιτικά πρόσφορο, θα είναι η καταστροφή του νομίσματος για να σωθούν οι πιστωτικές αγορές - ένας νομισματικός καρκίνος που ορίζει τώρα τη γεμάτη χρέη «δημοκρατία» μας, καταλήγει η Gold Switzerland.

www.bankingnews.gr

Ειδικότερα, σύμφωνα με τον επενδυτικό οίκο, οι κεντρικές τράπεζες είναι η άμεση αιτία της ιστορικής ανισότητας πλούτου που παρατηρείται στις ΗΠΑ.

Μάλιστα, δε, πλέον έχουν αναλάβει τον έλεγχο των οικονομιών και, γενικά, τον έλεγχο των τιμών των ομολόγων και της αγοράς συναλλάγματος.

Μείζον ζήτημα αποτελεί η Fed, λέει ο ελβετικός οίκος…

Ολόκληρος ο κόσμος, το μεγαλύτερο μέρος του οποίου συνδέεται άμεσα ή έμμεσα με την τιμή και την προσφορά του δολαρίου, κάθεται σε αναμμένα κάρβουνα ώστε να δει τι θα κάνει (ή δεν θα κάνει) η FOMC με την τιμή και την προσφορά του οπλοποιημένου νομίσματος.

Σημειώνεται πως μετά την κρίση του 2008 οι Αμερικανοί policymakers φρόντισαν να δημιουργήσουν μια άνευ προηγουμένου φούσκα, με την υιοθέτηση μηδενικών επιτοκίων και ένα πρωτόφαντο QE.

Βέβαια, μόλις το 10% του πληθυσμού των ΗΠΑ επωφελήθηκε από αυτή την κατάσταση.

Περιττό να πούμε ότι κανείς στην Ουάσιγκτον, και σίγουρα όχι ο κεντρικός τραπεζίτης Jerome Powell, δεν πρόκειται να ομολογήσει αυτός ο συγκεντρωτισμός της εξουσίας (και οι «ελεύθερες» αγορές) από μη εκλεγμένους ιδιώτες τραπεζίτες είναι σημάδι φεουδαρχίας και όχι καπιταλισμού - ένα προσεκτικά καλυμμένο σύμβολο του αυταρχισμού που κρύβεται μέσα σε ομοσπονδιακά ρούχα.

Φυσικά, λέει η Gold Switzerland, οι πολιτικοί, που γνωρίζουν λιγότερα για την ιστορία, τα οικονομικά ή τα βασικά μαθηματικά από οποιονδήποτε πρωτοετή φοιτητή, αναρωτιούνται «τι μπορούν να κάνουν για τη χώρα τους»…

Αντίθετα, σκέφτονται πολλά για το πώς θα μπορέσουν να επανεκλεγούν… αυξάνοντας και φουσκώνοντας ελλείμματα και χρέος.

Αποτέλεσμα; Η διόγκωση του πληθωρισμού, που στις τιμές, φυσικά, δεν μπορεί να τρέχει με 3,7% -πρόκειται για ένα ξεδιάντροπο ψέμα- αλλά τουλάχιστον με 11%.

Αυτός ο πραγματικός πληθωρισμός σημαίνει ότι κάθε IOU (ομόλογο) που εκδίδεται από τον Uncle Sam (ΗΠΑ) έχει αρνητική απόδοση και, ως εκ τούτου, εξ ορισμού τιμολογεί αθέτηση υποχρεώσεων.

Ο υπόλοιπος κόσμος, συμπεριλαμβανομένων των αναπτυσσόμενων χωρών BRICS+, το γνωρίζει αυτό, γεγονός που εξηγεί γιατί οι κεντρικές τράπεζες είναι καθαροί πωλητές αμερικανικών ομολόγων από το 2014 και εξής…

Για αυτό η αποδολαριοποίηση δεν είναι απλώς μια έννοια, αλλά μια σταθερή πραγματικότητα σήμερα.

Αλλά όπως επιβεβαιώνει το γράφημα αμέσως παρακάτω, αυτή η έλλειψη αγάπης για τα αμερικανικά ομόλογα δεν εμπόδισε τον θείο Σαμ από το να εκδίδει τρισεκατομμύρια και τρισεκατομμύρια, δημιουργώντας μια τέλεια καταιγίδα καταστροφή (δηλαδή, αναντιστοιχία) υπερπροσφοράς και υποζήτησης.

Αυτή η αναντιστοιχία, όπως γνωρίζει ακόμη και ένας μαθητής γυμνασίου (αλλά οι πολιτικοί μας δεν το γνωρίζουν), δημιουργεί τεράστια πίεση στις τιμές των ομολόγων.

Και δεδομένου του γεγονότος ότι οι τιμές των ομολόγων κινούνται αντιστρόφως από τις αποδόσεις των ομολόγων, αυτές οι αποδόσεις ουρλιάζουν προς τα βόρεια, πράγμα που σημαίνει ότι τα επιτόκια και το κόστος του χρέους καταγράφει νέο ρεκόρ – και, φυσικά, κάτι θα σπάσει.

Απλώς ακολουθήστε το χρέος

Όπως αναφέρει Gold Switzerland, η Ουάσιγκτον τοποθετεί το δημόσιο χρέος των ΗΠΑ στο 120% επί του ΑΕΠ – γεγονός που εκ των πραγμάτων καθιστά αδύνατη την επέκτασή του, καθώς τέτοιοι λόγοι χρέους ισοδυναμούν με κολύμπι στα βαθιά με βατραχοπέδιλα από τσιμέντο.

Από εκεί και πέρα, όλα εξαρτώνται από τις αποδόσεις των ομολόγων.

Όταν τα επιτόκια/αποδόσεις είναι χαμηλά, τα πράγματα λειτουργούν - όταν είναι ψηλά, τα πράγματα σπάνε.

Αυτό οφείλεται στο γεγονός ότι το φτηνό χρέος είναι ο πυρήνας του αμερικανικού μοντέλου «ανάπτυξης» που βασίζεται στο χρέος εδώ και χρόνια, και αυτό από μόνο του προοιωνίζεται… χρεοκοπία.

Απελπισμένη διάσωση

Η αγορά κρατικών ομολόγων των ΗΠΑ είναι πράγματι «πολύ μεγάλη για να αποτύχει».

Όμως, δεδομένου ότι οι φορολογικές εισπράξεις, το ΑΕΠ και το ξένο ενδιαφέρον για τα IOU του Θείου Sam δεν επαρκούν για να «φιλοξενήσουν» αυτήν την αγορά/φούσκα κρατικού χρέους, τα χρήματα που χρειάζονται για να «σωθεί» θα πρέπει να προέλθουν από κάπου.

Και αυτό το «κάπου», κατά την Gold Switzerland, θα είναι ένας εκτυπωτής χρήματος, που θα σημάνει ενδεχόμενη επέκταση της προσφοράς χρήματος και επομένως ένα τελικό παιχνίδι καταστροφής νομισμάτων.

Μια τέτοια νομισματική καταστροφή σημαίνει μεγαλύτερο -και όχι- μικρότερο πληθωρισμό στο μέλλον, με πιθανή αποπληθωριστική κατάρρευση της αγοράς στο ενδιάμεσο.

Και πάλι, ο υπόλοιπος κόσμος το γνωρίζει αυτό, γεγονός που εξηγεί γιατί οι κεντρικές τράπεζες κάνουν ντάμπινγκ αμερικανικά ομολόγα και στοιβάζουν φυσικό χρυσό σε επίπεδα ρεκόρ.

Εναλλακτικές απόψεις;

Η θεωρία του milk-shake, ωστόσο, προσφέρει αξιόπιστα αντεπιχειρήματα για τις δυνάμεις ομολόγων και νομισμάτων των ΗΠΑ.

Σύμφωνα με όσα υποστηρίζονται , καθώς ο κόσμος βυθίζεται βαθύτερα στην ύφεση, ακόμη και το δολάριο και το μη αγαπητό UST (αμερικανικό κρατικό ομόλογο) θα λειτουργήσουν ως ασφαλές καταφύγιο της έσχατης λύσης.

Σε τελική ανάλυση, το δολάριο δεν πρόκειται να αντικατασταθεί από το ρούβλι, το γεν, το γιουάν, το πέσο, το φράγκο ή το ευρώ…

Επιπλέον, χάρη στις παγκόσμιες αγορές παραγώγων και ευρώ-δολαρίου, η ενσωματωμένη και συστημική ζήτηση για το δολάρια μπορεί κάλλιστα να ενισχύσει τη σχετική υπεροχή του για μεγάλο χρονικό διάστημα, σωστά;

Ούτε πρέπει να ξεχνάμε την ενσωματωμένη ζήτηση για δολάρια με τη μορφή αυτού του τόσο σημαντικού πετροδολαρίου.

Εν ολίγοις, υπάρχουν πολλοί λόγοι για τους οποίους θα μπορούσε κανείς να υποστηρίξει ότι το δολάριο και το αμερικανικό χρέος θα είναι πάντα το καλύτερο άλογο κούρσας.

Τι γίνεται όμως με την Ιστορία, τα Μαθηματικά και το Αύριο;

Όπως υποστηρίζει η Gold Switzerland, μια τέτοια ύβρις και πίστη στη σχετική ανωτερότητα του δολαρίου προϋποθέτει ότι η ιστορία δεν έχει σημασία, ότι τα μαθηματικά είναι προαιρετικά και ότι το αύριο μοιάζει πάντα με χθες.

Και η άποψη ότι ο κόσμος απλώς θα «καταφύγει» σε αμερικανικό χρέος όταν χτυπήσει η επόμενη καταιγίδα είναι μια πεποίθηση που αγνοεί το ντάμπινγκ - και την πιο πρόσφατη καταστροφή της αγοράς το 2020.

Εν ολίγοις, τα πράγματα δεν είναι ακριβώς τόσο απλά.

Εξίσου αξίζει να εξεταστεί, φυσικά, η πιθανότητα ότι η Ουάσιγκτον να προσπαθήσει να σώσει την αγορά ομολόγων περικόπτοντας δικαιώματα και στρατιωτικές δαπάνες κατά 70%.

Ή ίσως η Αμερική μπορεί απλώς να προσβλέπει σε ένα τεράστιο κραχ στο χρηματιστήριο με «τη συμβολή των αυξημένων επιτοκίων» για να «κατευθύνει» τους αιματοβαμμένους επενδυτές στην αγορά χρέους και έτσι να «σώσει» τα IOU του θείου Σαμ.

Ωστόσο, πιο πιθανό, και πιο πολιτικά πρόσφορο, θα είναι η καταστροφή του νομίσματος για να σωθούν οι πιστωτικές αγορές - ένας νομισματικός καρκίνος που ορίζει τώρα τη γεμάτη χρέη «δημοκρατία» μας, καταλήγει η Gold Switzerland.

www.bankingnews.gr

Σχόλια αναγνωστών