Η (γεωπολιτική) εποχή των τεράτων και το δίλημμα των κεντρικών τραπεζών που αποτυγχάνουν να νικήσουν τον πληθωρισμό

Οι τίτλοι της οικονομικής ειδησεογραφίας μόνο σύγχυση μπορούν να προκαλέσουν στον αναγνώστη: Έρχονται μειώσεις των επιτοκίων από τις κεντρικές τράπεζες… Οι μειώσεις των επιτοκίων θα καθυστερήσουν… Θα γίνουν αυξήσεις επιτοκίων αντί μειώσεων.

Βρισκόμαστε στον κόσμο το οποίο περιέγραφε ο πολιτικός φιλόσοφος Antonio Gramsci .

Στην εποχή των τεράτων, όπου ο παλαιός κόσμος δεν έχει πεθάνει ακόμη και ο νέο δεν έχει γεννηθεί.

Αυτό συμβαίνει και στην παγκόσμια οικονομία και στην γεωπολιτική πραγματικότητα.

Ενδεικτικό αυτού ήταν η αντίδραση στα στοιχεία για τον δείκτη τιμών των δαπανών προσωπικής κατανάλωσης (Personal Consumption Expenditures) PCE στις ΗΠΑ.

Αν και ο βασικός πληθωρισμός PCE ήταν σε γενικές γραμμές σύμφωνος με τις συναινετικές εκτιμήσεις, το Bloomberg παρουσίασε δύο αντιφατικά ρεπορτάζ.

Ένα από αυτά έγραφε «Τα ομόλογα ανεβαίνουν μετά το ‘’Δεν υπάρχουν νέα κακά νέα’’» για τον πληθωρισμό».

Το άλλο διακήρυσσε: «Η μέτρηση του προτιμώμενου δείκτη πληθωρισμού της Fed αυξάνεται με ετήσιο ρεκόρ» και υπογράμμιζε ότι τα βασικά δεδομένα για το δείκτη PCE, σε ετήσια βάση για το εξάμηνο, ανέκαμψαν στο 2,5% τον Ιανουάριο, αφού παρέμειναν κάτω από αυτό τους προηγούμενους δύο μήνες, επισημαίνεται σε ανάλυση της Rabobank.

Να ληφθεί υπόψη ότι αυτός ο αριθμός προήλθε μετά από ένα συγκεχυμένο e-mail από το Bureau of Labor Statistics (BLS) που αργότερα προσπάθησε να ανακαλέσει.

Σε αυτό το μήνυμα, η BLS υποστήριξε ότι μια άνοδος του πληθωρισμού ενοικίων - ο δείκτης αυξήθηκε απροσδόκητα απότομα στον ΔΤΚ του Ιανουαρίου - οφειλόταν σε μια μετατόπιση των σειρών των στοιχείων η οποία θα μπορούσε είτε να σημαίνει ότι αυτή η αλλαγή ήταν μια διαρθρωτική μετατόπιση των τιμών ή στην πραγματικότητα ένα σφάλμα το όποιο θα μπορούσε να διορθωθεί σε μεταγενέστερο στάδιο.

Συμπέρασμα; Καμία νίκη επί του πληθωρισμού δεν έχει επιτευχθεί, απλώς καταγράφεται μια συγκυριακή υποχώρηση – και βεβαίως η πολιτικά υπολογισμένη προσπάθεια να συσκοτιστεί η σημασία των στοιχείων που δεν στηρίζουν το τρέχον «αφήγημα» της Federal Reserve και της κυβέρνησης Biden.

Έτσι, θα έπρεπε να πούμε το πλέον συνεπές αφήγημα που ταιριάζει με την τελευταία σειρά δεδομένων είναι ότι ενώ καταγράφεται ακόμη κάποια πρόοδο στην πορεία αποπληθωρισμού η αβεβαιότητα είναι το στοιχείο που επικρατεί.

Τι συμβαίνει στην Ευρωζώνη

Τα στοιχεία του ευρωπαϊκού πληθωρισμού για τον Φεβρουάριο υπογράμμισαν λίγο πολύ αυτό το στοιχείο της αβεβαιότητας.

Η τρέχουσα τάση του σταδιακού αποπληθωρισμού, σύμφωνα με τα πρόσφατα στοιχεία από την Ισπανία, το Βέλγιο, τη Γερμανία και τη Γαλλία, παραμένει, αλλά τα νέα στοιχεία δεν αμβλύνουν τις ανησυχίες σχετικά με το ότι στα στοιχεία του πυρήνα του πληθωρισμού δεν ακολουθούν φθίνουσα πορεία.

Όχι βιαστικές κινήσεις

Ο αρνητικός αντίκτυπος μίας πρόωρης κίνησης από τις κεντρικές τράπεζες εξακολουθεί να είναι μεγαλύτερος από το κόστος της κάπως καθυστερημένης μείωσης των επιτοκίων: η αξιοπιστία θα δεχόταν άλλο ένα πλήγμα εάν μια αναζωπύρωση των πληθωριστικών πιέσεων θα οδηγούσε σε μια ταχεία αναστροφή της χαλάρωσης της νομισματικής πολιτικής – και γι’ αυτό δύσκολα θα περιμέναμε μια μείωση των επιτοκίων εντός του έτους που να δηλώνει ευθεία μεταστροφή της νομισματικής πολιτικής.

Η υποταγή των κεντρικών τραπεζών στον εκλογικό κύκλο και η πρόωρη μείωση των επιτοκίων με τη διατήρηση του πληθωρισμού σε υψηλά επίπεδα και ύφεση - καθόλου απίθανη εξέλιξη – θα προκαλούσε όχι απλώς διαμαρτυρίες αλλά κοινωνική έκρηξη.

Το Ευρωπαϊκό Κοινοβούλιο, το οποίο θεωρεί υπεύθυνη την ΕΚΤ για τις πιστωτικές συνθήκες στην Ευρωζώνη, εξέφρασε αυτή την εβδομάδα τη δυσφορία του για τον υψηλό πληθωρισμό και την αξιοπιστία των νομισματικών θεσμών.

Το μεσοβέζικο σχέδιο της ΕΚΤ

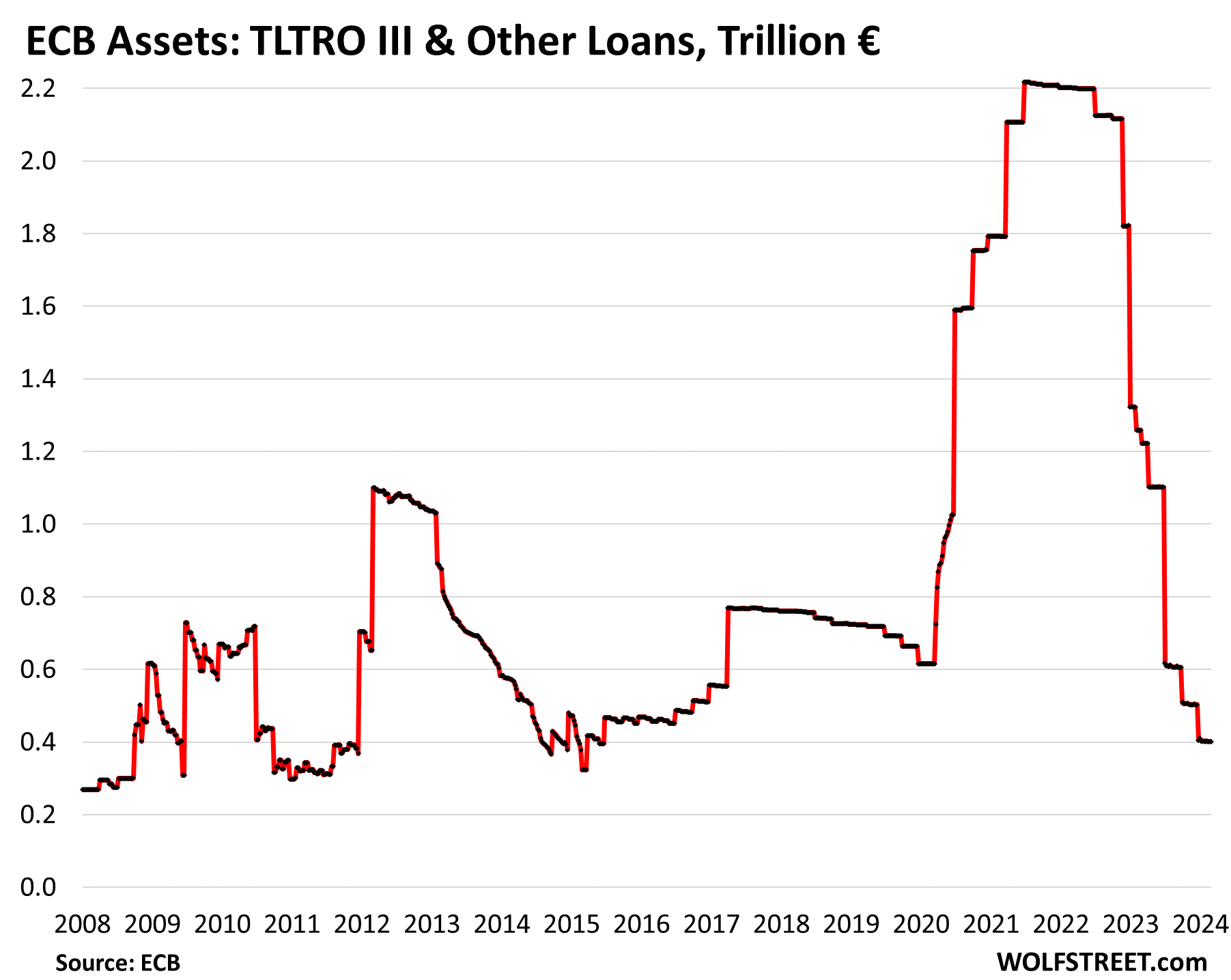

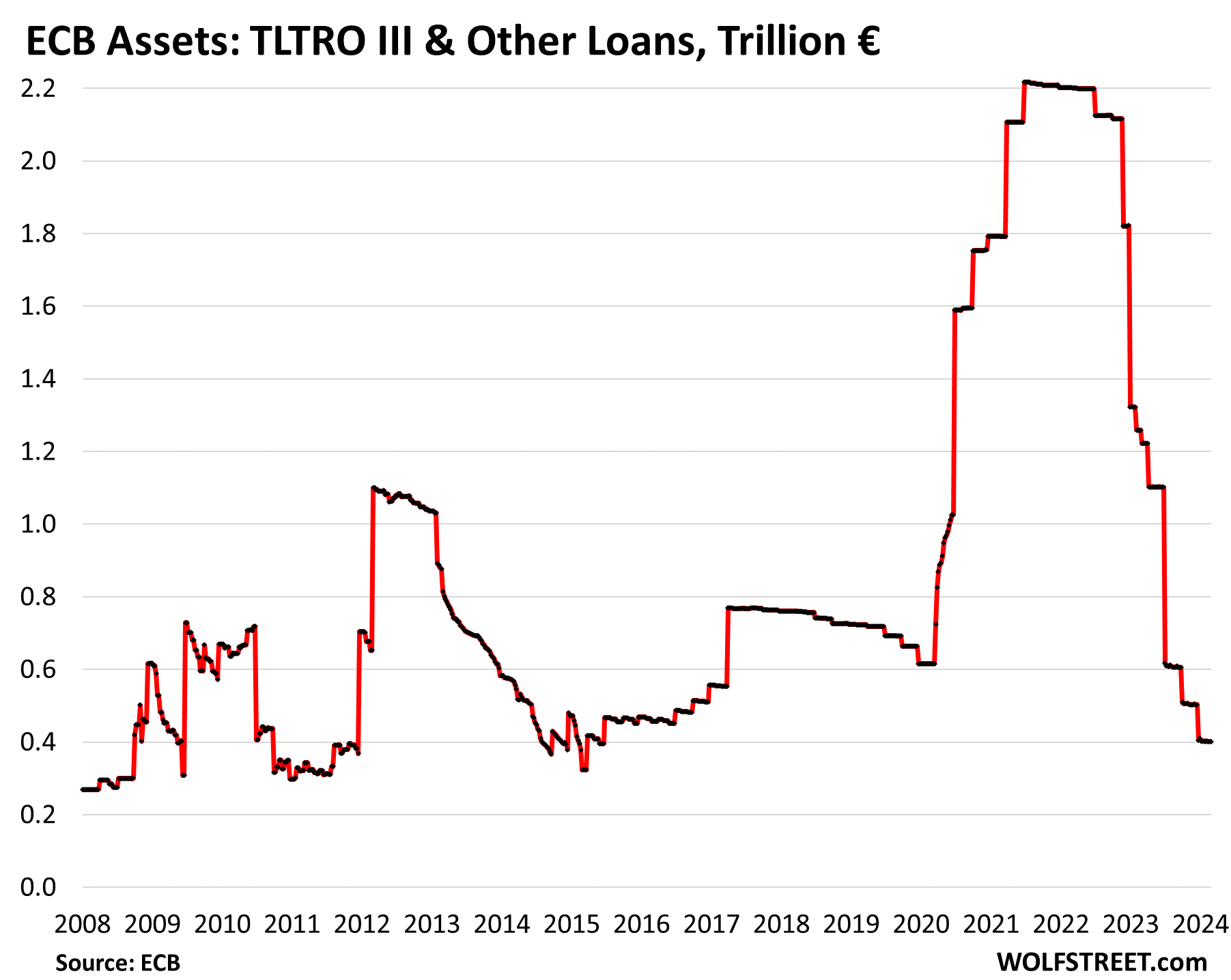

Ωστόσο, η ΕΚΤ άρχισε να καλλιεργεί το αφήγημά της.

Το Reuters σε δημοσίευμά του ανέφερε ότι το Διοικητικό Συμβούλιο έχει λάβει ορισμένες αποφάσεις.

Σύμφωνα με τις πηγές τους, η ΕΚΤ σκοπεύει να υιοθετήσει ένα «κατώτατο όριο» (στο επιτόκιο) που βασίζεται στη ζήτηση (του τραπεζικού συστήματος για χρηματοδότηση)».

Σε ένα τέτοιο πλαίσιο πολιτικής, η κεντρική τράπεζα παρέχει όση ρευστότητα ζητούν οι τράπεζες, ενώ χρησιμοποιεί το επιτόκιο της πιστωτικής διευκόλυνσης προκειμένου να κατευθύνει τις αγορές χρήματος καθορίζοντας το χαμηλότερο επιτόκιο με το οποίο οι τράπεζες είναι πρόθυμες να δανείσουν η μία στην άλλη στη διατραπεζική αγορά.

Η αποτελεσματικότητα μίας τέτοιας πολιτικής βασίζεται στην προθυμία των τραπεζών να δανειστούν από την ΕΚΤ.

Αυτό σχετίζεται με το κόστος δανεισμού των αποθεματικών της κεντρικής τράπεζας.

Έτσι, η ΕΚΤ μπορεί να βελτιώσει την αποτελεσματικότητα περιορίζοντας τη διαφορά μεταξύ του επιτοκίου αναχρηματοδότησης και του επιτοκίου καταθέσεων.

Πηγές του Reuters ανέφεραν ότι αυτό θα μπορούσε «να ανακοινωθεί ήδη από την άτυπη συνεδρίαση της ΕΚΤ στις 13 Μαρτίου».

Ωστόσο, το ημερολόγιο της ΕΚΤ δεν περιλαμβάνει τέτοια συνεδρίαση.

Σημειώνουμε ότι η απόφαση για το επιτόκιο τίθεται σε ισχύ από αυτήν την ημερομηνία.

Θα μπορούσε η ΕΚΤ να ανακοινώσει ασύγχρονη μείωση του επιτοκίου αναχρηματοδότησης την ερχόμενη Πέμπτη 7 Μαρτίου;

Δεδομένης της άφθονης ρευστότητας στο σύστημα, αυτό δεν θα πρέπει να επηρεάσει ουσιαστικά τα επιτόκια της αγοράς χρήματος.

Ωστόσο, θα αποτελούσε μια τεράστια επικοινωνιακή πρόκληση, ιδιαίτερα σε ένα ευρύτερο κοινό που δεν κάνει διάκριση μεταξύ των διαφορετικών επιτοκίων πολιτικής.

Καταναλωτικές δαπάνες και μεταποίηση

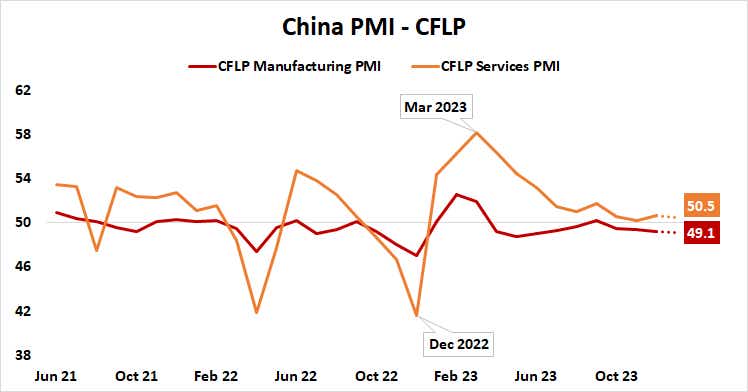

Τα στοιχεία παραγωγής της Κίνας που ανακοινώθηκαν την Παρασκευή 2 Μαρτίου 2024 .

Η μεταποιητική δραστηριότητα υποχώρησε ξανά τον Φεβρουάριο (ο επίσημος PMI 0,1 μονάδα μειώθηκε στο 49,1 τον Φεβρουάριο), αλλά η δραστηριότητα των υπηρεσιών αυξήθηκε κάπως (αύξηση 0,7 σε 51,4).

Βοηθούν οι παρεμβάσεις των κυβερνήσεων στις αγορές μετοχών να δημιουργήσουν μια ανάκαμψη στο καταναλωτικό συναίσθημα και τις δαπάνες; Απίθανο.

Η ανάκαμψη στις υπηρεσίες πιθανότατα οφειλόταν στις ιδιαίτερα υψηλές δαπάνες για διακοπές και όχι σε ένα σήμα ευρείας ανάκαμψης της οικονομίας.

Εάν η μεταποίηση παραμείνει αδύναμη όσο αυξάνεται η δραστηριότητα των υπηρεσιών, ο μεγαλύτερος κίνδυνος είναι ίσως ότι η πολιτική απάντηση θα είναι αυτή που θα τονώσει την παραγωγή (και την πλεονάζουσα παραγωγική ικανότητα) παρά την κατανάλωση.

Οι εμπορικές σχέσεις με την Κίνα

Αυτό μας φέρνει στο τελευταίο, αλλά σίγουρα όχι λιγότερο σημαντικό θέμα.

Την Πέμπτη 1 Μαρτίου 2024, ο Λευκός Οίκος εξέδωσε δήλωση του Προέδρου Joe Biden σχετικά με τους κινδύνους εθνικής ασφάλειας για την αυτοκινητοβιομηχανία των ΗΠΑ.

«Οι πολιτικές της Κίνας θα μπορούσαν να πλημμυρίσουν την αγορά μας με τα οχήματά της, θέτοντας κινδύνους για την εθνική μας ασφάλεια.

Δεν πρόκειται να επιτρέψω να συμβεί αυτό κατά τη γνώμη μου», δήλωσε Biden.

Το βασικό μέλημα εδώ είναι η σύνδεση και η συλλογή ευαίσθητων ταχνολόγικών δεδομένων από νέα οχήματα και έτσι η κυβέρνηση Biden ξεκινά έρευνα όσον αφορά αυτούς τους κινδύνους.

Αυτό είναι στην πραγματικότητα ένα βήμα πιο κοντά σε οριστικές απαγορεύσεις στα κινεζικά αυτοκίνητα, όχι σε δασμούς, όπως πρότεινε ο Biden.

Αλλά το αποτέλεσμα μπορεί κάλλιστα να είναι το ίδιο.

Δείχνει επίσης ότι ο σημερινός Λευκός Οίκος γνωρίζει πολύ καλά την πίεση που δέχεται με τις εκλογές να πλησιάζουν και τα υποτονικά ποσοστά αποδοχής του Biden στις δημοσκοπήσεις.

Ο Biden μπορεί να θέλει να «υφαρπάξει» την πολιτική του Trump έναντι της Κίνας ο οποίος επέβαλε υψηλούς δασμούς - η οποία συναντά ένα ευρύτερο ακροατήριο.

Ο αναλυτής Philip Marey πιστεύει μάλιστα ότι, εξετάζοντας τις προοπτικές ανάπτυξης και απασχόλησης για το υπόλοιπο του τρέχοντος έτους, η τρέχουσα κατάσταση για τον Biden μπορεί να είναι τόσο καλή όσο γίνεται.

Αυτό σημαίνει επίσης ότι –βλέποντας τις τρέχουσες δημοσκοπήσεις– κάποιος είναι σχεδόν αναγκασμένος να θεωρήσει τη νίκη του Trump ως το βασικό σενάριο, παρόλο που εξακολουθεί να υπάρχει τόση αβεβαιότητα, σύμφωνα με την ανάλυση της Robobank.

Δεδομένης της πρώτης θητείας του Trump στην εξουσία και των πρόσφατων δηλώσεων του για την εμπορική πολιτική, θα πρέπει να περιμένουμε μια ευρεία αύξηση των εισαγωγικών δασμών υπό την προεδρία Trump, υποστηρίζει ο Marey.

Αυτό θα μπορούσε να οδηγήσει σε ανάκαμψη του πληθωρισμού, ειδικά το 2025, περιπλέκοντας την αποστολή της Fed να επαναφέρει τον πληθωρισμό στο στόχο του 2% με βιώσιμο τρόπο

Κατά συνέπεια αυτό θα μπορούσε να μειώσει το μέγεθος των μειώσεων επιτοκίων που έχει στον προγραμματισμό της η Fed για το 2025.

Δεν χρειάζεται να υποστηρίζουμε ότι αυτό θα μπορούσε επίσης να έχει σοβαρές παγκόσμιες επιπτώσεις…

O πρόεδρος Mao, ως γνωστόν, είπε τη διάσημη ρήση.. μεγάλη αναταραχή υπέροχη κατάσταση.... Οι τεκτονικές αλλαγές στις παγκόσμιες γεωπολιτικές ισορροπίες θα κλυδωνίζουν επι μακρόν τις οικονομίες και το παγκόσμιο χρηματοπιστωτικό σύστημα.

www.bankingnews.gr

Βρισκόμαστε στον κόσμο το οποίο περιέγραφε ο πολιτικός φιλόσοφος Antonio Gramsci .

Στην εποχή των τεράτων, όπου ο παλαιός κόσμος δεν έχει πεθάνει ακόμη και ο νέο δεν έχει γεννηθεί.

Αυτό συμβαίνει και στην παγκόσμια οικονομία και στην γεωπολιτική πραγματικότητα.

Ενδεικτικό αυτού ήταν η αντίδραση στα στοιχεία για τον δείκτη τιμών των δαπανών προσωπικής κατανάλωσης (Personal Consumption Expenditures) PCE στις ΗΠΑ.

Αν και ο βασικός πληθωρισμός PCE ήταν σε γενικές γραμμές σύμφωνος με τις συναινετικές εκτιμήσεις, το Bloomberg παρουσίασε δύο αντιφατικά ρεπορτάζ.

Ένα από αυτά έγραφε «Τα ομόλογα ανεβαίνουν μετά το ‘’Δεν υπάρχουν νέα κακά νέα’’» για τον πληθωρισμό».

Το άλλο διακήρυσσε: «Η μέτρηση του προτιμώμενου δείκτη πληθωρισμού της Fed αυξάνεται με ετήσιο ρεκόρ» και υπογράμμιζε ότι τα βασικά δεδομένα για το δείκτη PCE, σε ετήσια βάση για το εξάμηνο, ανέκαμψαν στο 2,5% τον Ιανουάριο, αφού παρέμειναν κάτω από αυτό τους προηγούμενους δύο μήνες, επισημαίνεται σε ανάλυση της Rabobank.

Να ληφθεί υπόψη ότι αυτός ο αριθμός προήλθε μετά από ένα συγκεχυμένο e-mail από το Bureau of Labor Statistics (BLS) που αργότερα προσπάθησε να ανακαλέσει.

Σε αυτό το μήνυμα, η BLS υποστήριξε ότι μια άνοδος του πληθωρισμού ενοικίων - ο δείκτης αυξήθηκε απροσδόκητα απότομα στον ΔΤΚ του Ιανουαρίου - οφειλόταν σε μια μετατόπιση των σειρών των στοιχείων η οποία θα μπορούσε είτε να σημαίνει ότι αυτή η αλλαγή ήταν μια διαρθρωτική μετατόπιση των τιμών ή στην πραγματικότητα ένα σφάλμα το όποιο θα μπορούσε να διορθωθεί σε μεταγενέστερο στάδιο.

Συμπέρασμα; Καμία νίκη επί του πληθωρισμού δεν έχει επιτευχθεί, απλώς καταγράφεται μια συγκυριακή υποχώρηση – και βεβαίως η πολιτικά υπολογισμένη προσπάθεια να συσκοτιστεί η σημασία των στοιχείων που δεν στηρίζουν το τρέχον «αφήγημα» της Federal Reserve και της κυβέρνησης Biden.

Έτσι, θα έπρεπε να πούμε το πλέον συνεπές αφήγημα που ταιριάζει με την τελευταία σειρά δεδομένων είναι ότι ενώ καταγράφεται ακόμη κάποια πρόοδο στην πορεία αποπληθωρισμού η αβεβαιότητα είναι το στοιχείο που επικρατεί.

Τι συμβαίνει στην Ευρωζώνη

Τα στοιχεία του ευρωπαϊκού πληθωρισμού για τον Φεβρουάριο υπογράμμισαν λίγο πολύ αυτό το στοιχείο της αβεβαιότητας.

Η τρέχουσα τάση του σταδιακού αποπληθωρισμού, σύμφωνα με τα πρόσφατα στοιχεία από την Ισπανία, το Βέλγιο, τη Γερμανία και τη Γαλλία, παραμένει, αλλά τα νέα στοιχεία δεν αμβλύνουν τις ανησυχίες σχετικά με το ότι στα στοιχεία του πυρήνα του πληθωρισμού δεν ακολουθούν φθίνουσα πορεία.

Όχι βιαστικές κινήσεις

Ο αρνητικός αντίκτυπος μίας πρόωρης κίνησης από τις κεντρικές τράπεζες εξακολουθεί να είναι μεγαλύτερος από το κόστος της κάπως καθυστερημένης μείωσης των επιτοκίων: η αξιοπιστία θα δεχόταν άλλο ένα πλήγμα εάν μια αναζωπύρωση των πληθωριστικών πιέσεων θα οδηγούσε σε μια ταχεία αναστροφή της χαλάρωσης της νομισματικής πολιτικής – και γι’ αυτό δύσκολα θα περιμέναμε μια μείωση των επιτοκίων εντός του έτους που να δηλώνει ευθεία μεταστροφή της νομισματικής πολιτικής.

Η υποταγή των κεντρικών τραπεζών στον εκλογικό κύκλο και η πρόωρη μείωση των επιτοκίων με τη διατήρηση του πληθωρισμού σε υψηλά επίπεδα και ύφεση - καθόλου απίθανη εξέλιξη – θα προκαλούσε όχι απλώς διαμαρτυρίες αλλά κοινωνική έκρηξη.

Το Ευρωπαϊκό Κοινοβούλιο, το οποίο θεωρεί υπεύθυνη την ΕΚΤ για τις πιστωτικές συνθήκες στην Ευρωζώνη, εξέφρασε αυτή την εβδομάδα τη δυσφορία του για τον υψηλό πληθωρισμό και την αξιοπιστία των νομισματικών θεσμών.

Το μεσοβέζικο σχέδιο της ΕΚΤ

Ωστόσο, η ΕΚΤ άρχισε να καλλιεργεί το αφήγημά της.

Το Reuters σε δημοσίευμά του ανέφερε ότι το Διοικητικό Συμβούλιο έχει λάβει ορισμένες αποφάσεις.

Σύμφωνα με τις πηγές τους, η ΕΚΤ σκοπεύει να υιοθετήσει ένα «κατώτατο όριο» (στο επιτόκιο) που βασίζεται στη ζήτηση (του τραπεζικού συστήματος για χρηματοδότηση)».

Σε ένα τέτοιο πλαίσιο πολιτικής, η κεντρική τράπεζα παρέχει όση ρευστότητα ζητούν οι τράπεζες, ενώ χρησιμοποιεί το επιτόκιο της πιστωτικής διευκόλυνσης προκειμένου να κατευθύνει τις αγορές χρήματος καθορίζοντας το χαμηλότερο επιτόκιο με το οποίο οι τράπεζες είναι πρόθυμες να δανείσουν η μία στην άλλη στη διατραπεζική αγορά.

Η αποτελεσματικότητα μίας τέτοιας πολιτικής βασίζεται στην προθυμία των τραπεζών να δανειστούν από την ΕΚΤ.

Αυτό σχετίζεται με το κόστος δανεισμού των αποθεματικών της κεντρικής τράπεζας.

Έτσι, η ΕΚΤ μπορεί να βελτιώσει την αποτελεσματικότητα περιορίζοντας τη διαφορά μεταξύ του επιτοκίου αναχρηματοδότησης και του επιτοκίου καταθέσεων.

Πηγές του Reuters ανέφεραν ότι αυτό θα μπορούσε «να ανακοινωθεί ήδη από την άτυπη συνεδρίαση της ΕΚΤ στις 13 Μαρτίου».

Ωστόσο, το ημερολόγιο της ΕΚΤ δεν περιλαμβάνει τέτοια συνεδρίαση.

Σημειώνουμε ότι η απόφαση για το επιτόκιο τίθεται σε ισχύ από αυτήν την ημερομηνία.

Θα μπορούσε η ΕΚΤ να ανακοινώσει ασύγχρονη μείωση του επιτοκίου αναχρηματοδότησης την ερχόμενη Πέμπτη 7 Μαρτίου;

Δεδομένης της άφθονης ρευστότητας στο σύστημα, αυτό δεν θα πρέπει να επηρεάσει ουσιαστικά τα επιτόκια της αγοράς χρήματος.

Ωστόσο, θα αποτελούσε μια τεράστια επικοινωνιακή πρόκληση, ιδιαίτερα σε ένα ευρύτερο κοινό που δεν κάνει διάκριση μεταξύ των διαφορετικών επιτοκίων πολιτικής.

Καταναλωτικές δαπάνες και μεταποίηση

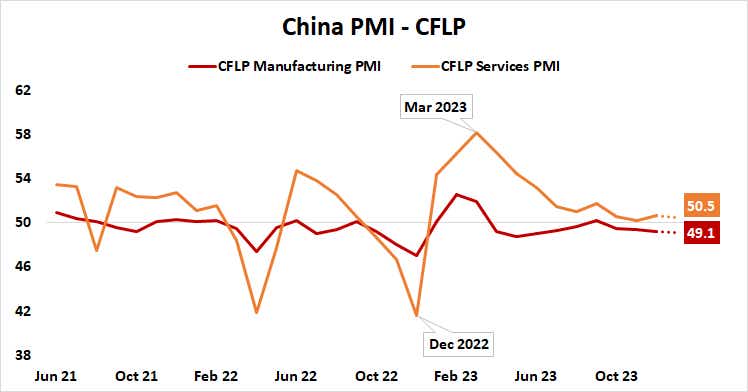

Τα στοιχεία παραγωγής της Κίνας που ανακοινώθηκαν την Παρασκευή 2 Μαρτίου 2024 .

Η μεταποιητική δραστηριότητα υποχώρησε ξανά τον Φεβρουάριο (ο επίσημος PMI 0,1 μονάδα μειώθηκε στο 49,1 τον Φεβρουάριο), αλλά η δραστηριότητα των υπηρεσιών αυξήθηκε κάπως (αύξηση 0,7 σε 51,4).

Βοηθούν οι παρεμβάσεις των κυβερνήσεων στις αγορές μετοχών να δημιουργήσουν μια ανάκαμψη στο καταναλωτικό συναίσθημα και τις δαπάνες; Απίθανο.

Η ανάκαμψη στις υπηρεσίες πιθανότατα οφειλόταν στις ιδιαίτερα υψηλές δαπάνες για διακοπές και όχι σε ένα σήμα ευρείας ανάκαμψης της οικονομίας.

Εάν η μεταποίηση παραμείνει αδύναμη όσο αυξάνεται η δραστηριότητα των υπηρεσιών, ο μεγαλύτερος κίνδυνος είναι ίσως ότι η πολιτική απάντηση θα είναι αυτή που θα τονώσει την παραγωγή (και την πλεονάζουσα παραγωγική ικανότητα) παρά την κατανάλωση.

Οι εμπορικές σχέσεις με την Κίνα

Αυτό μας φέρνει στο τελευταίο, αλλά σίγουρα όχι λιγότερο σημαντικό θέμα.

Την Πέμπτη 1 Μαρτίου 2024, ο Λευκός Οίκος εξέδωσε δήλωση του Προέδρου Joe Biden σχετικά με τους κινδύνους εθνικής ασφάλειας για την αυτοκινητοβιομηχανία των ΗΠΑ.

«Οι πολιτικές της Κίνας θα μπορούσαν να πλημμυρίσουν την αγορά μας με τα οχήματά της, θέτοντας κινδύνους για την εθνική μας ασφάλεια.

Δεν πρόκειται να επιτρέψω να συμβεί αυτό κατά τη γνώμη μου», δήλωσε Biden.

Το βασικό μέλημα εδώ είναι η σύνδεση και η συλλογή ευαίσθητων ταχνολόγικών δεδομένων από νέα οχήματα και έτσι η κυβέρνηση Biden ξεκινά έρευνα όσον αφορά αυτούς τους κινδύνους.

Αυτό είναι στην πραγματικότητα ένα βήμα πιο κοντά σε οριστικές απαγορεύσεις στα κινεζικά αυτοκίνητα, όχι σε δασμούς, όπως πρότεινε ο Biden.

Αλλά το αποτέλεσμα μπορεί κάλλιστα να είναι το ίδιο.

Δείχνει επίσης ότι ο σημερινός Λευκός Οίκος γνωρίζει πολύ καλά την πίεση που δέχεται με τις εκλογές να πλησιάζουν και τα υποτονικά ποσοστά αποδοχής του Biden στις δημοσκοπήσεις.

Ο Biden μπορεί να θέλει να «υφαρπάξει» την πολιτική του Trump έναντι της Κίνας ο οποίος επέβαλε υψηλούς δασμούς - η οποία συναντά ένα ευρύτερο ακροατήριο.

Ο αναλυτής Philip Marey πιστεύει μάλιστα ότι, εξετάζοντας τις προοπτικές ανάπτυξης και απασχόλησης για το υπόλοιπο του τρέχοντος έτους, η τρέχουσα κατάσταση για τον Biden μπορεί να είναι τόσο καλή όσο γίνεται.

Αυτό σημαίνει επίσης ότι –βλέποντας τις τρέχουσες δημοσκοπήσεις– κάποιος είναι σχεδόν αναγκασμένος να θεωρήσει τη νίκη του Trump ως το βασικό σενάριο, παρόλο που εξακολουθεί να υπάρχει τόση αβεβαιότητα, σύμφωνα με την ανάλυση της Robobank.

Δεδομένης της πρώτης θητείας του Trump στην εξουσία και των πρόσφατων δηλώσεων του για την εμπορική πολιτική, θα πρέπει να περιμένουμε μια ευρεία αύξηση των εισαγωγικών δασμών υπό την προεδρία Trump, υποστηρίζει ο Marey.

Αυτό θα μπορούσε να οδηγήσει σε ανάκαμψη του πληθωρισμού, ειδικά το 2025, περιπλέκοντας την αποστολή της Fed να επαναφέρει τον πληθωρισμό στο στόχο του 2% με βιώσιμο τρόπο

Κατά συνέπεια αυτό θα μπορούσε να μειώσει το μέγεθος των μειώσεων επιτοκίων που έχει στον προγραμματισμό της η Fed για το 2025.

Δεν χρειάζεται να υποστηρίζουμε ότι αυτό θα μπορούσε επίσης να έχει σοβαρές παγκόσμιες επιπτώσεις…

O πρόεδρος Mao, ως γνωστόν, είπε τη διάσημη ρήση.. μεγάλη αναταραχή υπέροχη κατάσταση.... Οι τεκτονικές αλλαγές στις παγκόσμιες γεωπολιτικές ισορροπίες θα κλυδωνίζουν επι μακρόν τις οικονομίες και το παγκόσμιο χρηματοπιστωτικό σύστημα.

www.bankingnews.gr

Σχόλια αναγνωστών