Τις επόμενες δύο εβδομάδες, οι αξιωματούχοι της Ομοσπονδιακής Τράπεζας των ΗΠΑ, της Ευρωπαϊκής Κεντρικής Τράπεζας και της Τράπεζας της Αγγλίας θα αποφασίσουν πόσο περισσότερο πόνο πρέπει να προκαλέσουν για να αποκαταστήσουν τη σταθερότητα των τιμών

Καθώς οι μεγαλύτερες κεντρικές τράπεζες του κόσμου πλησιάζουν στο τέλος της πιο απότομης εκστρατείας σύσφιξης των επιτοκίων τους εδώ και δεκαετίες, τα σκληρά διδάγματα των λαθών πολιτικής του παρελθόντος θα βαρύνουν σημαντικά στις αποφάσεις σχετικά με το πότε και πού θα κορυφωθεί το κόστος δανεισμού.

Τις επόμενες δύο εβδομάδες, οι αξιωματούχοι της Ομοσπονδιακής Τράπεζας των ΗΠΑ, της Ευρωπαϊκής Κεντρικής Τράπεζας και της Τράπεζας της Αγγλίας θα αποφασίσουν πόσο περισσότερο πόνο πρέπει να προκαλέσουν για να αποκαταστήσουν τη σταθερότητα των τιμών, προσπαθώντας παράλληλα να μην στείλουν τις οικονομίες τους στον γκρεμό ή να ωθήσουν το ήδη ταραγμένο τραπεζικό σύστημα σε κρίση.

Με την αξιοπιστία τους να διακυβεύεται από τη βραδύτητά τους να εντοπίσουν το τελευταίο ξέσπασμα πληθωρισμού, η τριάδα θα προσπαθήσει απεγνωσμένα να αποφύγει τα λάθη των προκατόχων της που σημάδεψαν τους προηγούμενους κύκλους νομισματικής πολιτικής.

Για τον πρόεδρο της Fed, Jerome Powell, αυτό σημαίνει την αποφυγή πολιτικών stop-go κατά τη διάρκεια του επεισοδίου του μεγάλου πληθωρισμού που απογειώθηκε στα τέλη της δεκαετίας του 1960.

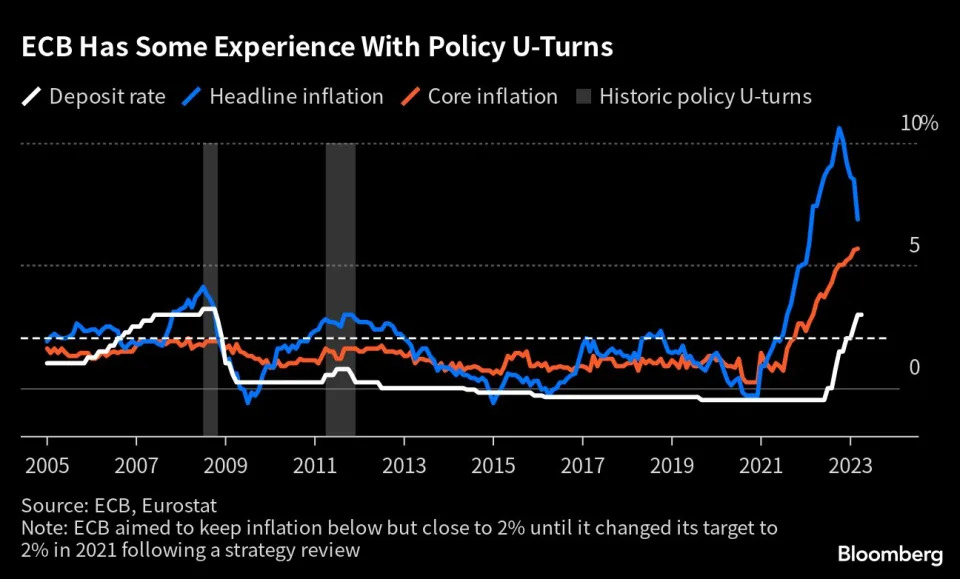

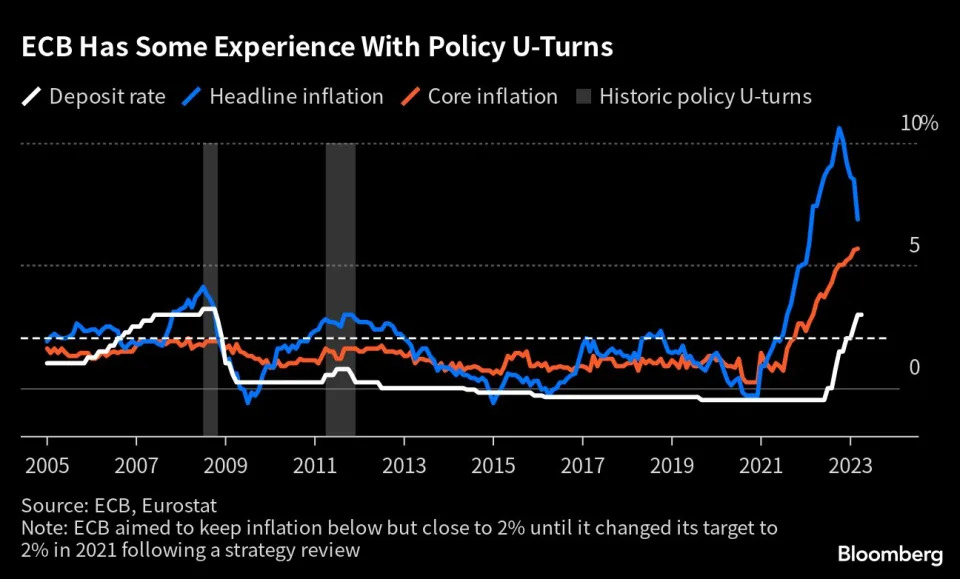

Η πρόεδρος της ΕΚΤ Christine Lagarde δεν θα θελήσει να επαναλάβει τις στροφές που παρατηρήθηκαν όταν οι πιέσεις στις τιμές παρερμηνεύτηκαν το 2008 και το 2011.

Και ο Διοικητής της BOE Andrew Bailey θα θέλει να αποφύγει να γίνει ο "αναξιόπιστος φίλος", ως τον οποίο κάποτε είχε χαρακτηριστεί ο Mark Carney.

"Η ισορροπία δεν είναι αν θα υπερσφίξουμε, αλλά πόσο θα υπερσφίξουμε.

Αποφασίζετε ότι είναι αρκετό ή συνεχίζετε μέχρι να σπάσει κάτι;

Αυτή είναι μια δύσκολη απόφαση", δήλωσε ο Michael Saunders, ο οποίος ήταν επιτηρητής των επιτοκίων της BOE μέχρι τα τέλη του περασμένου έτους και τώρα συμβουλεύει την Oxford Economics.

"Είναι ένα δύσκολο δίλημμα... αλλά κανείς δεν γίνεται κεντρικός τραπεζίτης για να κερδίσει έναν διαγωνισμό δημοτικότητας".

Ενώ οι κεντρικές τράπεζες θα πιέσουν προς τα πάνω, το πόσο καιρό θα παραμείνουν εκεί είναι ένα ερώτημα που ακόμη και οι ίδιες δυσκολεύονται να απαντήσουν.

Κανείς δεν ξέρει πόσος χρόνος θα χρειαστεί για να βάλουν ένα όριο στις επίμονες τιμές των υπηρεσιών ή πόσο γρήγορα η πιστωτική κρίση θα ξετυλίξει τη ζήτηση.

Ομοσπονδιακή Τράπεζα των ΗΠΑ

Πρώτη είναι η Fed στις 2-3 Μαΐου, με μια αύξηση κατά ένα τέταρτο της μονάδας σε ένα εύρος από 5% έως 5,25% σχεδόν πλήρως τιμολογημένη από τις προθεσμιακές αγορές.

Προς συζήτηση είναι αν ο Powell και οι συνάδελφοί του θα δώσουν στη συνέχεια σήμα για παύση.

Οι οικονομολόγοι, συμπεριλαμβανομένων εκείνων της Goldman Sachs, έχουν ρίξει τις προβλέψεις για άλλη μια αύξηση τον Ιούνιο, ακόμη και όταν ο πληθωρισμός παραμένει πολύ πάνω από τον στόχο, και η έκκληση για οριστικό τέλος της καταπολέμησής του θα μπορούσε να διακινδυνεύσει την ανατροπή των προσδοκιών του κοινού σχετικά με τη δέσμευση της Fed για χαμηλές και σταθερές τιμές.

Ο Jonathan Pingle, επικεφαλής οικονομολόγος της UBS Securities στις ΗΠΑ, αναμένει ότι η Fed θα σηματοδοτήσει μια παύση, αλλά προσθέτει ότι θα αυξήσει και πάλι τις αυξήσεις αν τα δεδομένα το δικαιολογούν.

Σημειώνει ότι η τελευταία αύξηση των τριών προηγούμενων κύκλων της Fed συνοδεύτηκε όλες με τη δήλωση αποποίησης ευθύνης ότι η επόμενη κίνηση θα είναι μια νέα αύξηση και όχι μια μείωση.

Και φαίνεται ότι υπάρχει περισσότερη δουλειά που πρέπει να γίνει.

Ο προτιμώμενος από τη Fed πυρήνας μέτρησης των τιμών, ο οποίος δεν περιλαμβάνει τα τρόφιμα και την ενέργεια, αυξήθηκε στο 4,9% την περίοδο Ιανουαρίου-Μαρτίου, ο ταχύτερος ρυθμός εδώ και ένα χρόνο.

Ο τρόπος σκέψης της Fed θα είναι πιθανότατα ενημερωμένος από τη μακρά μάχη για την καταπολέμηση του πληθωρισμού από τα τέλη της δεκαετίας του 1960 έως τις αρχές της δεκαετίας του 1980 και τις προσπάθειες να αποφευχθεί η επανάληψη αυτού που ο καθηγητής του Wharton Jeremy Siegel κάποτε αποκάλεσε "τη μεγαλύτερη αποτυχία της αμερικανικής μακροοικονομικής πολιτικής στη μεταπολεμική περίοδο".

Κατά τη διάρκεια εκείνης της περιόδου, η κεντρική τράπεζα απέτυχε να αποτρέψει ένα σπιράλ μισθών-τιμών που συνέβαλε στο να στείλει τον πληθωρισμό σε διψήφια νούμερα.

Χρειάστηκαν αρκετές προσπάθειες αύξησης και μείωσης των επιτοκίων, μέγιστο κόστος δανεισμού 20% και τέσσερις υφέσεις για να επανέλθουν τελικά τα πράγματα υπό έλεγχο.

"Είμαστε όλοι πολύ εξοικειωμένοι, στη Fed, με την ιστορία της δεκαετίας του 1960 και του '70", δήλωσε ο Powell πριν από σχεδόν δύο χρόνια, όταν η κεντρική τράπεζα επιβεβαίωσε την εξαιρετικά χαλαρή πολιτική της.

"Γνωρίζουμε ότι η δουλειά μας είναι να επιτύχουμε πληθωρισμό 2% σε βάθος χρόνου".

Ευρωπαϊκή Κεντρική Τράπεζα

Οι αξιωματούχοι της ΕΚΤ ξεκίνησαν ακόμη αργότερα την εκστρατεία σύσφιξης και έχουν ακόμη αρκετό δρόμο να διανύσουν μέχρι να φτάσουν στο αποκορύφωμα.

Η απόφαση της 4ης Μαΐου είναι μεταξύ ενός τετάρτου ή μισής μονάδας και οι υπεύθυνοι χάραξης πολιτικής έχουν σηματοδοτήσει ότι ένα τελικό επιτόκιο έως και 4% - έναντι 3% σήμερα - δεν είναι μη ρεαλιστικό.

Ενώ ο πληθωρισμός σε ολόκληρη την περιοχή των 20 χωρών έχει πέσει τους τελευταίους μήνες, η υποκείμενη τάση δείχνει ελάχιστα ή και καθόλου σημάδια χαλάρωσης.

Η διεύρυνση των περιθωρίων κέρδους και οι γενναιόδωρες μισθολογικές συμφωνίες θα διατηρήσουν την αύξηση των τιμών σε υψηλά επίπεδα και τους αξιωματούχους της ΕΚΤ σε εγρήγορση.

Κρίνοντας την πρόοδό τους στη σύσφιξη της πολιτικής μέχρι στιγμής και σταθμίζοντας τις επόμενες κινήσεις τους, η Lagarde και οι συνάδελφοί της γνωρίζουν πολύ καλά ότι οι ενέργειές τους θα ελέγχονται στενά υπό το πρίσμα της εμπειρίας του παρελθόντος.

Ο Jean-Claude Trichet, πρόεδρος της ΕΚΤ από το 2003 έως το 2011, αύξησε τα επιτόκια ματαίως δύο φορές -το 2008 και το 2011- μόνο και μόνο για να διαπιστώσει ότι οι αυξήσεις αυτές αντιστράφηκαν μέσα σε λίγους μήνες.

Στην πρώτη περίπτωση, οι υπεύθυνοι χάραξης πολιτικής πίστεψαν λανθασμένα ότι το χρηματοπιστωτικό σύστημα της Ευρώπης δεν θα υπέφερε από την αναταραχή στις ΗΠΑ- στη δεύτερη, υποτίμησαν τη σοβαρότητα της κρίσης χρέους της περιοχής.

Οι φόβοι για μια νέα στροφή μετά από υπερβολική επιθετικότητα έχουν ήδη αρχίσει να συσσωρεύονται στο 26μελές Διοικητικό Συμβούλιο.

Ο απολογισμός της τελευταίας τους συνεδρίασης αποκάλυψε ότι ορισμένα μέλη θα προτιμούσαν μια παύση στη σύσφιξη και μια επανεκτίμηση της πολιτικής στάσης.

"Υπενθυμίζονται επεισόδια του παρελθόντος στα οποία το Διοικητικό Συμβούλιο είχε αυξήσει τα επιτόκια και στη συνέχεια αναγκάστηκε να αντιστρέψει την αύξηση λίγο αργότερα", αναφέρεται.

Ο Florian Heider, πρώην οικονομολόγος της ΕΚΤ, ο οποίος είναι τώρα επιστημονικός διευθυντής του Ινστιτούτου Χρηματοοικονομικών Ερευνών Leibniz SAFE, λέει ότι ένας κύκλος επιτοκίων θα πρέπει να έχει μόνο μία κορύφωση, "διαφορετικά θα είναι μια βόλτα με το τρενάκι του τρόμου".

Τράπεζα της Αγγλίας

Οι υπεύθυνοι χάραξης πολιτικής στην BOE έχουν έρθει πιο κοντά στο να κάνουν ένα διάλειμμα, υποδεικνύοντας μάλιστα ότι μια παύση ήταν πιθανή στις 11 Μαΐου.

Όμως, άλλη μια επίμονα υψηλή μέτρηση του πληθωρισμού έχει κάνει τους επενδυτές να προετοιμάζονται για περισσότερη σύσφιξη.

Σε γενικές γραμμές, η επιτροπή παραμένει περισσότερο ανήσυχη για την απειλή του πληθωρισμού παρά για τον κίνδυνο να συμπιεστεί υπερβολικά η οικονομία.

Με τον ρυθμό αύξησης των τιμών καταναλωτή να ξεπερνά το 10%, τη μέση αύξηση των τακτικών μισθών να υπερβαίνει το 6% και την αγορά εργασίας να εξακολουθεί να υπολείπεται περίπου 200.000 εργαζομένων σε σύγκριση με την περίοδο πριν από την πανδημία, υπάρχει δουλειά που πρέπει να γίνει.

Ο υποδιοικητής Dave Ramsden δήλωσε ότι ο τερματισμός της "πληθωριστικής νοοτροπίας" είναι το κλειδί.

Από την άλλη πλευρά, το Ηνωμένο Βασίλειο έχει μόλις διανύσει τον πιο απότομο κύκλο αύξησης των επιτοκίων από τα τέλη της δεκαετίας του 1980 και, με περισσότερα νοικοκυριά με υποθήκες σταθερού επιτοκίου, η υστέρηση της πολιτικής είναι βραδύτερη από ό,τι στο παρελθόν.

Ο πόνος έρχεται, υποστηρίζει η Silvana Tenreyro, που καθορίζει τα επιτόκια της BOE, και η σύσφιξη τώρα είναι σαν τον "ανόητο στο ντους" του Milton Friedman - τόσο ανυπόμονος για να ζεσταθεί το νερό που καταλήγει να ζεματιστεί.

"Η συζήτηση σχετικά με τις καθυστερήσεις της πολιτικής είναι παντού", δήλωσε ο Peter Schaffrik, παγκόσμιος στρατηγικός αναλυτής μακροοικονομικών της RBC. "Η χαλάρωση κατά τη διάρκεια της πανδημίας ήταν ένα βήμα παραπάνω, οπότε πρέπει να προσπαθήσουν πολύ σκληρά για να ξαναβάλουν το τζίνι στο μπουκάλι.

Ορισμένοι λένε ότι βλέπουν ρωγμές.

Άλλοι λένε ότι κάνουν αυξήσεις μέχρι να σπάσει κάτι.

Αυτή είναι η μάχη που μαίνεται μεταξύ των δύο παρατάξεων".

Παρόλο που η BOE δεν έχει κάνει λάθη της κλίμακας εκείνων της Fed και της ΕΚΤ στα 25 χρόνια ανεξαρτησίας της, είχε το μερίδιο των επικοινωνιακών σκονταφιών που της αναλογούσε.

Μία από αυτές ήρθε μόλις πριν από λίγες ημέρες, όταν ο επικεφαλής οικονομολόγος Huw Pill είπε στους εργαζόμενους να "αποδεχθούν" ότι είναι φτωχότεροι και να σταματήσουν να ζητούν αυξήσεις στους μισθούς τους.

Ο διοικητής Andrew Bailey αντιμετώπισε την οργή του κοινού με παρόμοια σχόλια πέρυσι, καθώς και κριτική από τους εμπόρους που δυσκολεύτηκαν να διαβάσουν τις διατυπώσεις του, οδηγώντας σε μεταβλητότητα της αγοράς κατά τους πρώτους μήνες της νομισματικής σύσφιξης.

Υπό τον προκάτοχό του Carney, οι αγορές είχαν επανειλημμένα επηρεαστεί από τις μεταβαλλόμενες επικοινωνίες.

Ένα επεισόδιο το 2014, όπου αναγκάστηκε να μετριάσει ένα προηγούμενο σήμα για πιθανή αύξηση των επιτοκίων, οδήγησε τον νομοθέτη Pat McFadden να περιγράψει τα ανάμεικτα μηνύματά του προς τους επενδυτές ως αντάξια ενός "αναξιόπιστου φίλου", μια περιγραφή που έμεινε.

Με μια ιερή ήπια προσγείωση να φαίνεται όλο και λιγότερο πιθανή, ο Bailey, η Lagarde και ο Powell πρέπει όλοι να σταθμίσουν το ίδιο ερώτημα: Είναι προτιμότερο να παραμείνουν "επιθετικοί" και να βυθίσουν τις οικονομίες τους σε ύφεση ή να δώσουν σήμα παύσης και να διακινδυνεύσουν να παρατείνουν τη μάχη για τη συγκράτηση των τιμών.

"Η γενική προσδοκία είναι ότι τα επιτόκια θα αυξηθούν λίγο περισσότερο, οι κεντρικές τράπεζες θα υποχωρήσουν για να παρακολουθήσουν την οικονομία και θα δουν τον πληθωρισμό να χαλαρώνει", δήλωσε ο Klaus Baader, παγκόσμιος επικεφαλής οικονομολόγος της Societe Generale.

"Ο κίνδυνος είναι να έχουμε ένα πολύ διαφορετικό σενάριο.

Αν ο πυρήνας του πληθωρισμού δεν μειωθεί και χρειαστεί δεύτερος κύκλος σύσφιξης, η οικονομία θα διολισθήσει σε ύφεση".

www.bankingnews.gr

Τις επόμενες δύο εβδομάδες, οι αξιωματούχοι της Ομοσπονδιακής Τράπεζας των ΗΠΑ, της Ευρωπαϊκής Κεντρικής Τράπεζας και της Τράπεζας της Αγγλίας θα αποφασίσουν πόσο περισσότερο πόνο πρέπει να προκαλέσουν για να αποκαταστήσουν τη σταθερότητα των τιμών, προσπαθώντας παράλληλα να μην στείλουν τις οικονομίες τους στον γκρεμό ή να ωθήσουν το ήδη ταραγμένο τραπεζικό σύστημα σε κρίση.

Με την αξιοπιστία τους να διακυβεύεται από τη βραδύτητά τους να εντοπίσουν το τελευταίο ξέσπασμα πληθωρισμού, η τριάδα θα προσπαθήσει απεγνωσμένα να αποφύγει τα λάθη των προκατόχων της που σημάδεψαν τους προηγούμενους κύκλους νομισματικής πολιτικής.

Για τον πρόεδρο της Fed, Jerome Powell, αυτό σημαίνει την αποφυγή πολιτικών stop-go κατά τη διάρκεια του επεισοδίου του μεγάλου πληθωρισμού που απογειώθηκε στα τέλη της δεκαετίας του 1960.

Η πρόεδρος της ΕΚΤ Christine Lagarde δεν θα θελήσει να επαναλάβει τις στροφές που παρατηρήθηκαν όταν οι πιέσεις στις τιμές παρερμηνεύτηκαν το 2008 και το 2011.

Και ο Διοικητής της BOE Andrew Bailey θα θέλει να αποφύγει να γίνει ο "αναξιόπιστος φίλος", ως τον οποίο κάποτε είχε χαρακτηριστεί ο Mark Carney.

"Η ισορροπία δεν είναι αν θα υπερσφίξουμε, αλλά πόσο θα υπερσφίξουμε.

Αποφασίζετε ότι είναι αρκετό ή συνεχίζετε μέχρι να σπάσει κάτι;

Αυτή είναι μια δύσκολη απόφαση", δήλωσε ο Michael Saunders, ο οποίος ήταν επιτηρητής των επιτοκίων της BOE μέχρι τα τέλη του περασμένου έτους και τώρα συμβουλεύει την Oxford Economics.

"Είναι ένα δύσκολο δίλημμα... αλλά κανείς δεν γίνεται κεντρικός τραπεζίτης για να κερδίσει έναν διαγωνισμό δημοτικότητας".

Ενώ οι κεντρικές τράπεζες θα πιέσουν προς τα πάνω, το πόσο καιρό θα παραμείνουν εκεί είναι ένα ερώτημα που ακόμη και οι ίδιες δυσκολεύονται να απαντήσουν.

Κανείς δεν ξέρει πόσος χρόνος θα χρειαστεί για να βάλουν ένα όριο στις επίμονες τιμές των υπηρεσιών ή πόσο γρήγορα η πιστωτική κρίση θα ξετυλίξει τη ζήτηση.

Ομοσπονδιακή Τράπεζα των ΗΠΑ

Πρώτη είναι η Fed στις 2-3 Μαΐου, με μια αύξηση κατά ένα τέταρτο της μονάδας σε ένα εύρος από 5% έως 5,25% σχεδόν πλήρως τιμολογημένη από τις προθεσμιακές αγορές.

Προς συζήτηση είναι αν ο Powell και οι συνάδελφοί του θα δώσουν στη συνέχεια σήμα για παύση.

Οι οικονομολόγοι, συμπεριλαμβανομένων εκείνων της Goldman Sachs, έχουν ρίξει τις προβλέψεις για άλλη μια αύξηση τον Ιούνιο, ακόμη και όταν ο πληθωρισμός παραμένει πολύ πάνω από τον στόχο, και η έκκληση για οριστικό τέλος της καταπολέμησής του θα μπορούσε να διακινδυνεύσει την ανατροπή των προσδοκιών του κοινού σχετικά με τη δέσμευση της Fed για χαμηλές και σταθερές τιμές.

Ο Jonathan Pingle, επικεφαλής οικονομολόγος της UBS Securities στις ΗΠΑ, αναμένει ότι η Fed θα σηματοδοτήσει μια παύση, αλλά προσθέτει ότι θα αυξήσει και πάλι τις αυξήσεις αν τα δεδομένα το δικαιολογούν.

Σημειώνει ότι η τελευταία αύξηση των τριών προηγούμενων κύκλων της Fed συνοδεύτηκε όλες με τη δήλωση αποποίησης ευθύνης ότι η επόμενη κίνηση θα είναι μια νέα αύξηση και όχι μια μείωση.

Και φαίνεται ότι υπάρχει περισσότερη δουλειά που πρέπει να γίνει.

Ο προτιμώμενος από τη Fed πυρήνας μέτρησης των τιμών, ο οποίος δεν περιλαμβάνει τα τρόφιμα και την ενέργεια, αυξήθηκε στο 4,9% την περίοδο Ιανουαρίου-Μαρτίου, ο ταχύτερος ρυθμός εδώ και ένα χρόνο.

Ο τρόπος σκέψης της Fed θα είναι πιθανότατα ενημερωμένος από τη μακρά μάχη για την καταπολέμηση του πληθωρισμού από τα τέλη της δεκαετίας του 1960 έως τις αρχές της δεκαετίας του 1980 και τις προσπάθειες να αποφευχθεί η επανάληψη αυτού που ο καθηγητής του Wharton Jeremy Siegel κάποτε αποκάλεσε "τη μεγαλύτερη αποτυχία της αμερικανικής μακροοικονομικής πολιτικής στη μεταπολεμική περίοδο".

Κατά τη διάρκεια εκείνης της περιόδου, η κεντρική τράπεζα απέτυχε να αποτρέψει ένα σπιράλ μισθών-τιμών που συνέβαλε στο να στείλει τον πληθωρισμό σε διψήφια νούμερα.

Χρειάστηκαν αρκετές προσπάθειες αύξησης και μείωσης των επιτοκίων, μέγιστο κόστος δανεισμού 20% και τέσσερις υφέσεις για να επανέλθουν τελικά τα πράγματα υπό έλεγχο.

"Είμαστε όλοι πολύ εξοικειωμένοι, στη Fed, με την ιστορία της δεκαετίας του 1960 και του '70", δήλωσε ο Powell πριν από σχεδόν δύο χρόνια, όταν η κεντρική τράπεζα επιβεβαίωσε την εξαιρετικά χαλαρή πολιτική της.

"Γνωρίζουμε ότι η δουλειά μας είναι να επιτύχουμε πληθωρισμό 2% σε βάθος χρόνου".

Ευρωπαϊκή Κεντρική Τράπεζα

Οι αξιωματούχοι της ΕΚΤ ξεκίνησαν ακόμη αργότερα την εκστρατεία σύσφιξης και έχουν ακόμη αρκετό δρόμο να διανύσουν μέχρι να φτάσουν στο αποκορύφωμα.

Η απόφαση της 4ης Μαΐου είναι μεταξύ ενός τετάρτου ή μισής μονάδας και οι υπεύθυνοι χάραξης πολιτικής έχουν σηματοδοτήσει ότι ένα τελικό επιτόκιο έως και 4% - έναντι 3% σήμερα - δεν είναι μη ρεαλιστικό.

Ενώ ο πληθωρισμός σε ολόκληρη την περιοχή των 20 χωρών έχει πέσει τους τελευταίους μήνες, η υποκείμενη τάση δείχνει ελάχιστα ή και καθόλου σημάδια χαλάρωσης.

Η διεύρυνση των περιθωρίων κέρδους και οι γενναιόδωρες μισθολογικές συμφωνίες θα διατηρήσουν την αύξηση των τιμών σε υψηλά επίπεδα και τους αξιωματούχους της ΕΚΤ σε εγρήγορση.

Κρίνοντας την πρόοδό τους στη σύσφιξη της πολιτικής μέχρι στιγμής και σταθμίζοντας τις επόμενες κινήσεις τους, η Lagarde και οι συνάδελφοί της γνωρίζουν πολύ καλά ότι οι ενέργειές τους θα ελέγχονται στενά υπό το πρίσμα της εμπειρίας του παρελθόντος.

Ο Jean-Claude Trichet, πρόεδρος της ΕΚΤ από το 2003 έως το 2011, αύξησε τα επιτόκια ματαίως δύο φορές -το 2008 και το 2011- μόνο και μόνο για να διαπιστώσει ότι οι αυξήσεις αυτές αντιστράφηκαν μέσα σε λίγους μήνες.

Στην πρώτη περίπτωση, οι υπεύθυνοι χάραξης πολιτικής πίστεψαν λανθασμένα ότι το χρηματοπιστωτικό σύστημα της Ευρώπης δεν θα υπέφερε από την αναταραχή στις ΗΠΑ- στη δεύτερη, υποτίμησαν τη σοβαρότητα της κρίσης χρέους της περιοχής.

Οι φόβοι για μια νέα στροφή μετά από υπερβολική επιθετικότητα έχουν ήδη αρχίσει να συσσωρεύονται στο 26μελές Διοικητικό Συμβούλιο.

Ο απολογισμός της τελευταίας τους συνεδρίασης αποκάλυψε ότι ορισμένα μέλη θα προτιμούσαν μια παύση στη σύσφιξη και μια επανεκτίμηση της πολιτικής στάσης.

"Υπενθυμίζονται επεισόδια του παρελθόντος στα οποία το Διοικητικό Συμβούλιο είχε αυξήσει τα επιτόκια και στη συνέχεια αναγκάστηκε να αντιστρέψει την αύξηση λίγο αργότερα", αναφέρεται.

Ο Florian Heider, πρώην οικονομολόγος της ΕΚΤ, ο οποίος είναι τώρα επιστημονικός διευθυντής του Ινστιτούτου Χρηματοοικονομικών Ερευνών Leibniz SAFE, λέει ότι ένας κύκλος επιτοκίων θα πρέπει να έχει μόνο μία κορύφωση, "διαφορετικά θα είναι μια βόλτα με το τρενάκι του τρόμου".

Τράπεζα της Αγγλίας

Οι υπεύθυνοι χάραξης πολιτικής στην BOE έχουν έρθει πιο κοντά στο να κάνουν ένα διάλειμμα, υποδεικνύοντας μάλιστα ότι μια παύση ήταν πιθανή στις 11 Μαΐου.

Όμως, άλλη μια επίμονα υψηλή μέτρηση του πληθωρισμού έχει κάνει τους επενδυτές να προετοιμάζονται για περισσότερη σύσφιξη.

Σε γενικές γραμμές, η επιτροπή παραμένει περισσότερο ανήσυχη για την απειλή του πληθωρισμού παρά για τον κίνδυνο να συμπιεστεί υπερβολικά η οικονομία.

Με τον ρυθμό αύξησης των τιμών καταναλωτή να ξεπερνά το 10%, τη μέση αύξηση των τακτικών μισθών να υπερβαίνει το 6% και την αγορά εργασίας να εξακολουθεί να υπολείπεται περίπου 200.000 εργαζομένων σε σύγκριση με την περίοδο πριν από την πανδημία, υπάρχει δουλειά που πρέπει να γίνει.

Ο υποδιοικητής Dave Ramsden δήλωσε ότι ο τερματισμός της "πληθωριστικής νοοτροπίας" είναι το κλειδί.

Από την άλλη πλευρά, το Ηνωμένο Βασίλειο έχει μόλις διανύσει τον πιο απότομο κύκλο αύξησης των επιτοκίων από τα τέλη της δεκαετίας του 1980 και, με περισσότερα νοικοκυριά με υποθήκες σταθερού επιτοκίου, η υστέρηση της πολιτικής είναι βραδύτερη από ό,τι στο παρελθόν.

Ο πόνος έρχεται, υποστηρίζει η Silvana Tenreyro, που καθορίζει τα επιτόκια της BOE, και η σύσφιξη τώρα είναι σαν τον "ανόητο στο ντους" του Milton Friedman - τόσο ανυπόμονος για να ζεσταθεί το νερό που καταλήγει να ζεματιστεί.

"Η συζήτηση σχετικά με τις καθυστερήσεις της πολιτικής είναι παντού", δήλωσε ο Peter Schaffrik, παγκόσμιος στρατηγικός αναλυτής μακροοικονομικών της RBC. "Η χαλάρωση κατά τη διάρκεια της πανδημίας ήταν ένα βήμα παραπάνω, οπότε πρέπει να προσπαθήσουν πολύ σκληρά για να ξαναβάλουν το τζίνι στο μπουκάλι.

Ορισμένοι λένε ότι βλέπουν ρωγμές.

Άλλοι λένε ότι κάνουν αυξήσεις μέχρι να σπάσει κάτι.

Αυτή είναι η μάχη που μαίνεται μεταξύ των δύο παρατάξεων".

Παρόλο που η BOE δεν έχει κάνει λάθη της κλίμακας εκείνων της Fed και της ΕΚΤ στα 25 χρόνια ανεξαρτησίας της, είχε το μερίδιο των επικοινωνιακών σκονταφιών που της αναλογούσε.

Μία από αυτές ήρθε μόλις πριν από λίγες ημέρες, όταν ο επικεφαλής οικονομολόγος Huw Pill είπε στους εργαζόμενους να "αποδεχθούν" ότι είναι φτωχότεροι και να σταματήσουν να ζητούν αυξήσεις στους μισθούς τους.

Ο διοικητής Andrew Bailey αντιμετώπισε την οργή του κοινού με παρόμοια σχόλια πέρυσι, καθώς και κριτική από τους εμπόρους που δυσκολεύτηκαν να διαβάσουν τις διατυπώσεις του, οδηγώντας σε μεταβλητότητα της αγοράς κατά τους πρώτους μήνες της νομισματικής σύσφιξης.

Υπό τον προκάτοχό του Carney, οι αγορές είχαν επανειλημμένα επηρεαστεί από τις μεταβαλλόμενες επικοινωνίες.

Ένα επεισόδιο το 2014, όπου αναγκάστηκε να μετριάσει ένα προηγούμενο σήμα για πιθανή αύξηση των επιτοκίων, οδήγησε τον νομοθέτη Pat McFadden να περιγράψει τα ανάμεικτα μηνύματά του προς τους επενδυτές ως αντάξια ενός "αναξιόπιστου φίλου", μια περιγραφή που έμεινε.

Με μια ιερή ήπια προσγείωση να φαίνεται όλο και λιγότερο πιθανή, ο Bailey, η Lagarde και ο Powell πρέπει όλοι να σταθμίσουν το ίδιο ερώτημα: Είναι προτιμότερο να παραμείνουν "επιθετικοί" και να βυθίσουν τις οικονομίες τους σε ύφεση ή να δώσουν σήμα παύσης και να διακινδυνεύσουν να παρατείνουν τη μάχη για τη συγκράτηση των τιμών.

"Η γενική προσδοκία είναι ότι τα επιτόκια θα αυξηθούν λίγο περισσότερο, οι κεντρικές τράπεζες θα υποχωρήσουν για να παρακολουθήσουν την οικονομία και θα δουν τον πληθωρισμό να χαλαρώνει", δήλωσε ο Klaus Baader, παγκόσμιος επικεφαλής οικονομολόγος της Societe Generale.

"Ο κίνδυνος είναι να έχουμε ένα πολύ διαφορετικό σενάριο.

Αν ο πυρήνας του πληθωρισμού δεν μειωθεί και χρειαστεί δεύτερος κύκλος σύσφιξης, η οικονομία θα διολισθήσει σε ύφεση".

www.bankingnews.gr

Σχόλια αναγνωστών