Πώς η αμερικανική αγορά ενσωματώνει στις επενδυτικές στρτηγικές το μεταβαλλόμενο γεωπολιτικό τοπίο και τις αναδυόμενες διακινδυνεύσεις

Πόλεμος στη Μέση Ανατολή και την Ευρώπη, εντάσεις ΗΠΑ - Κίνας, κλιματική αλλαγή, απειλές από νέες τεχνολογίες όπως η τεχνητή νοημοσύνη (ΑΙ) — ο γεωπολιτικός κίνδυνος είναι παντού.

Μια ομάδα διαχειριστών κεφαλαίων προτείνει μια κατηγορία ETF που ισχυρίζονται ότι προσφέρουν στους επενδυτές αντιστάθμιση για όλη αυτή την αβεβαιότητα.

Αυτά τα κεφάλαια, που κυμαίνονται σε μέγεθος από 8 εκατομμύρια δολάρια έως 800 εκατομμύρια δολάρια σε περιουσιακά στοιχεία, αφαιρούν εταιρείες τις οποίες οι διαχειριστές διατείνονται ότι απειλούν την εθνική ασφάλεια (των ΗΠΑ...) ή είναι ευάλωτες στην εξαγορά από το κράτος ή στις αμερικανικές κυρώσεις.

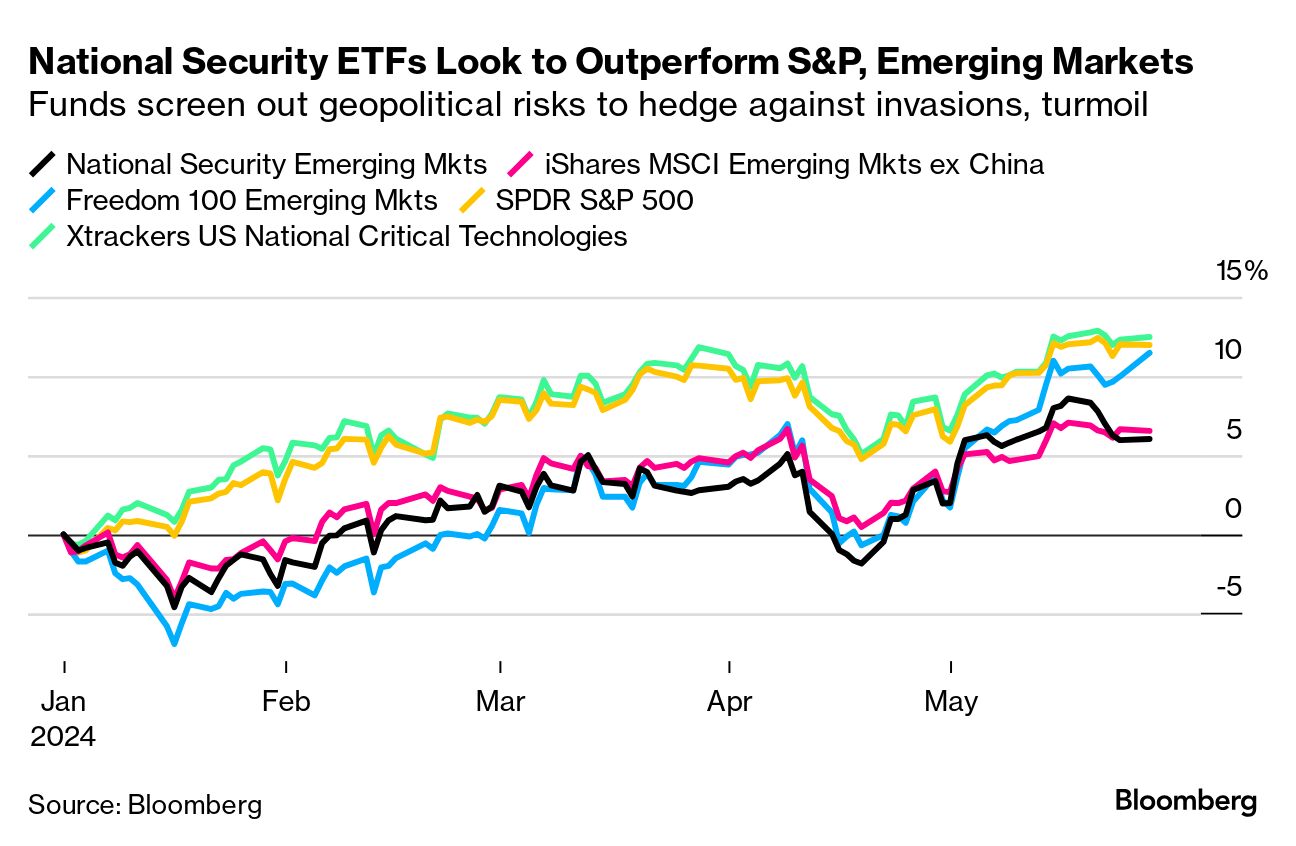

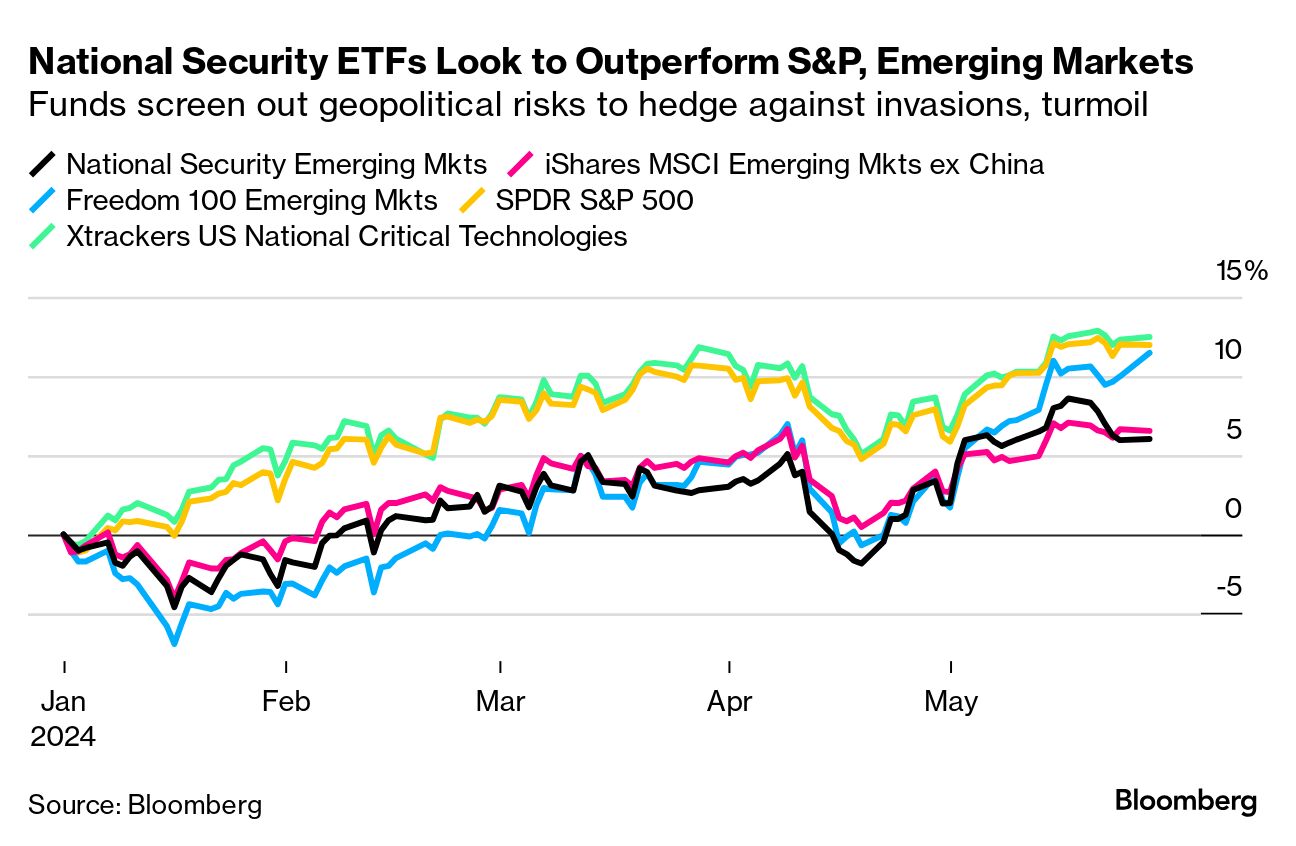

Περιλαμβάνουν το Xtrackers US National Critical Technologies ETF (CRTC), το οποίο παρακολουθεί τον δείκτη S&P 500, με απόδοση 12,53% σε ετήσια βάση μέχρι σήμερα.

Υπάρχουν επίσης το National Security Emerging Markets Index ETF (NSI) και το Freedom 100 Emerging Markets ETF (FRDM), που παρακολουθούν τις αναδυόμενες αγορές και έχουν ξεπεράσει σε διάφορα σημεία φέτος σε αποδόσεις το fund BlackRock Emerging Markets ex-China.

Η λογική αυτών των ETFs παραμένει πειστική.

«Αν μπορούν να επισημάνουν κάτι και να πουν: Όταν ο Xi και ο Βiden βρέθηκαν σε αντιπαράθεση, ο Nasdaq έπεσε 5% και ο δείκτης μας έπεσε 2%,» ίσως αυτό είναι ενδιαφέρουσα, απόδειξη ότι αυτό κατά κάποιο τρόπο λειτουργεί», δήλωσε ο Peter Tchir, επικεφαλής του μακροοικονομικές στρατηγικές στην Academy Securities, αναμεφερόμενος στις εντάσεις μεταξύ Κίνας και ΗΠΑ και τις συνέπειές τους στην παγκόσμια οικονομία.

Ο αποκλεισμός των ταχέως αναπτυσσόμενων αναδυόμενων αγορών υπέρ μιας επενδυτικής προσέγγισης που βασίζεται στο λαμβάνει υπόψη της απρόβλεπτους γεωπολιτικούς παράγοντες μπορεί μην πείθει τους πελάτες των επενδυτικών συμβούλων, των οποίων η κύρια ευθύνη είναι να βγάλουν χρήματα για τους πελάτες τους εντός των ορίων του νόμου.

Προέλευση κεφαλαίων

Οι υποστηρικτές αυτών των ETF τα θεωρούν ως διορθωτικά επενδυτικά μέσα όσον αφορά την άγνοια της Wall Street για τις γεωπολιτικές εξελίξεις.

Τα έχουν προωθήσει σε μεμονωμένους και θεσμικούς επενδυτές που αναζητούν εναλλακτικές λύσεις αντί για επενδύσεις σε εταιρείες που εργάζονται ενεργά ενάντια στα συμφέροντα των ΗΠΑ ή σε εκείνους που απλώς αισθάνονται πατριώτες.

Ο Justin Bernier, πρώην αξιωματικός τυο σώματος πληροφοριών του Ναυτικού, ανέπτυξε το ETF National Security Emerging Markets Index, ώστε οι πελάτες να μπορούν να επενδύουν στην Κίνα, αποφεύγοντας εταιρείες που θεωρούνται απειλές για την εθνική ασφάλεια των ΗΠΑ.

Η ομάδα του χρησιμοποιεί δημοσίως διαθέσιμες πληροφορίες για να ελέγξει εταιρείες με βάση μια σειρά κριτηρίων, όπως εάν υφίστανται κυρώσεις, εργάζονται στον τομέα της κυβερνοασφάλειας, έχουν κατηγορηθεί για παραβιάσεις των ανθρωπίνων δικαιωμάτων ή έχουν δραστηριοποιηθεί σε αμφισβητούμενα ύδατα κοντά στην Κίνα.

Το fund διαθέτει 7,6 εκατομμύρια δολάρια σε περιουσιακά στοιχεία υπό διαχείριση.

Ο βετεράνος της Wall Street, John O'Connor, δημιούργησε το Xtrackers US National Critical Technologies ETF το 2023 με παρόμοια πρόθεση.

Με περιουσιακά στοιχεία 44,6 εκατομμυρίων δολαρίων υπό διαχείριση, η CRTC περιλαμβάνει εταιρείες σε 14 τομείς που προσδιορίζονται από το Πεντάγωνο ως κρίσιμοι για την εθνική ασφάλεια, που κυμαίνονται από τη βιοτεχνολογία και την τεχνητή νοημοσύνη έως τους υπερηχητικούς και την κατευθυνόμενη ενέργεια.

Το CRTC αφαιρεί εταιρείες που λέει ότι έχουν υπερβολική έκθεση σε αυτό που αποκαλεί γεωστρατηγικούς κινδύνους, καταργώντας μεγαθήρια όπως η Apple, η Meta και η Tesla.

Ένα από τα πιο γνώστα funds, το Freedom 100 Emerging Markets ETF, ιδρύθηκε από ιδρυθέν στην Κίνα Perth Tolle το 2019.

Το σκεπτικό είναι τα εξής: Τα δημοκρατικά κράτη είναι πιο υγιείς μακροπρόθεσμες επενδύσεις επειδή μπορούν να ανακάμψουν γρηγορότερα από μια ύφεση και να δημιουργήσουν χαμηλότερους κινδύνους φυγής κεφαλαίων.

«Το σύμπαν των αναδυόμενων αγορών είναι γεμάτο με αυταρχικά κράτη», είπε αναδεικνύοντας τον σαφή ιδεολογικό προσανατολισμό που υπάρχει στην επενδυτική στρατηγική.

Η Tolle είπε ότι το ενδιαφέρον για το funds της αυξήθηκε μετά την εισβολή της Ρωσίας στην Ουκρανία τον Φεβρουάριο του 2022.

Οι επενδυτές διοχέτευσαν σχεδόν 70 εκατομμύρια δολάρια στο FRDM τον Μάρτιο του 2022, τη μεγαλύτερη μηνιαία εισροή για το αμοιβαίο κεφάλαιο εκείνη την εποχή, σύμφωνα με στοιχεία που συγκέντρωσε το Bloomberg.

Το αμοιβαίο κεφάλαιο έχει 848,06 εκατομμύρια δολάρια ενεργητικού υπό διαχείριση.

«Πριν υπάρξει η FRDM, ένας επενδυτής που ένιωθε το ίδιο με εμένα και τους πελάτες μου δεν μπορούσε να το εκφράσει στην κατανομή των αναδυόμενων αγορών, κυρίως επειδή δεν υπήρχε», δήλωσε ο Tolle.

«Έτσι, ένιωσα ότι έπρεπε να υπάρχει».

Τι είναι το exchange traded fund (ETF);

Το ακρωνύμιο ETF σημαίνει Exchange Traded Fund (Διαπραγματεύσιμο Αμοιβαίο Κεφάλαιο), το οποίο είναι επίσης γνωστό ως «tracker».

Πρόκειται για ένα προϊόν το οποίο ακολουθεί έναν δείκτη, ένα ομόλογο ή έναν συνδυασμό προϊόντων.

Παρομοιάζεται με ένα καλάθι τίτλων.

Σε αντίθεση με κάποια άλλα αμοιβαία κεφάλαια, τα ETF αγοράζονται και πωλούνται στο χρηματιστήριο.

Η επίδοση ενός ETF ακολουθεί τις κινήσεις των τιμών των προϊόντων εντός του αμοιβαίου κεφαλαίου.

Για παράδειγμα, ένα fund ETF που παρακολουθεί τον δείκτη S&P 500 θα αποτελείται από κλάσματα μετοχών εταιρειών που περιλαμβάνονται στον συγκεκριμένο δείκτη.

Δεδομένου ότι ένα μεμονωμένο προϊόν περιέχει πολλά υποκείμενα περιουσιακά στοιχεία, τα κεφάλαια ETF παρέχουν τη δυνατότητα διαφοροποίησης του χαρτοφυλακίου σε προσιτή τιμή.

Τα υποκείμενα περιουσιακά στοιχεία του ETF μπορεί να διαφέρουν.

Θα μπορούσαν να είναι, παραδείγματος χάριν, μια επιλογή μετοχών από συγκεκριμένο κλάδο, μια επιλογή ομολόγων ή ακόμη και η αξία ενός εμπορεύματος. Κατά συνέπεια, το επίπεδο διαφοροποίησης μεταξύ των ETF μπορεί επίσης να διαφέρει.

Πώς λειτουργεί ένα κεφάλαιο ETF; Όταν αγοράζει κάποιος μια μετοχή, γίνεστε συν-ιδιοκτήτης της εταιρείας.

Από την άλλη πλευρά, όταν αγοράζετε ένα ETF, αγοράζετε ένα προϊόν που ακολουθεί την επίδοση των υποκείμενων περιουσιακών στοιχείων.

Προκειμένου να ελαχιστοποιήσει την απόκλιση της επίδοσης του ETF, πρέπει να δημιουργήσει ένα χαρτοφυλάκιο με συγκρίσιμες θέσεις.

Η σημαντικότερη αρμοδιότητα του διαχειριστή επενδύσεων είναι να ελέγχει τη στάθμιση των προϊόντων του ETF.

Παρακολουθεί επίσης τις μεταβολές που έχουν επιπτώσεις στο χαρτοφυλάκιο του ETF.

www.bankingnews.gr

Μια ομάδα διαχειριστών κεφαλαίων προτείνει μια κατηγορία ETF που ισχυρίζονται ότι προσφέρουν στους επενδυτές αντιστάθμιση για όλη αυτή την αβεβαιότητα.

Αυτά τα κεφάλαια, που κυμαίνονται σε μέγεθος από 8 εκατομμύρια δολάρια έως 800 εκατομμύρια δολάρια σε περιουσιακά στοιχεία, αφαιρούν εταιρείες τις οποίες οι διαχειριστές διατείνονται ότι απειλούν την εθνική ασφάλεια (των ΗΠΑ...) ή είναι ευάλωτες στην εξαγορά από το κράτος ή στις αμερικανικές κυρώσεις.

Περιλαμβάνουν το Xtrackers US National Critical Technologies ETF (CRTC), το οποίο παρακολουθεί τον δείκτη S&P 500, με απόδοση 12,53% σε ετήσια βάση μέχρι σήμερα.

Υπάρχουν επίσης το National Security Emerging Markets Index ETF (NSI) και το Freedom 100 Emerging Markets ETF (FRDM), που παρακολουθούν τις αναδυόμενες αγορές και έχουν ξεπεράσει σε διάφορα σημεία φέτος σε αποδόσεις το fund BlackRock Emerging Markets ex-China.

Η λογική αυτών των ETFs παραμένει πειστική.

«Αν μπορούν να επισημάνουν κάτι και να πουν: Όταν ο Xi και ο Βiden βρέθηκαν σε αντιπαράθεση, ο Nasdaq έπεσε 5% και ο δείκτης μας έπεσε 2%,» ίσως αυτό είναι ενδιαφέρουσα, απόδειξη ότι αυτό κατά κάποιο τρόπο λειτουργεί», δήλωσε ο Peter Tchir, επικεφαλής του μακροοικονομικές στρατηγικές στην Academy Securities, αναμεφερόμενος στις εντάσεις μεταξύ Κίνας και ΗΠΑ και τις συνέπειές τους στην παγκόσμια οικονομία.

Ο αποκλεισμός των ταχέως αναπτυσσόμενων αναδυόμενων αγορών υπέρ μιας επενδυτικής προσέγγισης που βασίζεται στο λαμβάνει υπόψη της απρόβλεπτους γεωπολιτικούς παράγοντες μπορεί μην πείθει τους πελάτες των επενδυτικών συμβούλων, των οποίων η κύρια ευθύνη είναι να βγάλουν χρήματα για τους πελάτες τους εντός των ορίων του νόμου.

Προέλευση κεφαλαίων

Οι υποστηρικτές αυτών των ETF τα θεωρούν ως διορθωτικά επενδυτικά μέσα όσον αφορά την άγνοια της Wall Street για τις γεωπολιτικές εξελίξεις.

Τα έχουν προωθήσει σε μεμονωμένους και θεσμικούς επενδυτές που αναζητούν εναλλακτικές λύσεις αντί για επενδύσεις σε εταιρείες που εργάζονται ενεργά ενάντια στα συμφέροντα των ΗΠΑ ή σε εκείνους που απλώς αισθάνονται πατριώτες.

Ο Justin Bernier, πρώην αξιωματικός τυο σώματος πληροφοριών του Ναυτικού, ανέπτυξε το ETF National Security Emerging Markets Index, ώστε οι πελάτες να μπορούν να επενδύουν στην Κίνα, αποφεύγοντας εταιρείες που θεωρούνται απειλές για την εθνική ασφάλεια των ΗΠΑ.

Η ομάδα του χρησιμοποιεί δημοσίως διαθέσιμες πληροφορίες για να ελέγξει εταιρείες με βάση μια σειρά κριτηρίων, όπως εάν υφίστανται κυρώσεις, εργάζονται στον τομέα της κυβερνοασφάλειας, έχουν κατηγορηθεί για παραβιάσεις των ανθρωπίνων δικαιωμάτων ή έχουν δραστηριοποιηθεί σε αμφισβητούμενα ύδατα κοντά στην Κίνα.

Το fund διαθέτει 7,6 εκατομμύρια δολάρια σε περιουσιακά στοιχεία υπό διαχείριση.

Ο βετεράνος της Wall Street, John O'Connor, δημιούργησε το Xtrackers US National Critical Technologies ETF το 2023 με παρόμοια πρόθεση.

Με περιουσιακά στοιχεία 44,6 εκατομμυρίων δολαρίων υπό διαχείριση, η CRTC περιλαμβάνει εταιρείες σε 14 τομείς που προσδιορίζονται από το Πεντάγωνο ως κρίσιμοι για την εθνική ασφάλεια, που κυμαίνονται από τη βιοτεχνολογία και την τεχνητή νοημοσύνη έως τους υπερηχητικούς και την κατευθυνόμενη ενέργεια.

Το CRTC αφαιρεί εταιρείες που λέει ότι έχουν υπερβολική έκθεση σε αυτό που αποκαλεί γεωστρατηγικούς κινδύνους, καταργώντας μεγαθήρια όπως η Apple, η Meta και η Tesla.

Ένα από τα πιο γνώστα funds, το Freedom 100 Emerging Markets ETF, ιδρύθηκε από ιδρυθέν στην Κίνα Perth Tolle το 2019.

Το σκεπτικό είναι τα εξής: Τα δημοκρατικά κράτη είναι πιο υγιείς μακροπρόθεσμες επενδύσεις επειδή μπορούν να ανακάμψουν γρηγορότερα από μια ύφεση και να δημιουργήσουν χαμηλότερους κινδύνους φυγής κεφαλαίων.

«Το σύμπαν των αναδυόμενων αγορών είναι γεμάτο με αυταρχικά κράτη», είπε αναδεικνύοντας τον σαφή ιδεολογικό προσανατολισμό που υπάρχει στην επενδυτική στρατηγική.

Η Tolle είπε ότι το ενδιαφέρον για το funds της αυξήθηκε μετά την εισβολή της Ρωσίας στην Ουκρανία τον Φεβρουάριο του 2022.

Οι επενδυτές διοχέτευσαν σχεδόν 70 εκατομμύρια δολάρια στο FRDM τον Μάρτιο του 2022, τη μεγαλύτερη μηνιαία εισροή για το αμοιβαίο κεφάλαιο εκείνη την εποχή, σύμφωνα με στοιχεία που συγκέντρωσε το Bloomberg.

Το αμοιβαίο κεφάλαιο έχει 848,06 εκατομμύρια δολάρια ενεργητικού υπό διαχείριση.

«Πριν υπάρξει η FRDM, ένας επενδυτής που ένιωθε το ίδιο με εμένα και τους πελάτες μου δεν μπορούσε να το εκφράσει στην κατανομή των αναδυόμενων αγορών, κυρίως επειδή δεν υπήρχε», δήλωσε ο Tolle.

«Έτσι, ένιωσα ότι έπρεπε να υπάρχει».

Τι είναι το exchange traded fund (ETF);

Το ακρωνύμιο ETF σημαίνει Exchange Traded Fund (Διαπραγματεύσιμο Αμοιβαίο Κεφάλαιο), το οποίο είναι επίσης γνωστό ως «tracker».

Πρόκειται για ένα προϊόν το οποίο ακολουθεί έναν δείκτη, ένα ομόλογο ή έναν συνδυασμό προϊόντων.

Παρομοιάζεται με ένα καλάθι τίτλων.

Σε αντίθεση με κάποια άλλα αμοιβαία κεφάλαια, τα ETF αγοράζονται και πωλούνται στο χρηματιστήριο.

Η επίδοση ενός ETF ακολουθεί τις κινήσεις των τιμών των προϊόντων εντός του αμοιβαίου κεφαλαίου.

Για παράδειγμα, ένα fund ETF που παρακολουθεί τον δείκτη S&P 500 θα αποτελείται από κλάσματα μετοχών εταιρειών που περιλαμβάνονται στον συγκεκριμένο δείκτη.

Δεδομένου ότι ένα μεμονωμένο προϊόν περιέχει πολλά υποκείμενα περιουσιακά στοιχεία, τα κεφάλαια ETF παρέχουν τη δυνατότητα διαφοροποίησης του χαρτοφυλακίου σε προσιτή τιμή.

Τα υποκείμενα περιουσιακά στοιχεία του ETF μπορεί να διαφέρουν.

Θα μπορούσαν να είναι, παραδείγματος χάριν, μια επιλογή μετοχών από συγκεκριμένο κλάδο, μια επιλογή ομολόγων ή ακόμη και η αξία ενός εμπορεύματος. Κατά συνέπεια, το επίπεδο διαφοροποίησης μεταξύ των ETF μπορεί επίσης να διαφέρει.

Πώς λειτουργεί ένα κεφάλαιο ETF; Όταν αγοράζει κάποιος μια μετοχή, γίνεστε συν-ιδιοκτήτης της εταιρείας.

Από την άλλη πλευρά, όταν αγοράζετε ένα ETF, αγοράζετε ένα προϊόν που ακολουθεί την επίδοση των υποκείμενων περιουσιακών στοιχείων.

Προκειμένου να ελαχιστοποιήσει την απόκλιση της επίδοσης του ETF, πρέπει να δημιουργήσει ένα χαρτοφυλάκιο με συγκρίσιμες θέσεις.

Η σημαντικότερη αρμοδιότητα του διαχειριστή επενδύσεων είναι να ελέγχει τη στάθμιση των προϊόντων του ETF.

Παρακολουθεί επίσης τις μεταβολές που έχουν επιπτώσεις στο χαρτοφυλάκιο του ETF.

www.bankingnews.gr

Σχόλια αναγνωστών