Στο 4,55% εκτινάχτηκε η απόδοση του 10ετούς βρετανικού ομολόγου

Το χρέος ανέκαθεν ήταν η αχίλλειος πτέρνα της Μεγάλης Βρετανίας… Αυτό οφείλεται στο γεγονός ότι «ενώ οι ΗΠΑ έχουν το δολάριο που λειτουργεί ως παγκόσμιο αποθεματικό νόμισμα, το Ηνωμένο Βασίλειο δεν έχει αυτό το προνόμιο, μόνο τη δυνατότητα να τυπώνει νόμισμα».

Αυτό, όμως, είναι πολύ πληθωριστικό μακροπρόθεσμα, και γι’ αυτό ακριβώς η αγορά αντιδρά.

Το συμπέρασμά μας είναι ότι, με τις αγορές να ξυπνούν για άλλη μια φορά με την πιθανότητα ότι τα επιτόκια στο Ηνωμένο Βασίλειο δεν θα πέσουν όσο αναμενόταν, ή θα ήθελε η BOE, και αν συνεχιστεί η έκρηξη στις αποδόσεις, μπορεί να είμαστε μόλις λίγες μέρες μακριά από άλλο ένα QE έκτακτης ανάγκης από την BOE…

Παράλληλα, υπενθυμίζεται στον κόσμο ότι ο μόνος λόγος για τον οποίο οι ΗΠΑ δανείζονται σαν μεθυσμένος ναύτης είναι επειδή διατηρούν το προνόμιο του παγκόσμιου αποθεματικού νομίσματος – αν και κρίνοντας από την εκτίναξη του χρυσού και του bitcoin τις τελευταίες ημέρες, αυτό το καθεστώς δεν θα κρατήσει πολύ.

Σε αυτό το πλαίσιο, οι αποδόσεις του διετούς και του δεκαετούς Gilt εκτινάσσονται και διαπραγματεύονται κυριολεκτικά η μία πάνω στην άλλη.

Το δεκαετές διαπραγματεύεται στο υψηλότερο επίπεδο από τον Οκτώβριο του 2023 (στο 4,55%), ενώ το διετές επιστρέφει στα επίπεδα του Μαΐου.

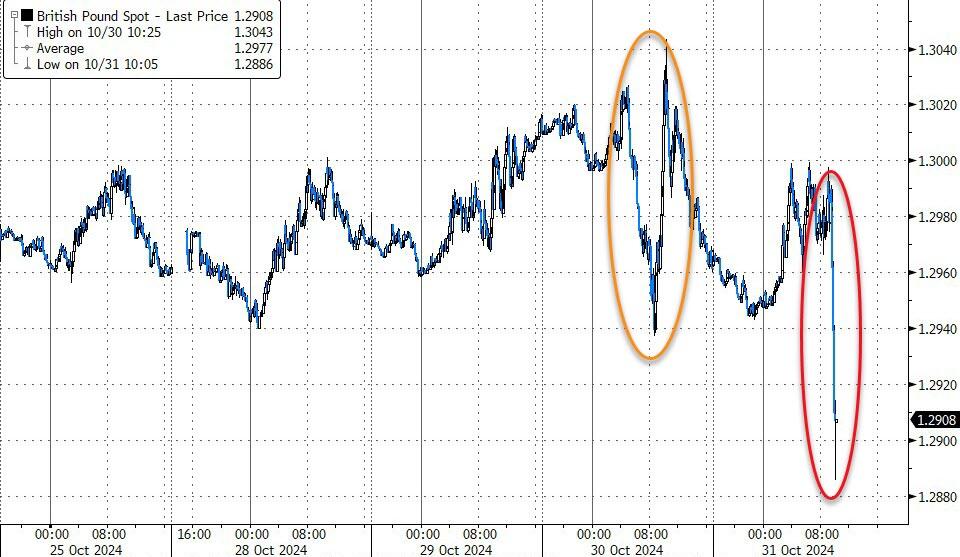

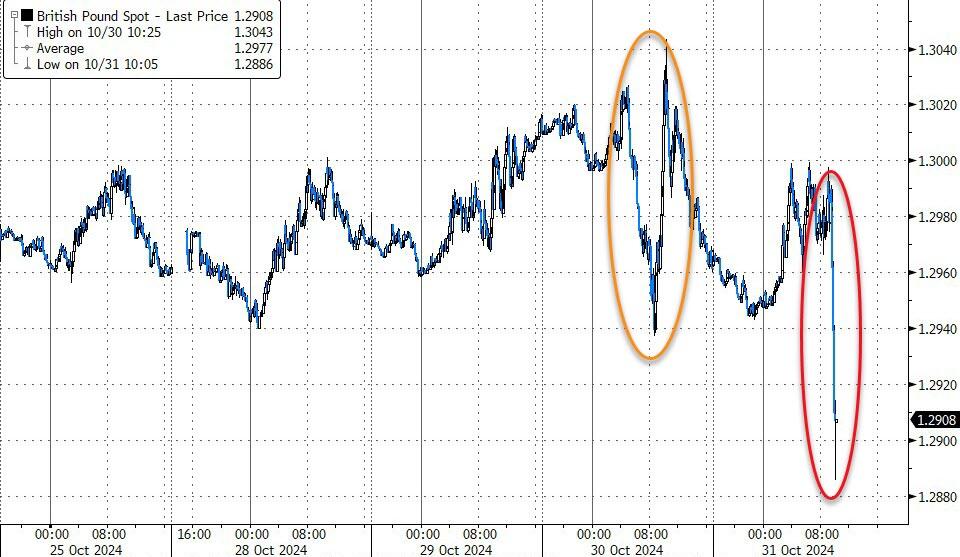

Ωστόσο, η ξαφνική έκρηξη δεν περιορίζεται στα gilts: όπως σημειώνει ο trader της UBS Leo He, το sell off στα βρετανικά ομόλογα κατά πόδας ακολουθεί η υποχώρηση της στερλίνας έναντι του δολαρίου.

Ειδικότερα, η στερλίνα υποχώρησε 0,6% έναντι του δολαρίου με την ισοτιμία να διαμορφώνεται στα 1,288 δολάρια τη στερλίνα.

Το επίπεδο αυτό είναι το χαμηλότερο των τελευταίων δύο μηνών για το βρετανικό νόμισμα.

«Πρόκειται για ένα σοκ σε ό,τι αφορά την Αξία σε Κίνδυνο ή VaR (στα οικονομικά και στα χρηματοοικονομικά, η αξία σε κίνδυνο είναι μια μέτρηση ή αριθμός που δηλώνει πώς η αξία στην αγορά ενός περιουσιακού στοιχείου ή χαρτοφυλακίου περιουσιακών στοιχείων είναι πιθανόν να μειωθεί στη διάρκεια μιας συγκεκριμένης χρονικής περιόδου)» σημειώνει ο αναλυτής της Deutsche Jim Reid, προσθέτοντας πως η απόδοση του αμερικανικού διετούς ακολουθεί το βρετανικό διετές.

Σχολιάζοντας την τεράστια κινητικότητα στα Gilts, ο Jim Reid της DB γράφει ότι «καταλύτης ήταν ότι οι αγορές συνειδητοποίησαν την πραγματική κλίμακα της δημοσιονομικής χαλάρωσης στη Μεγάλη Βρετανία, καθώς οι αναθεωρημένες ακαθάριστες χρηματοδοτικές ανάγκες του Γραφείου Διαχείρισης Χρέους του Ηνωμένου Βασιλείου (DMO) ήταν διπλάσιες (περίπου 146 δισ. £) από ό,τι περίμενε η DB μεταξύ 2025-2029».

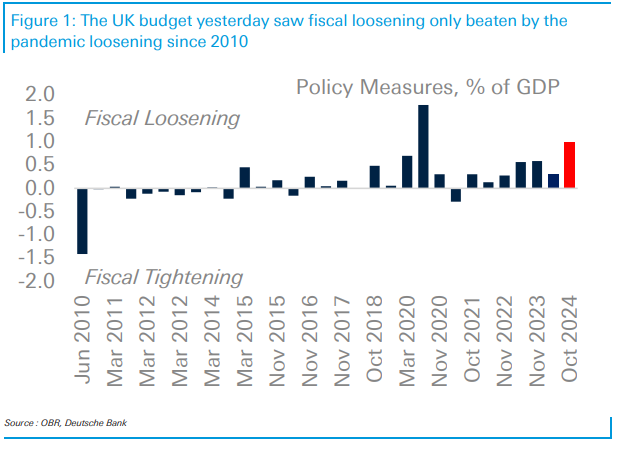

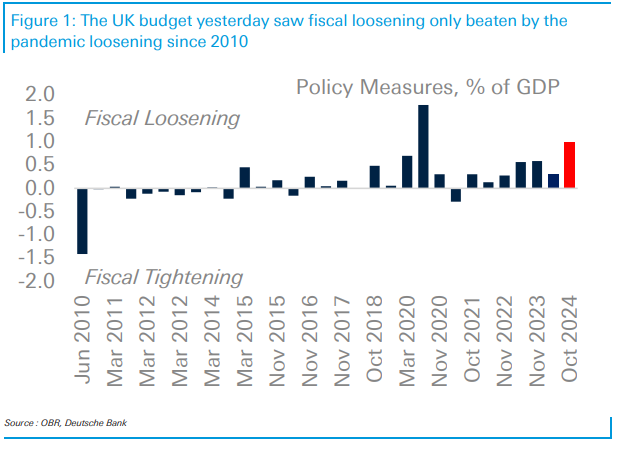

Όπως, δε, σημείωσε ο οικονομολόγος της DB Sanjay Raja, «ο προϋπολογισμός της Βρετανίας σηματοδοτεί μια από τις μεγαλύτερες δημοσιονομικές χαλαρώσεις εδώ και δεκαετίες».

Παραδόξως, χρειάστηκε ολόκληρη μέρα ώστε η αγορά μια να το καταλάβει αυτό.

Εν πάση περιπτώσει, το παρακάτω διάγραμμα από τον Sanjay δείχνει ότι η μόνη μεγαλύτερη δημοσιονομική χαλάρωση την τελευταία μιάμιση δεκαετία ήταν η χαλάρωση της πανδημίας.

Όπως σημειώνει ο Reid, είναι ενδιαφέρον ότι τα δεκαετή Gilts είναι τώρα μόλις 10 μ.β. χαμηλότερα από την κορυφή τους που καταγράφηκε μετά τον άτυχο «μίνι προϋπολογισμό» της Liz Truss τον Σεπτέμβριο του 2022.

Την ημέρα εκείνη, οι βρετανικές αποδόσεις ανέβηκαν περίπου 42 μ.β. και μετά 26 μ.β.

Όσον αφορά τη σύγκριση των δύο προϋπολογισμών, το 2022 προβλέπονταν μη χρηματοδοτούμενες φορολογικές εκπτώσεις ύψους 45 δισεκατομμυρίων στερλινών, ενώ το 2024 σύμφωνα με όσα αποκάλυψε η καγκελάριος (ΥΠΟΙΚ Μεγάλης Βρετανίας) Rachel Reeves προβλέπονται μη χρηματοδοτούμενες υποχρεώσεις ύψους 32 δισεκατομμυρίων λιρών.

Θα μπορούσε κανείς να υποστηρίξει ότι η αξιοπιστία του χθεσινού προϋπολογισμού ενισχύεται από το 1/3 περίπου των αυξημένων κρατικών δαπανών που στοχεύουν σε επενδύσεις στην οικονομία και όχι στις φορολογικές περικοπές, όπως πριν από δύο χρόνια.

Όπως μας υπενθυμίζει περαιτέρω ο Reid, ο μίνι προϋπολογισμός Truss θα ήταν μια πλήρης αντιστροφή της οικονομικής πολιτικής στο Ηνωμένο Βασίλειο, με ένα τεράστιο πακέτο φορολογικών περικοπών, ενώ η Fed εξακολουθούσε να αυξάνει τα επιτόκια και ο πληθωρισμός βρισκόταν σε ιστορικά υψηλά επίπεδα.

Εύλογα στη συνέχεια έλαβε η συνταξιοδοτική κρίση LDI και η Τράπεζα της Αγγλίας παρενέβη, με την Truss να παραιτείται από την πρωθυπουργία.

Η αντίδραση της αγοράς στον χθεσινό προϋπολογισμό πιθανότατα δεν βοηθήθηκε από τα ευρωπαϊκά στοιχεία που ωθούν τις αποδόσεις στη γηραιά ήπειρο και από τη γενική ανοδική πίεση στις αποδόσεις των αμερικανικών ομολόγων, καθώς ο Trump φαίνεται να έχει γενικά βελτιώσει τη θέση του στις δημοσκοπήσεις τις τελευταίες εβδομάδες.

Παρόλα αυτά, αξίζει να τα βάλουμε όλα υπό προοπτική: το δημοσιονομικό έλλειμμα του Ηνωμένου Βασιλείου μεταξύ 2025 και 2029 αναμένεται να είναι κατά μέσο όρο περίπου 2,5% του ΑΕΠ.

Στις ΗΠΑ, θα μπορούσε να είναι 7-9% χωρίς να αντισταθμιστούν μέτρα στις προεκλογικές υποσχέσεις των δύο υποψηφίων.

Οπότε, εν κατακλείδι, ο χθεσινός προϋπολογισμός ήταν πιθανώς τα δύο τρίτα του μίνι προϋπολογισμού της Truss, όσον αφορά τη δημοσιονομική χαλάρωση, αλλά αντί να «κοιτά» προς φορολογικές περικοπές, το μεγαλύτερο μέρος του δανεισμού οφείλεται σε πολύ περισσότερες επενδύσεις - αν και αυτά που δεν αναμένεται να αποδώσουν καρπούς σε όρους ανάπτυξης παρά μόνο μετά τον χρονικό ορίζοντα των 5 ετών.

Στο μεταξύ, όμως, το χρέος θα ανέβει ψηλότερα... πολύ ψηλότερα και αυτό αντιλαμβάνεται σήμερα η αγορά.

www.bankingnews.gr

Αυτό, όμως, είναι πολύ πληθωριστικό μακροπρόθεσμα, και γι’ αυτό ακριβώς η αγορά αντιδρά.

Το συμπέρασμά μας είναι ότι, με τις αγορές να ξυπνούν για άλλη μια φορά με την πιθανότητα ότι τα επιτόκια στο Ηνωμένο Βασίλειο δεν θα πέσουν όσο αναμενόταν, ή θα ήθελε η BOE, και αν συνεχιστεί η έκρηξη στις αποδόσεις, μπορεί να είμαστε μόλις λίγες μέρες μακριά από άλλο ένα QE έκτακτης ανάγκης από την BOE…

Παράλληλα, υπενθυμίζεται στον κόσμο ότι ο μόνος λόγος για τον οποίο οι ΗΠΑ δανείζονται σαν μεθυσμένος ναύτης είναι επειδή διατηρούν το προνόμιο του παγκόσμιου αποθεματικού νομίσματος – αν και κρίνοντας από την εκτίναξη του χρυσού και του bitcoin τις τελευταίες ημέρες, αυτό το καθεστώς δεν θα κρατήσει πολύ.

Σε αυτό το πλαίσιο, οι αποδόσεις του διετούς και του δεκαετούς Gilt εκτινάσσονται και διαπραγματεύονται κυριολεκτικά η μία πάνω στην άλλη.

Το δεκαετές διαπραγματεύεται στο υψηλότερο επίπεδο από τον Οκτώβριο του 2023 (στο 4,55%), ενώ το διετές επιστρέφει στα επίπεδα του Μαΐου.

Ωστόσο, η ξαφνική έκρηξη δεν περιορίζεται στα gilts: όπως σημειώνει ο trader της UBS Leo He, το sell off στα βρετανικά ομόλογα κατά πόδας ακολουθεί η υποχώρηση της στερλίνας έναντι του δολαρίου.

Ειδικότερα, η στερλίνα υποχώρησε 0,6% έναντι του δολαρίου με την ισοτιμία να διαμορφώνεται στα 1,288 δολάρια τη στερλίνα.

Το επίπεδο αυτό είναι το χαμηλότερο των τελευταίων δύο μηνών για το βρετανικό νόμισμα.

«Πρόκειται για ένα σοκ σε ό,τι αφορά την Αξία σε Κίνδυνο ή VaR (στα οικονομικά και στα χρηματοοικονομικά, η αξία σε κίνδυνο είναι μια μέτρηση ή αριθμός που δηλώνει πώς η αξία στην αγορά ενός περιουσιακού στοιχείου ή χαρτοφυλακίου περιουσιακών στοιχείων είναι πιθανόν να μειωθεί στη διάρκεια μιας συγκεκριμένης χρονικής περιόδου)» σημειώνει ο αναλυτής της Deutsche Jim Reid, προσθέτοντας πως η απόδοση του αμερικανικού διετούς ακολουθεί το βρετανικό διετές.

Σχολιάζοντας την τεράστια κινητικότητα στα Gilts, ο Jim Reid της DB γράφει ότι «καταλύτης ήταν ότι οι αγορές συνειδητοποίησαν την πραγματική κλίμακα της δημοσιονομικής χαλάρωσης στη Μεγάλη Βρετανία, καθώς οι αναθεωρημένες ακαθάριστες χρηματοδοτικές ανάγκες του Γραφείου Διαχείρισης Χρέους του Ηνωμένου Βασιλείου (DMO) ήταν διπλάσιες (περίπου 146 δισ. £) από ό,τι περίμενε η DB μεταξύ 2025-2029».

Όπως, δε, σημείωσε ο οικονομολόγος της DB Sanjay Raja, «ο προϋπολογισμός της Βρετανίας σηματοδοτεί μια από τις μεγαλύτερες δημοσιονομικές χαλαρώσεις εδώ και δεκαετίες».

Παραδόξως, χρειάστηκε ολόκληρη μέρα ώστε η αγορά μια να το καταλάβει αυτό.

Εν πάση περιπτώσει, το παρακάτω διάγραμμα από τον Sanjay δείχνει ότι η μόνη μεγαλύτερη δημοσιονομική χαλάρωση την τελευταία μιάμιση δεκαετία ήταν η χαλάρωση της πανδημίας.

Όπως σημειώνει ο Reid, είναι ενδιαφέρον ότι τα δεκαετή Gilts είναι τώρα μόλις 10 μ.β. χαμηλότερα από την κορυφή τους που καταγράφηκε μετά τον άτυχο «μίνι προϋπολογισμό» της Liz Truss τον Σεπτέμβριο του 2022.

Την ημέρα εκείνη, οι βρετανικές αποδόσεις ανέβηκαν περίπου 42 μ.β. και μετά 26 μ.β.

Όσον αφορά τη σύγκριση των δύο προϋπολογισμών, το 2022 προβλέπονταν μη χρηματοδοτούμενες φορολογικές εκπτώσεις ύψους 45 δισεκατομμυρίων στερλινών, ενώ το 2024 σύμφωνα με όσα αποκάλυψε η καγκελάριος (ΥΠΟΙΚ Μεγάλης Βρετανίας) Rachel Reeves προβλέπονται μη χρηματοδοτούμενες υποχρεώσεις ύψους 32 δισεκατομμυρίων λιρών.

Θα μπορούσε κανείς να υποστηρίξει ότι η αξιοπιστία του χθεσινού προϋπολογισμού ενισχύεται από το 1/3 περίπου των αυξημένων κρατικών δαπανών που στοχεύουν σε επενδύσεις στην οικονομία και όχι στις φορολογικές περικοπές, όπως πριν από δύο χρόνια.

Όπως μας υπενθυμίζει περαιτέρω ο Reid, ο μίνι προϋπολογισμός Truss θα ήταν μια πλήρης αντιστροφή της οικονομικής πολιτικής στο Ηνωμένο Βασίλειο, με ένα τεράστιο πακέτο φορολογικών περικοπών, ενώ η Fed εξακολουθούσε να αυξάνει τα επιτόκια και ο πληθωρισμός βρισκόταν σε ιστορικά υψηλά επίπεδα.

Εύλογα στη συνέχεια έλαβε η συνταξιοδοτική κρίση LDI και η Τράπεζα της Αγγλίας παρενέβη, με την Truss να παραιτείται από την πρωθυπουργία.

Η αντίδραση της αγοράς στον χθεσινό προϋπολογισμό πιθανότατα δεν βοηθήθηκε από τα ευρωπαϊκά στοιχεία που ωθούν τις αποδόσεις στη γηραιά ήπειρο και από τη γενική ανοδική πίεση στις αποδόσεις των αμερικανικών ομολόγων, καθώς ο Trump φαίνεται να έχει γενικά βελτιώσει τη θέση του στις δημοσκοπήσεις τις τελευταίες εβδομάδες.

Παρόλα αυτά, αξίζει να τα βάλουμε όλα υπό προοπτική: το δημοσιονομικό έλλειμμα του Ηνωμένου Βασιλείου μεταξύ 2025 και 2029 αναμένεται να είναι κατά μέσο όρο περίπου 2,5% του ΑΕΠ.

Στις ΗΠΑ, θα μπορούσε να είναι 7-9% χωρίς να αντισταθμιστούν μέτρα στις προεκλογικές υποσχέσεις των δύο υποψηφίων.

Οπότε, εν κατακλείδι, ο χθεσινός προϋπολογισμός ήταν πιθανώς τα δύο τρίτα του μίνι προϋπολογισμού της Truss, όσον αφορά τη δημοσιονομική χαλάρωση, αλλά αντί να «κοιτά» προς φορολογικές περικοπές, το μεγαλύτερο μέρος του δανεισμού οφείλεται σε πολύ περισσότερες επενδύσεις - αν και αυτά που δεν αναμένεται να αποδώσουν καρπούς σε όρους ανάπτυξης παρά μόνο μετά τον χρονικό ορίζοντα των 5 ετών.

Στο μεταξύ, όμως, το χρέος θα ανέβει ψηλότερα... πολύ ψηλότερα και αυτό αντιλαμβάνεται σήμερα η αγορά.

www.bankingnews.gr

Σχόλια αναγνωστών