Μπαράζ αποτυχιών στον κλάδο του Private Equity «βλέπει» ο διακεκριμένος οικονομολόγος Mohamed El Erian.

Σειρά επαγγελματιών στον χώρο των επενδύσεων, κυρίως εκπρόσωποι private equity funds, υποστηρίζουν, με σθένος, πως οι μεγάλες απώλειες πρόκειται να οδηγήσουν πολλούς επενδυτές εκτός αγοράς.

Οι περισσότεροι εκτιμούν πως θα αποφύγουν την bear market που πλήττει ομόλογα και μετοχές, επειδή δήθεν τα assets τους έχουν ανοσοποιηθεί έναντι των μεταβολών οι οποίες λαμβάνουν χώρα.

Ωστόσο, σύμφωνα με τον El Erian, αυτό μπορεί να αποδειχθεί υπερβολικά θρασεία σκέψη καθώς επίσης και ιδιαίτερα άστοχος συλλογισμός.

«Τόσο η πραγματική οικονομία όσο και το χρηματοπιστωτικό σύστημα έχουν εισέλθει σε μια φάση αβέβαιη.

Η αστάθεια θα πλήξει τόσο τους ιδιώτες όσο και τους επενδυτές στο χρηματιστήριο»

Όπως σημειώθηκε πρόσφατα στους Financial Times από την Katie Martin, «οι οπαδοί του κλασικού χαρτοφυλακίου –60% μετοχές και 40% ομόλογα– δεν τα πήγαιναν τόσο άσχημα εδώ και μισό αιώνα».

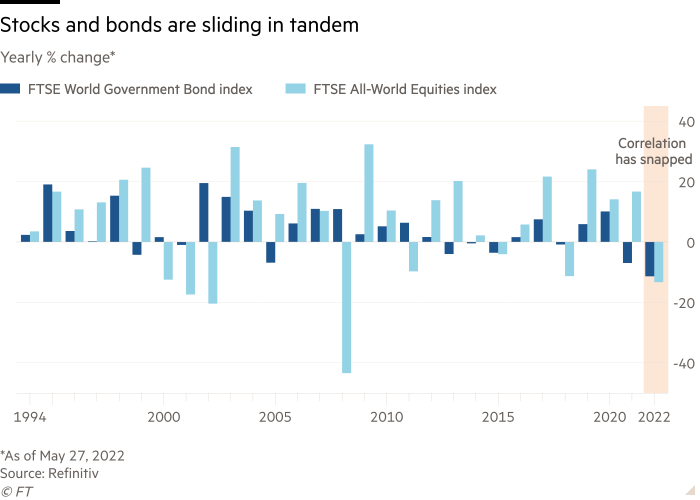

Τόσο οι μετοχές, που συνήθως ονομάζονται περιουσιακά στοιχεία κινδύνου, όσο και οι εναλλακτικές λύσεις -«χωρίς κινδύνους»- των κρατικών ομολόγων υπέστησαν μεγάλες απώλειες φέτος.

Σύμφωνα με την παραδοσιακή συσχέτιση μεταξύ τέτοιων περιουσιακών στοιχείων, εάν οι μετοχές καταγράφουν sell off, οι τιμές στα κρατικά ομόλογα αυξάνονται.

Όμως, αυτή η συσχέτιση έχει καταρρεύσει καθώς όλα αυτά τα περιουσιακά στοιχεία (λογικά) υποφέρουν λόγω των υψηλότερων επιτοκίων και των αυστηρότερων οικονομικών συνθηκών.

Kαι ενώ τις τελευταίες δύο εβδομάδες παρατηρήθηκε κάποια επιστροφή στον πιο παραδοσιακό συσχετισμό, πολλά μένουν προς επίλυση...

Ο λόγος είναι η αυξανόμενη ανησυχία για την παγκόσμια ανάπτυξη και τα εταιρικά κέρδη – γεγονός το οποίο επιφυλάσσει περαιτέρω αστάθεια για τις μετοχές, οι οποίες αποτελούν το μεγαλύτερο μέρος των περισσότερων χαρτοφυλακίων στο χρηματιστήριο.

Private equities funds

Σε αντίθεση με το βάναυσο sell off του τρέχοντος έτους σε μετοχές και ομόλογα, οι αποτιμήσεις των private equities funds παρέμειναν ισχυρές.

Όπως τονίζεται συχνά από τους traders, η συμβατικά μεγαλύτερη περίοδος διακράτησης μειώνει την ανατρεπτική επιρροή των κερδοσκοπικών κεφαλαίων, που θέλουν να μπουν και να βγουν γρήγορα, λέει ο El Erian - όπως και το γεγονός ότι οι επενδύσεις των private equity funds συνήθως επικεντρώνονται σε μεμονωμένα περιουσιακά στοιχεία σε αντίθεση με τους δείκτες, περιορίζοντας το πεδίο μετάδοσης.

Τέτοιοι παράγοντες τροφοδοτούν τις προσδοκίες για επιτάχυνση της ήδη σημαντικής αύξησης της στρατηγικής κατανομής των επενδυτικών ροών - και όχι μόνο από δημόσια συνταξιοδοτικά ταμεία, ιδρύματα, δωρεές και κρατικά ιδρύματα πλούτου.

Οι θιασώτες των funds αναμένουν επίσης ότι η κατηγορία περιουσιακών στοιχείων θα λάβει ώθηση από τις συνεχείς προσπάθειες να γίνει το private equity πιο προσιτό στους μικρομετόχους.

Αυτή η αισιοδοξία για την ευρωστία της κατηγορίας περιουσιακών στοιχείων μπορεί, ωστόσο, να είναι υπερβολική.

Γιατί;

Οι αποτιμήσεις ιδιωτικών κεφαλαίων «ενημερώνονται» πολύ λιγότερο τακτικά από ό,τι για τις δημόσιες επενδύσεις.

Πράγματι, ιστορικά, οι ανατιμήσεις έτειναν να υστερούν σε σχέση με τις δημόσιες αγορές κατά τουλάχιστον έξι έως εννέα μήνες.

Επιπλέον, αρκετοί από τους παράγοντες που υπονόμευσαν πρόσφατα τις δημόσιες αγορές είναι επίσης παράγοντες προβληματισμού για τα ιδιωτικά κεφάλαια.

Τα υψηλότερα επιτόκια και οι αυστηρότερες οικονομικές συνθήκες θα περιπλέξουν την αναχρηματοδότηση των συναλλαγών με μόχλευση take-private.

Η επιδείνωση των οικονομικών προοπτικών είναι επίσης ένα πρόβλημα.

Η ύφεση κλέβει από τις εταιρείες μελλοντικά έσοδα, οδηγώντας σε ταχύτερη καύση των ταμειακών αποθεμάτων, αυξημένα χρέη και κεφαλαιακή διάβρωση.

Υπάρχουν δύο επιπλέον κίνδυνοι που αφορούν ειδικά τα private equities στην επόμενη περίοδο.

Πρώτον, ότι ένα από τα συχνά αναφερόμενα διαρθρωτικά του πλεονεκτήματα - αυτό της έλλειψης ρευστότητας που μειώνει τη δυσμενή αστάθεια των τιμών - μετατρέπεται σε μεγάλη αδυναμία.

Και δεύτερον, ότι οι χρηματοπιστωτικές ρυθμιστικές αρχές και οι εποπτικές αρχές δίνουν πολύ μεγαλύτερη προσοχή στις ιδιωτικές αγορές.

Τα ιδιωτικά επενδυτικά κεφάλαια είναι εξίσου πιθανό να βιώσουν μια μετατόπιση του λειτουργικού παραδείγματος φέτος όπως και οι spacs.

Πράγματι, και οι δύο βρίσκονται σε διαδικασία εξόδου από έναν κόσμο τεράστιων και προβλέψιμων εγχύσεων ρευστότητας από τις κεντρικές τράπεζες.

«Με τον καιρό, η πραγματικά ελκυστική αξία θα κυριαρχήσει στις ιδιωτικές και δημόσιες αγορές.

Η διαδικασία για να γίνει αυτό, ωστόσο, είναι πιθανό να είναι εξίσου ανώμαλη» καταλήγει ο El Erian.

www.bankingnews.gr

Σχόλια αναγνωστών