Συναγερμός έχει σημάνει στην ευρωζώνη μετά το ξέσπασμα κρίσης στην ελβετική τράπεζα Credit Suisse.

Κατέρρευσε η μετοχή της Credit Suisse κατά 25%, καθώς οι Σαουδάραβες μεγαλομέτοχοι απέρριψαν το ενδεχόμενο νέας οικονομικής στήριξης.

Ως αποτέλεσμα, παρότι ο πρόεδρος του ελβετικού οίκου απέκλειε κατηγορηματικά το ενδεχόμενο κρατικής βοήθειας, ζήτησε, εντέλει, τη στήριξη της κεντρικής τράπεζας όσο και της κυβέρνησης.

Σημειώνεται πως η μετοχή έφτασε να υποχωρεί ως -30% (η χρηματιστηριακή αξία της Credit Suisse διολίσθησε κάτω από τα 7 δισ. στερλίνες ή 7,6 δισ. δολάρια, με την τράπεζα να έχει αντλήσει κεφάλαια ύψους 4 δισ. στερλινών μόλις πριν από λίγους μήνες.).

«Έχουμε ισχυρούς δείκτες κεφαλαιακής επάρκειας, έναν ισχυρό ισολογισμό» δήλωνε ο Lehmann σε συνέδριο του χρηματοοικονομικού τομέα στη Σαουδική Αραβία.

Ματαίως, από ό,τι φαίνεται...

Πλέον, όπως μεταδίδει το Bloomberg, οι ελβετικές αρχές και η Credit Suisse συζητούν τρόπους σταθεροποίησης.

Σε ό,τι αφορά τις προτεινόμενες επιλογές που έχουν πέσει στο τραπέζι, μπορεί να υπάρξει ένα backstop ενώ εξίσου πιθανό να λάβει χώρα ένας διαχωρισμός (spin off) ή η σύναψη εταιρικής συνεργασίας με τη UBS.

Προς το παρόν, δεν είναι σαφές ποια από αυτά τα βήματα θα προχωρήσει πραγματικά.

Την ίδια στιγμή, η ελβετική εποπτική αρχή (FINMA) και η κεντρική τράπεζα δήλωσαν πως η Credit Suisse πληροί τις απαιτήσεις κεφαλαίου και ρευστότητας και αν χρειαστεί θα παράσχουν ρευστότητα.

Η Ελβετία αντιμετωπίζει πιέσεις από μια τουλάχιστον μεγάλη δύναμη να παρέμβει για την Credit Suisse τις επόμενες ώρες, δεδομένης της συστημικής φύσης της τράπεζας, ανέφερε πηγή στο Reuters, ενώ λίγο νωρίτερα το Υπουργείο Οικονομικών των ΗΠΑ δήλωσε ότι παρακολουθεί την κατάσταση.

Σε κάθε περίπτωση, το κόστος χρηματοδότησης της Credit Suisse Group AG έχει γίνει τόσο υψηλό που χρειάζεται είτε να συγκεντρώσει περισσότερα κεφάλαια είτε να αντιμετωπίσει μια διάλυση, δήλωσε ο αναλυτής της Morningstar Johann Scholtz σε σημείωμα την Τετάρτη.

«Αναμένουμε ότι η απώλεια του 2023 θα αυξηθεί σε τέτοιο βαθμό που η κεφαλαιακή της επάρκεια θα απειληθεί», έγραψε ο Scholz στο σημείωμα.

«Πιστεύουμε ότι η Credit Suisse χρειάζεται συγκεκριμένες λύσεις».

Τι επισημαίνουν η FINMA και η SNB

Η FINMA και η Ελβετική Κεντρική Τράπεζα (SNB) διαβεβαιώνουν ότι τα προβλήματα ορισμένων τραπεζών στις ΗΠΑ δεν ενέχουν άμεσο κίνδυνο μετάδοσης για τις ελβετικές χρηματοπιστωτικές αγορές.

Οι αυστηρές κεφαλαιακές απαιτήσεις διασφαλίζουν τη σταθερότητά τους.

Η Credit Suisse πληροί τις απαιτήσεις κεφαλαίου και ρευστότητας που επιβάλλονται σε συστημικά σημαντικές τράπεζες.

Εάν είναι απαραίτητο, η SNB θα παράσχει ρευστότητα στην CS.

Ο κανονισμός στην Ελβετία απαιτεί από όλες τις τράπεζες να διατηρούν αποθέματα ασφαλείας κεφαλαίου και ρευστότητας που πληρούν ή υπερβαίνουν τις ελάχιστες απαιτήσεις των συνθηκών της Βασιλείας.

Επιπλέον, οι συστημικά σημαντικές τράπεζες πρέπει να πληρούν υψηλότερες απαιτήσεις κεφαλαίου και ρευστότητας. Αυτό επιτρέπει την απορρόφηση των αρνητικών επιπτώσεων μεγάλων κρίσεων και κρίσεων.

Η Credit Suisse πληροί τις εποπτικές απαιτήσεις κεφαλαίου και ρευστότητας

Η χρηματιστηριακή αξία της Credit Suisse και η αξία των χρεογράφων της έχουν επηρεαστεί ιδιαίτερα από τις αντιδράσεις της αγοράς τις τελευταίες ημέρες.

Η FINMA βρίσκεται σε πολύ στενή επαφή με την τράπεζα και έχει πρόσβαση σε όλες τις πληροφορίες που σχετίζονται με το εποπτικό δίκαιο.

Σε αυτό το πλαίσιο, η FINMA επιβεβαιώνει ότι η Credit Suisse πληροί τις υψηλότερες απαιτήσεις κεφαλαίου και ρευστότητας που ισχύουν για συστημικά σημαντικές τράπεζες.

Επιπλέον, η SNB θα παρέχει ρευστότητα στην τράπεζα που είναι ενεργή σε παγκόσμια κλίμακα εάν χρειαστεί.

Η FINMA και η SNB παρακολουθούν τις εξελίξεις πολύ στενά και βρίσκονται σε στενή επαφή με το Ομοσπονδιακό Υπουργείο Οικονομικών για να διασφαλίσουν τη χρηματοπιστωτική σταθερότητα.

Συναγερμός στην ΕΚΤ

Συναγερμός έχει σημάνει στην ευρωζώνη μετά το ξέσπασμα κρίσης στην ελβετική τράπεζα Credit Suisse.

Ανησυχία επικρατεί και στην ΕΚΤ ενόψει της αυριανής (16/3/2023) συνεδρίασης, όπου -όπως έχει προαναγγείλει η Christine Lagarde- θα αποφασιστεί νέα αύξηση των επιτοκίων κατά 50 μονάδες βάσης.

Σύμφωνα με πληροφορίες που μεταδίδει η Wall Street Journal, αξιωματούχοι της ΕΚΤ επικοινώνησαν με τις ευρωπαϊκές τράπεζες που εποπτεύουν λόγω της κρίσης στην Credit Suisse. Όπως αναφέρει η αμερικανική εφημερίδα, τα στελέχη της ΕΚΤ ζήτησαν να ενημερωθούν για τα οικονομικά ανοίγματα των ευρωπαϊκών τραπεζών στην Credit Suisse.

«Κρυφές» οι τιμές στα CDS της Credit Suisse - Άγγιξαν τις 1.200 μ.β., όπως των ελληνικών την περίοδο των capital controls

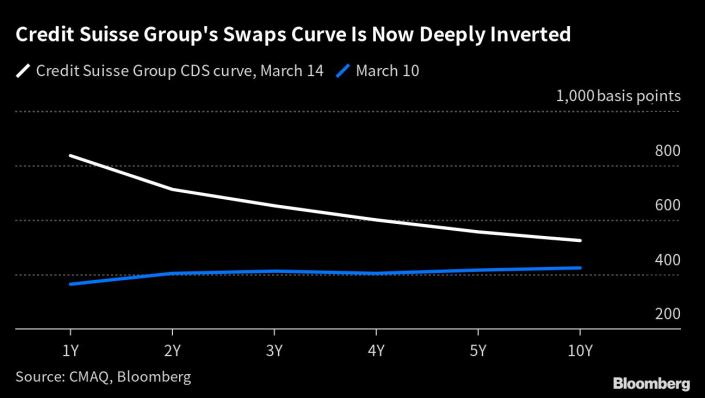

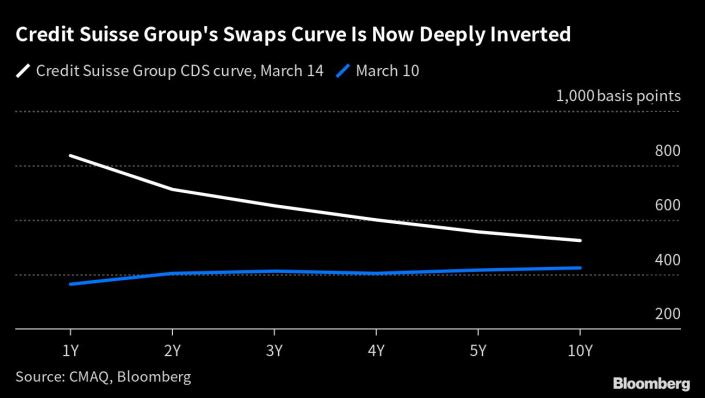

Σε επίπεδα που αποτυπώνουν τις σοβαρές ανησυχίες κατάρρευσης βρίσκεται το κόστος ασφάλισης των ομολόγων της Credit Suisse Group, αν και οι τιμές δεν είναι δημόσιες.

Ωστόσο, σύμφωνα με πληροφορίες του Bloomberg, το κόστος ασφάλισης έναντι αθέτησης πληρωμών στο εγγύς μέλλον πλησιάζει ένα σπάνιο επίπεδο που συνήθως σηματοδοτεί σοβαρές ανησυχίες των επενδυτών.

Η τελευταία καταγεγραμμένη τιμή στην πηγή τιμολόγησης CMAQ διαμορφώθηκε στις 835,9 μονάδες βάσης την Τρίτη.

Οι επενδυτές έβλεπαν τιμές έως και 1.200 μονάδες βάσης για τα μονοετή senior credit-default swaps το πρωί της Τετάρτης, 15 Μαρτίου 2023, σύμφωνα με πηγές του Bloomberg.

Τα spreads άνω των 1.000 μονάδων βάσης στα μονοετή senior τραπεζικά CDS είναι εξαιρετικά σπάνιο φαινόμενο.

Οι μεγάλες ελληνικές τράπεζες διαπραγματεύονταν σε παρόμοια επίπεδα κατά τη διάρκεια της κρίσης χρέους και της οικονομικής ύφεσης της χώρας.

Το επίπεδο είναι περίπου 18 φορές το συμβόλαιο της αντίπαλης ελβετικής τράπεζας UBS Group και περίπου εννέα φορές το αντίστοιχο της Deutsche Bank.

Κοστίζει περισσότερο η προστασία έναντι μιας άμεσης χρεοκοπίας

Η καμπύλη των CDS είναι επίσης βαθιά ανεστραμμένη, πράγμα που σημαίνει ότι κοστίζει περισσότερο η προστασία έναντι μιας άμεσης χρεοκοπίας της τράπεζας αντί μιας χρεοκοπίας σε πιο μακρινό χρονικό διάστημα.

Η καμπύλη των CDS του δανειστή είχε κανονική ανοδική κλίση μόλις την Παρασκευή.

Οι επενδυτές συνήθως αποδίδουν υψηλότερο κόστος προστασίας για μεγαλύτερες, πιο αβέβαιες περιόδους.

Η Credit Suisse βρίσκεται εν μέσω μιας πολύπλοκης τριετούς αναδιάρθρωσης σε μια προσπάθεια να επιστρέψει η τράπεζα στην κερδοφορία.

Χτυπήθηκε σκληρά από το πρόσφατο κύμα πτωτικών τάσεων που προκλήθηκε από την πτώση της Silicon Valley Bank, με τα spreads των πενταετών CDS της να σημειώνουν ρεκόρ.

Αποκλείουν περαιτέρω βοήθεια οι Σαουδάραβες

Ο μεγαλύτερος επενδυτής της Credit Suisse, η Saudi National Bank, δήλωσε ότι δεν μπορεί να παράσχει περαιτέρω οικονομική βοήθεια στην ελβετική τράπεζα, σύμφωνα με δημοσίευμα του Reuters.

"Δεν μπορούμε γιατί θα ξεπερνούσαμε το 10%. Είναι ένα ρυθμιστικό ζήτημα", δήλωσε την Τετάρτη στο Reuters ο πρόεδρος της Saudi National Bank Ammar Al Khudairy.

Η ελβετική τράπεζα έχει χάσει καταθέσεις άνω των 110 δισεκατομμυρίων ελβετικών φράγκων κατά το τέταρτο τρίμηνο, καθώς μια σειρά από σκάνδαλα, κληρονομικούς κινδύνους και αποτυχίες συμμόρφωσης συνέχισαν να την ταλαιπωρούν.

Σημαντικές αδυναμίες στα οικονομικά αποτελέσματα 2022

Η προβληματική Credit Suisse ανακοίνωσε την Τρίτη ότι εντοπίστηκαν "ουσιώδεις αδυναμίες" στις διαδικασίες για τα χρηματοοικονομικά αποτελέσματα 2022 και 2021.

Η ελβετική τράπεζα, η οποία βρίσκεται στη δίνη σκανδάλων και απειλείται με κατάρρευση, δημοσίευσε την ετήσια έκθεση που ήταν προγραμματισμένη για την περασμένη Πέμπτη, η οποία καθυστέρησε λόγω κλήσης της τελευταίας στιγμής από την αμερικανική Επιτροπή Κεφαλαιαγοράς (SEC).

Σύμφωνα με την Credit Suisse, η Επιτροπή Κεφαλαιαγοράς έθεσε ερωτήματα σχετικά με την τεχνική αξιολόγηση των αναθεωρήσεων που γνωστοποιήθηκαν προηγουμένως στις ενοποιημένες καταστάσεις ταμειακών ροών του 2020 και του 2019, καθώς και των σχετικών ελέγχων.

Στην ετήσια έκθεση της Τρίτης, η Credit Suisse αποκάλυψε ότι είχε εντοπίσει "ορισμένες ουσιώδεις αδυναμίες στον εσωτερικό μας έλεγχο της χρηματοοικονομικής πληροφόρησης" για τα έτη 2021 και 2022.

Τα ζητήματα αυτά αφορούσαν την "αποτυχία σχεδιασμού και διατήρησης μιας αποτελεσματικής διαδικασίας αξιολόγησης κινδύνου για τον εντοπισμό και την ανάλυση του κινδύνου ουσιωδών ανακριβειών" και διάφορες αδυναμίες στον εσωτερικό έλεγχο και την επικοινωνία.

Παρόλα αυτά, η τράπεζα δήλωσε ότι ήταν σε θέση να επιβεβαιώσει ότι οι οικονομικές καταστάσεις της για τα εν λόγω έτη "παρουσιάζουν εύλογα, από κάθε ουσιώδη άποψη, την ενοποιημένη οικονομική κατάσταση [της]".

Η Credit Suisse επιβεβαίωσε τα αποτελέσματα του 2022 που ανακοίνωσε στις 9 Φεβρουαρίου, τα οποία έδειξαν καθαρή ζημία 7,3 δισεκατομμυρίων ελβετικών φράγκων (8 δισεκατομμυρίων δολαρίων) για το σύνολο του έτους.

www.bankingnews.gr

Ως αποτέλεσμα, παρότι ο πρόεδρος του ελβετικού οίκου απέκλειε κατηγορηματικά το ενδεχόμενο κρατικής βοήθειας, ζήτησε, εντέλει, τη στήριξη της κεντρικής τράπεζας όσο και της κυβέρνησης.

Σημειώνεται πως η μετοχή έφτασε να υποχωρεί ως -30% (η χρηματιστηριακή αξία της Credit Suisse διολίσθησε κάτω από τα 7 δισ. στερλίνες ή 7,6 δισ. δολάρια, με την τράπεζα να έχει αντλήσει κεφάλαια ύψους 4 δισ. στερλινών μόλις πριν από λίγους μήνες.).

«Έχουμε ισχυρούς δείκτες κεφαλαιακής επάρκειας, έναν ισχυρό ισολογισμό» δήλωνε ο Lehmann σε συνέδριο του χρηματοοικονομικού τομέα στη Σαουδική Αραβία.

Ματαίως, από ό,τι φαίνεται...

Πλέον, όπως μεταδίδει το Bloomberg, οι ελβετικές αρχές και η Credit Suisse συζητούν τρόπους σταθεροποίησης.

Σε ό,τι αφορά τις προτεινόμενες επιλογές που έχουν πέσει στο τραπέζι, μπορεί να υπάρξει ένα backstop ενώ εξίσου πιθανό να λάβει χώρα ένας διαχωρισμός (spin off) ή η σύναψη εταιρικής συνεργασίας με τη UBS.

Προς το παρόν, δεν είναι σαφές ποια από αυτά τα βήματα θα προχωρήσει πραγματικά.

Την ίδια στιγμή, η ελβετική εποπτική αρχή (FINMA) και η κεντρική τράπεζα δήλωσαν πως η Credit Suisse πληροί τις απαιτήσεις κεφαλαίου και ρευστότητας και αν χρειαστεί θα παράσχουν ρευστότητα.

Η Ελβετία αντιμετωπίζει πιέσεις από μια τουλάχιστον μεγάλη δύναμη να παρέμβει για την Credit Suisse τις επόμενες ώρες, δεδομένης της συστημικής φύσης της τράπεζας, ανέφερε πηγή στο Reuters, ενώ λίγο νωρίτερα το Υπουργείο Οικονομικών των ΗΠΑ δήλωσε ότι παρακολουθεί την κατάσταση.

Σε κάθε περίπτωση, το κόστος χρηματοδότησης της Credit Suisse Group AG έχει γίνει τόσο υψηλό που χρειάζεται είτε να συγκεντρώσει περισσότερα κεφάλαια είτε να αντιμετωπίσει μια διάλυση, δήλωσε ο αναλυτής της Morningstar Johann Scholtz σε σημείωμα την Τετάρτη.

«Αναμένουμε ότι η απώλεια του 2023 θα αυξηθεί σε τέτοιο βαθμό που η κεφαλαιακή της επάρκεια θα απειληθεί», έγραψε ο Scholz στο σημείωμα.

«Πιστεύουμε ότι η Credit Suisse χρειάζεται συγκεκριμένες λύσεις».

Τι επισημαίνουν η FINMA και η SNB

Η FINMA και η Ελβετική Κεντρική Τράπεζα (SNB) διαβεβαιώνουν ότι τα προβλήματα ορισμένων τραπεζών στις ΗΠΑ δεν ενέχουν άμεσο κίνδυνο μετάδοσης για τις ελβετικές χρηματοπιστωτικές αγορές.

Οι αυστηρές κεφαλαιακές απαιτήσεις διασφαλίζουν τη σταθερότητά τους.

Η Credit Suisse πληροί τις απαιτήσεις κεφαλαίου και ρευστότητας που επιβάλλονται σε συστημικά σημαντικές τράπεζες.

Εάν είναι απαραίτητο, η SNB θα παράσχει ρευστότητα στην CS.

Ο κανονισμός στην Ελβετία απαιτεί από όλες τις τράπεζες να διατηρούν αποθέματα ασφαλείας κεφαλαίου και ρευστότητας που πληρούν ή υπερβαίνουν τις ελάχιστες απαιτήσεις των συνθηκών της Βασιλείας.

Επιπλέον, οι συστημικά σημαντικές τράπεζες πρέπει να πληρούν υψηλότερες απαιτήσεις κεφαλαίου και ρευστότητας. Αυτό επιτρέπει την απορρόφηση των αρνητικών επιπτώσεων μεγάλων κρίσεων και κρίσεων.

Η Credit Suisse πληροί τις εποπτικές απαιτήσεις κεφαλαίου και ρευστότητας

Η χρηματιστηριακή αξία της Credit Suisse και η αξία των χρεογράφων της έχουν επηρεαστεί ιδιαίτερα από τις αντιδράσεις της αγοράς τις τελευταίες ημέρες.

Η FINMA βρίσκεται σε πολύ στενή επαφή με την τράπεζα και έχει πρόσβαση σε όλες τις πληροφορίες που σχετίζονται με το εποπτικό δίκαιο.

Σε αυτό το πλαίσιο, η FINMA επιβεβαιώνει ότι η Credit Suisse πληροί τις υψηλότερες απαιτήσεις κεφαλαίου και ρευστότητας που ισχύουν για συστημικά σημαντικές τράπεζες.

Επιπλέον, η SNB θα παρέχει ρευστότητα στην τράπεζα που είναι ενεργή σε παγκόσμια κλίμακα εάν χρειαστεί.

Η FINMA και η SNB παρακολουθούν τις εξελίξεις πολύ στενά και βρίσκονται σε στενή επαφή με το Ομοσπονδιακό Υπουργείο Οικονομικών για να διασφαλίσουν τη χρηματοπιστωτική σταθερότητα.

Συναγερμός στην ΕΚΤ

Συναγερμός έχει σημάνει στην ευρωζώνη μετά το ξέσπασμα κρίσης στην ελβετική τράπεζα Credit Suisse.

Ανησυχία επικρατεί και στην ΕΚΤ ενόψει της αυριανής (16/3/2023) συνεδρίασης, όπου -όπως έχει προαναγγείλει η Christine Lagarde- θα αποφασιστεί νέα αύξηση των επιτοκίων κατά 50 μονάδες βάσης.

Σύμφωνα με πληροφορίες που μεταδίδει η Wall Street Journal, αξιωματούχοι της ΕΚΤ επικοινώνησαν με τις ευρωπαϊκές τράπεζες που εποπτεύουν λόγω της κρίσης στην Credit Suisse. Όπως αναφέρει η αμερικανική εφημερίδα, τα στελέχη της ΕΚΤ ζήτησαν να ενημερωθούν για τα οικονομικά ανοίγματα των ευρωπαϊκών τραπεζών στην Credit Suisse.

«Κρυφές» οι τιμές στα CDS της Credit Suisse - Άγγιξαν τις 1.200 μ.β., όπως των ελληνικών την περίοδο των capital controls

Σε επίπεδα που αποτυπώνουν τις σοβαρές ανησυχίες κατάρρευσης βρίσκεται το κόστος ασφάλισης των ομολόγων της Credit Suisse Group, αν και οι τιμές δεν είναι δημόσιες.

Ωστόσο, σύμφωνα με πληροφορίες του Bloomberg, το κόστος ασφάλισης έναντι αθέτησης πληρωμών στο εγγύς μέλλον πλησιάζει ένα σπάνιο επίπεδο που συνήθως σηματοδοτεί σοβαρές ανησυχίες των επενδυτών.

Η τελευταία καταγεγραμμένη τιμή στην πηγή τιμολόγησης CMAQ διαμορφώθηκε στις 835,9 μονάδες βάσης την Τρίτη.

Οι επενδυτές έβλεπαν τιμές έως και 1.200 μονάδες βάσης για τα μονοετή senior credit-default swaps το πρωί της Τετάρτης, 15 Μαρτίου 2023, σύμφωνα με πηγές του Bloomberg.

Τα spreads άνω των 1.000 μονάδων βάσης στα μονοετή senior τραπεζικά CDS είναι εξαιρετικά σπάνιο φαινόμενο.

Οι μεγάλες ελληνικές τράπεζες διαπραγματεύονταν σε παρόμοια επίπεδα κατά τη διάρκεια της κρίσης χρέους και της οικονομικής ύφεσης της χώρας.

Το επίπεδο είναι περίπου 18 φορές το συμβόλαιο της αντίπαλης ελβετικής τράπεζας UBS Group και περίπου εννέα φορές το αντίστοιχο της Deutsche Bank.

Κοστίζει περισσότερο η προστασία έναντι μιας άμεσης χρεοκοπίας

Η καμπύλη των CDS είναι επίσης βαθιά ανεστραμμένη, πράγμα που σημαίνει ότι κοστίζει περισσότερο η προστασία έναντι μιας άμεσης χρεοκοπίας της τράπεζας αντί μιας χρεοκοπίας σε πιο μακρινό χρονικό διάστημα.

Η καμπύλη των CDS του δανειστή είχε κανονική ανοδική κλίση μόλις την Παρασκευή.

Οι επενδυτές συνήθως αποδίδουν υψηλότερο κόστος προστασίας για μεγαλύτερες, πιο αβέβαιες περιόδους.

Η Credit Suisse βρίσκεται εν μέσω μιας πολύπλοκης τριετούς αναδιάρθρωσης σε μια προσπάθεια να επιστρέψει η τράπεζα στην κερδοφορία.

Χτυπήθηκε σκληρά από το πρόσφατο κύμα πτωτικών τάσεων που προκλήθηκε από την πτώση της Silicon Valley Bank, με τα spreads των πενταετών CDS της να σημειώνουν ρεκόρ.

Αποκλείουν περαιτέρω βοήθεια οι Σαουδάραβες

Ο μεγαλύτερος επενδυτής της Credit Suisse, η Saudi National Bank, δήλωσε ότι δεν μπορεί να παράσχει περαιτέρω οικονομική βοήθεια στην ελβετική τράπεζα, σύμφωνα με δημοσίευμα του Reuters.

"Δεν μπορούμε γιατί θα ξεπερνούσαμε το 10%. Είναι ένα ρυθμιστικό ζήτημα", δήλωσε την Τετάρτη στο Reuters ο πρόεδρος της Saudi National Bank Ammar Al Khudairy.

Η ελβετική τράπεζα έχει χάσει καταθέσεις άνω των 110 δισεκατομμυρίων ελβετικών φράγκων κατά το τέταρτο τρίμηνο, καθώς μια σειρά από σκάνδαλα, κληρονομικούς κινδύνους και αποτυχίες συμμόρφωσης συνέχισαν να την ταλαιπωρούν.

Σημαντικές αδυναμίες στα οικονομικά αποτελέσματα 2022

Η προβληματική Credit Suisse ανακοίνωσε την Τρίτη ότι εντοπίστηκαν "ουσιώδεις αδυναμίες" στις διαδικασίες για τα χρηματοοικονομικά αποτελέσματα 2022 και 2021.

Η ελβετική τράπεζα, η οποία βρίσκεται στη δίνη σκανδάλων και απειλείται με κατάρρευση, δημοσίευσε την ετήσια έκθεση που ήταν προγραμματισμένη για την περασμένη Πέμπτη, η οποία καθυστέρησε λόγω κλήσης της τελευταίας στιγμής από την αμερικανική Επιτροπή Κεφαλαιαγοράς (SEC).

Σύμφωνα με την Credit Suisse, η Επιτροπή Κεφαλαιαγοράς έθεσε ερωτήματα σχετικά με την τεχνική αξιολόγηση των αναθεωρήσεων που γνωστοποιήθηκαν προηγουμένως στις ενοποιημένες καταστάσεις ταμειακών ροών του 2020 και του 2019, καθώς και των σχετικών ελέγχων.

Στην ετήσια έκθεση της Τρίτης, η Credit Suisse αποκάλυψε ότι είχε εντοπίσει "ορισμένες ουσιώδεις αδυναμίες στον εσωτερικό μας έλεγχο της χρηματοοικονομικής πληροφόρησης" για τα έτη 2021 και 2022.

Τα ζητήματα αυτά αφορούσαν την "αποτυχία σχεδιασμού και διατήρησης μιας αποτελεσματικής διαδικασίας αξιολόγησης κινδύνου για τον εντοπισμό και την ανάλυση του κινδύνου ουσιωδών ανακριβειών" και διάφορες αδυναμίες στον εσωτερικό έλεγχο και την επικοινωνία.

Παρόλα αυτά, η τράπεζα δήλωσε ότι ήταν σε θέση να επιβεβαιώσει ότι οι οικονομικές καταστάσεις της για τα εν λόγω έτη "παρουσιάζουν εύλογα, από κάθε ουσιώδη άποψη, την ενοποιημένη οικονομική κατάσταση [της]".

Η Credit Suisse επιβεβαίωσε τα αποτελέσματα του 2022 που ανακοίνωσε στις 9 Φεβρουαρίου, τα οποία έδειξαν καθαρή ζημία 7,3 δισεκατομμυρίων ελβετικών φράγκων (8 δισεκατομμυρίων δολαρίων) για το σύνολο του έτους.

www.bankingnews.gr

Σχόλια αναγνωστών