Η διοίκηση της Eurobank εκτιμά ότι ~20% των δανείων υπό μορατόριουμ θα καταστούν μη εξυπηρετούμενα το επόμενο έτος

Overweight, ήτοι για αποδόσεις καλύτερες από αυτές της αγοράς, συστήνει η JP Morgan για τη Eurobank, με την τιμή στόχο στα 0,70 ευρώ.

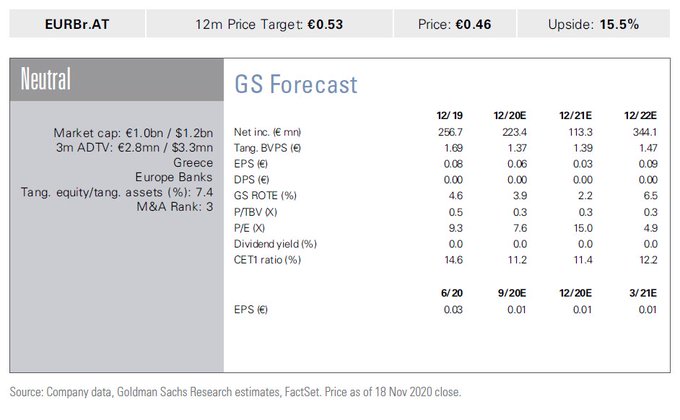

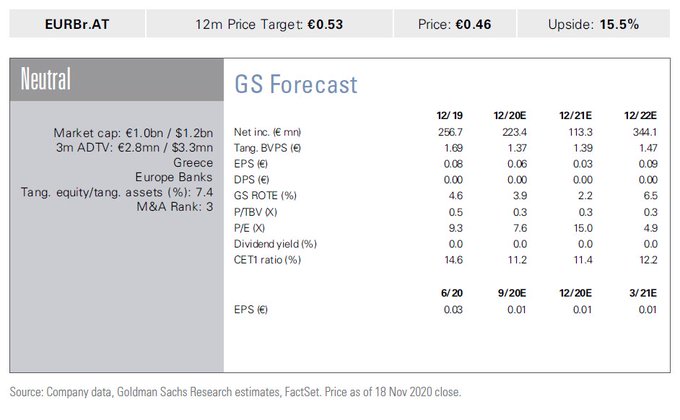

Παράλληλα, η Goldman Sachs, τοποθετεί χαμηλότερα την τιμή στόχο της Eurobank, στα 0,53 ευρώ, με ουδέτερη (neutral) σύσταση.

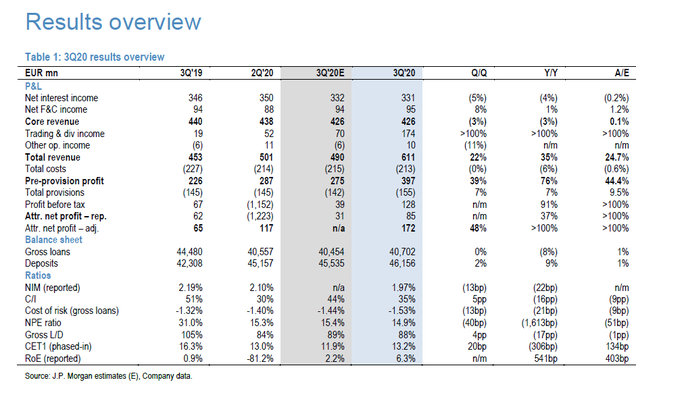

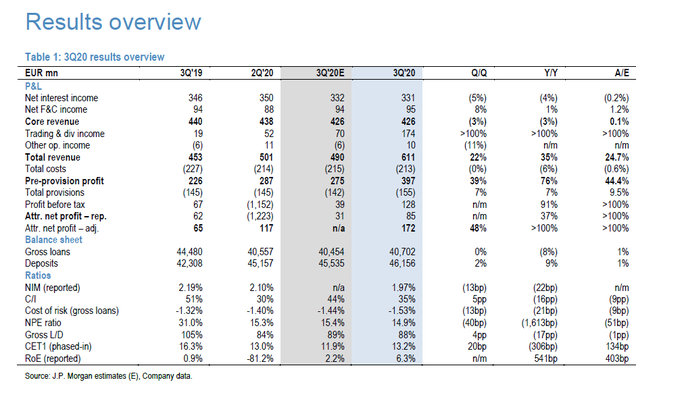

Ειδικότερα, η JP Morgan σχολιάζει τα αποτελέσματα του τρίτου τριμήνου της Eurobank, η οποία ανακοίνωσε καθαρά κέρδη 85 εκατ. ευρώ, από ζημία 1,2 δισ. ευρώ το προηγούμενο τρίμηνο.

Αυτό μεταφράζεται σε 6,3% ROE και 0,5% ROA για το τρίμηνο.

Ο λόγος των NPEs είναι μειωμένος κατά ~40 μ.β. σε επίπεδο τριμήνου σε 14,9%.

Ο λόγος CET1 είναι στο 13,2% κυρίως λόγω χαμηλότερου RWA (FLB3 11,2%), ενώ το TCR βρίσκεται στο 15,6%.

Η TBVPS είναι στα 1,3 ευρώ, μειωμένη κατά 2% σε τριμηνιαία βάση.

Όπως σχολιάζει η JP Morgan τα καθαρά έσοδα είναι σημαντικά υψηλότερα από την εκτίμησή της στα 31 εκατ. ευρώ, κυρίως λόγω των κερδών από συναλλαγές 174 εκατ. ευρώ.

Διαφορετικά, το NII, τα τέλη και το λειτουργικό κόστος ήταν όλα σύμφωνα τις προσδοκίες, οδηγώντας σε 213 εκατ. ευρώ βασικό εισόδημα, ενώ οι προβλέψεις στα 155 εκατ. ευρώ ήταν ελαφρώς υψηλότερες.

Αυτό που εντυπωσιάζει περισσότερο είναι ότι η βασική αβεβαιότητα παραμένει, ιδίως εν μέσω δεύτερου κλειδώματος και των μορατόριων στην πληρωμή δανείων.

Η διοίκηση έχει ένα ρεαλιστικό μήνυμα, περιμένοντας ~ 20% των δανείων υπό μορατόριουμ να καταστούν μη εξυπηρετούμενα το επόμενο έτος, σε γενικές γραμμές σύμφωνα με αυτό που υποστήριξε και η Πειραιώς στο β' 3μηνο.

Από τη μεριά της, η Goldman Sachs θεωρεί θετικά τα αποτελέσματα από το trading και άλλα έσοδα της Eurobank, καθώς κινήθηκαν υψηλότερα των εκτιμήσεών της, όπως και τα έσοδα από προμήθειες και τις προβλέψεις δανείων.

Παράλληλα, σύμφωνα με τις εκτιμήσεις ήταν και τα επιτοκιακά έσοδα, τα κόστη και τα νέα δάνεια.

Τι ανέφερε η JP Morgan στις 19 Νοεμβρίου 2020

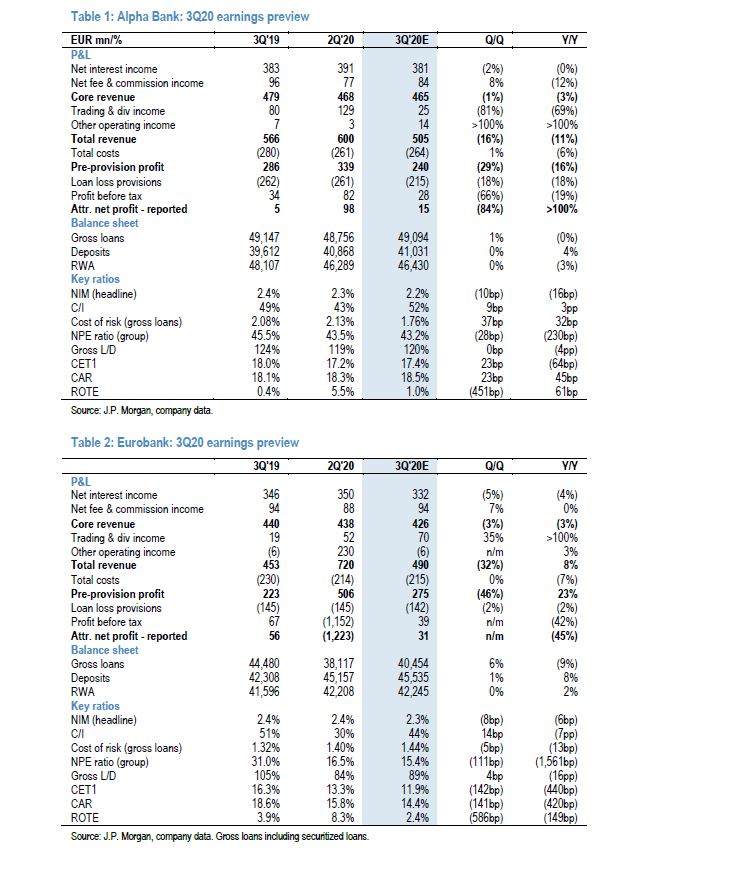

JP Morgan: Τι θα δείξουν τα αποτελέσματα γ' τριμήνου 2020 των ελληνικών τραπεζών - Απαραίτητη η επιτάχυνση των τιτλοποιήσεων

Το «χορό» των εταιρικών αποτελεσμάτων του γ' τριμήνου 2020 για τις ελληνικές τράπεζες άνοιξε σήμερα Πέμπτη 19 Νοεμβρίου 2020, η Eurobank, με τη JP Morgan σε report της να εστιάζει στις προοπτικές του κλάδου για το 2021.

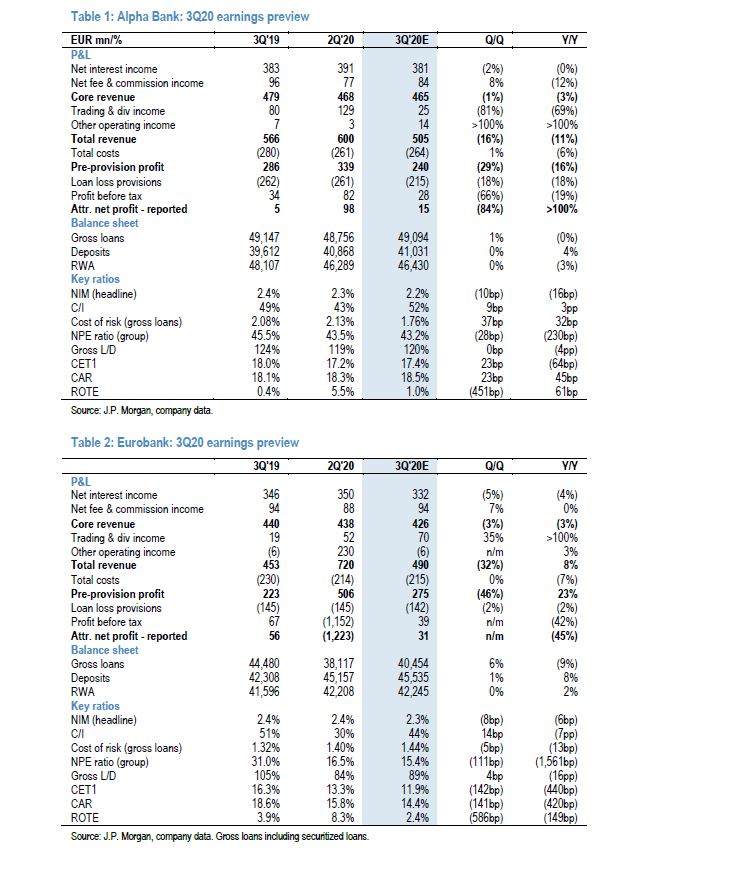

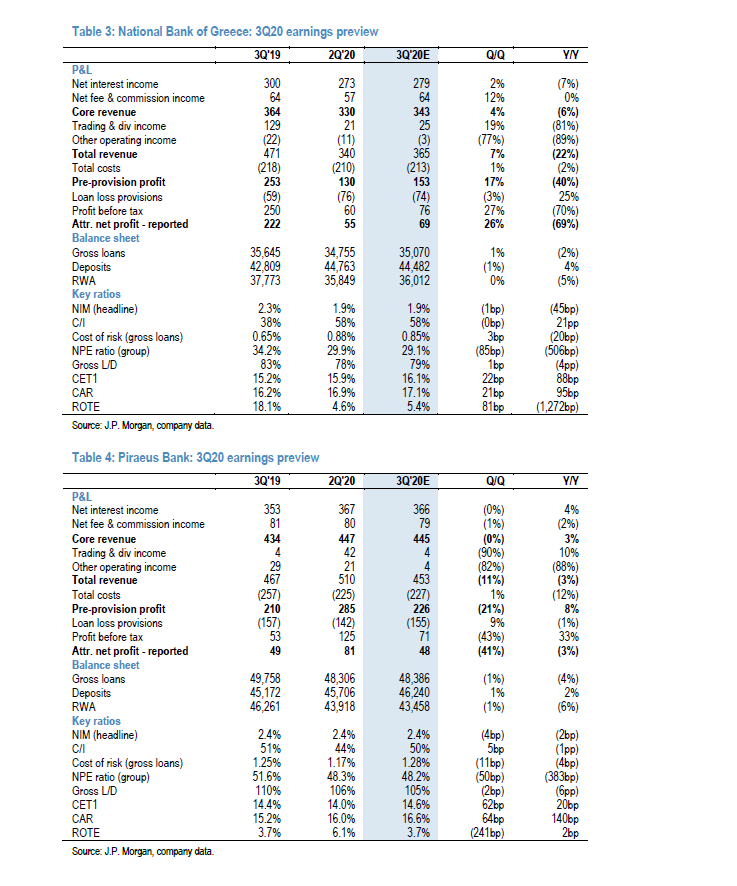

Τη σκυτάλη από τη Eurobank θα λάβει η Τράπεζα Πειραιώς στις 23 Νοεμβρίου, με την Alpha Bank να ακολουθεί στις 25 Νοεμβρίου και την Εθνική Τράπεζα στο τέλος του μήνα, να ολοκληρώνει τo κύκλο των αποτελεσμάτων για το τρίμηνο.

Όπως αναφέρει η η JPMorgan σε έκθεση της για τον ελληνικό τραπεζικό κλάδο στο report της με τίτλο What to watch going into 3Q earnings: decent but

arguably less of a focus, with eyes on 2021 outlook η επενδυτική τράπεζα αναμένει ακόμα ένα σετ από ικανοποιητικά αποτελέσματα από τις τράπεζες, σε γενικές γραμμές συνέχιση της τάσης που έλαβε χώρα το δεύτερο τρίμηνο του 2020 χωρίς σημαντική επιδείνωση στις προσδοκίες για το 2020.

«Κατά συνέπεια τα αποτελέσματα 3ου τριμήνου εν μέσω του δεύτερου κύματος της πανδημίας και του lockdown θα έχουν μικρότερη βαρύτητα και η προσοχή θα επικεντρωθεί στις προοπτικές για τα έσοδα και την ποιότητα του ενεργητικού στο τελευταίο τρίμηνο και την επόμενη χρονιά».

Οι αναλυτές του οίκου αναφέρουν ότι η εποικοδομητική εικόνα του 2ου τριμήνου θα έχει συνέχεια, ιδιαίτερα όσον αφορά στις τιτλοποιήσεις, καθώς στα προσεχή δύο τρίμηνα αναμένεται περισσότερη ενεργητικότητα στο μέτωπο αυτό.

Οι μετοχές των ελληνικών τραπεζών διαπραγματεύονται κατά μέσο όρο 0,2 φορές τη λογιστική τους αξία με ορίζοντα το 2022, χαμηλότερα από τις ευρωπαϊκές με P/BV στο 0,9 και παρά την κούρσα 32% που έχει παρατηρηθεί τις τέσσερεις τελευταίες εβδομάδες έναντι ανόδου 29% σε αυτές του δείκτη SX7 μετά τις θετικές εξελίξεις με τα εμβόλια κατά του κορωνοιού.

Παράλληλα η

Προβλέπει ανθεκτικότητα στα καθαρά έσοδα από τόκους λόγω της εκταμίευσης νέων υγιών δανείων και χαμηλότερου κόστους χρήματος παρά τη συμπίεση στα δανειακά επιτόκια.

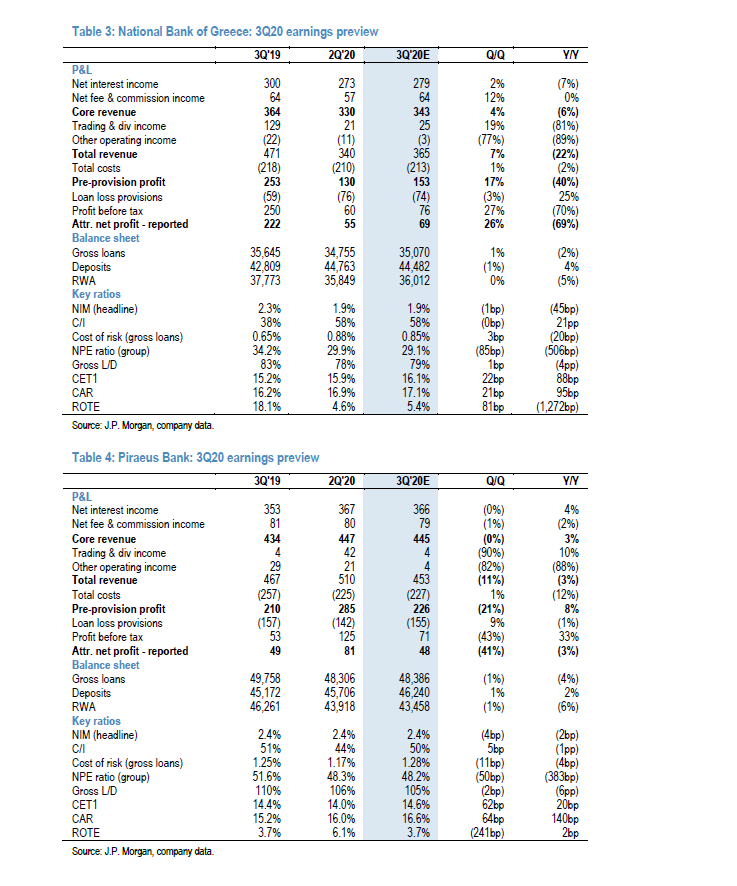

Η JP Morgan αναμένει αύξηση πέριξ του 7% στα έσοδα από προμήθειες και περαιτέρω μείωση στα λειτουργικά κόστη ενώ δεν βλέπει εκπλήξεις στα μη εξυπηρετούμενα ανοίγματα (NPEs) των τραπεζών.

H προσοχή θα στραφεί στο 4ο τρίμηνο και τις προοπτικές του 2021 με τις διοικήσεις των τραπεζών να διατηρούν τον θετικό τους τόνο όσον αφορά στη δραστηριότητα στο μέτωπο των τιτλοποιήσεων ΝΡΕ.

Η Alpha Bank αναμένεται να επιλέξει τον προτιμητέο αγοραστή για το χαρτοφυλάκιο Galaxy τις επόμενες εβδομάδες ενώ και η Εθνική θα κινηθεί με τη τιτλοποίηση Frontier τον Δεκέμβριο που θα μειώσει τα NPEs της κατά 2/3.

Ο όγκος και η απόδοση των δανείων υπό αναστολή πληρωμής θα βρεθεί επίσης στο επίκεντρο, ενώ η αβεβαιότητα που σχετίζεται με την εξέλιξη της πανδημίας και οι πιθανές πτωτικές αναθεωρήσεις των μακροοικονομικών προσδοκιών ενδέχεται να επηρεάσουν τις προβλέψεις προς το τέλος του έτους.

Ως εκ τούτου, οι απόψεις των διοικήσεων θα αποτελέσουν βασικό επίκεντρο της προσοχής.

www.bankingnews.gr

Παράλληλα, η Goldman Sachs, τοποθετεί χαμηλότερα την τιμή στόχο της Eurobank, στα 0,53 ευρώ, με ουδέτερη (neutral) σύσταση.

Ειδικότερα, η JP Morgan σχολιάζει τα αποτελέσματα του τρίτου τριμήνου της Eurobank, η οποία ανακοίνωσε καθαρά κέρδη 85 εκατ. ευρώ, από ζημία 1,2 δισ. ευρώ το προηγούμενο τρίμηνο.

Αυτό μεταφράζεται σε 6,3% ROE και 0,5% ROA για το τρίμηνο.

Ο λόγος των NPEs είναι μειωμένος κατά ~40 μ.β. σε επίπεδο τριμήνου σε 14,9%.

Ο λόγος CET1 είναι στο 13,2% κυρίως λόγω χαμηλότερου RWA (FLB3 11,2%), ενώ το TCR βρίσκεται στο 15,6%.

Η TBVPS είναι στα 1,3 ευρώ, μειωμένη κατά 2% σε τριμηνιαία βάση.

Όπως σχολιάζει η JP Morgan τα καθαρά έσοδα είναι σημαντικά υψηλότερα από την εκτίμησή της στα 31 εκατ. ευρώ, κυρίως λόγω των κερδών από συναλλαγές 174 εκατ. ευρώ.

Διαφορετικά, το NII, τα τέλη και το λειτουργικό κόστος ήταν όλα σύμφωνα τις προσδοκίες, οδηγώντας σε 213 εκατ. ευρώ βασικό εισόδημα, ενώ οι προβλέψεις στα 155 εκατ. ευρώ ήταν ελαφρώς υψηλότερες.

Αυτό που εντυπωσιάζει περισσότερο είναι ότι η βασική αβεβαιότητα παραμένει, ιδίως εν μέσω δεύτερου κλειδώματος και των μορατόριων στην πληρωμή δανείων.

Η διοίκηση έχει ένα ρεαλιστικό μήνυμα, περιμένοντας ~ 20% των δανείων υπό μορατόριουμ να καταστούν μη εξυπηρετούμενα το επόμενο έτος, σε γενικές γραμμές σύμφωνα με αυτό που υποστήριξε και η Πειραιώς στο β' 3μηνο.

Από τη μεριά της, η Goldman Sachs θεωρεί θετικά τα αποτελέσματα από το trading και άλλα έσοδα της Eurobank, καθώς κινήθηκαν υψηλότερα των εκτιμήσεών της, όπως και τα έσοδα από προμήθειες και τις προβλέψεις δανείων.

Παράλληλα, σύμφωνα με τις εκτιμήσεις ήταν και τα επιτοκιακά έσοδα, τα κόστη και τα νέα δάνεια.

Τι ανέφερε η JP Morgan στις 19 Νοεμβρίου 2020

JP Morgan: Τι θα δείξουν τα αποτελέσματα γ' τριμήνου 2020 των ελληνικών τραπεζών - Απαραίτητη η επιτάχυνση των τιτλοποιήσεων

Το «χορό» των εταιρικών αποτελεσμάτων του γ' τριμήνου 2020 για τις ελληνικές τράπεζες άνοιξε σήμερα Πέμπτη 19 Νοεμβρίου 2020, η Eurobank, με τη JP Morgan σε report της να εστιάζει στις προοπτικές του κλάδου για το 2021.

Τη σκυτάλη από τη Eurobank θα λάβει η Τράπεζα Πειραιώς στις 23 Νοεμβρίου, με την Alpha Bank να ακολουθεί στις 25 Νοεμβρίου και την Εθνική Τράπεζα στο τέλος του μήνα, να ολοκληρώνει τo κύκλο των αποτελεσμάτων για το τρίμηνο.

Όπως αναφέρει η η JPMorgan σε έκθεση της για τον ελληνικό τραπεζικό κλάδο στο report της με τίτλο What to watch going into 3Q earnings: decent but

arguably less of a focus, with eyes on 2021 outlook η επενδυτική τράπεζα αναμένει ακόμα ένα σετ από ικανοποιητικά αποτελέσματα από τις τράπεζες, σε γενικές γραμμές συνέχιση της τάσης που έλαβε χώρα το δεύτερο τρίμηνο του 2020 χωρίς σημαντική επιδείνωση στις προσδοκίες για το 2020.

«Κατά συνέπεια τα αποτελέσματα 3ου τριμήνου εν μέσω του δεύτερου κύματος της πανδημίας και του lockdown θα έχουν μικρότερη βαρύτητα και η προσοχή θα επικεντρωθεί στις προοπτικές για τα έσοδα και την ποιότητα του ενεργητικού στο τελευταίο τρίμηνο και την επόμενη χρονιά».

Οι αναλυτές του οίκου αναφέρουν ότι η εποικοδομητική εικόνα του 2ου τριμήνου θα έχει συνέχεια, ιδιαίτερα όσον αφορά στις τιτλοποιήσεις, καθώς στα προσεχή δύο τρίμηνα αναμένεται περισσότερη ενεργητικότητα στο μέτωπο αυτό.

Οι μετοχές των ελληνικών τραπεζών διαπραγματεύονται κατά μέσο όρο 0,2 φορές τη λογιστική τους αξία με ορίζοντα το 2022, χαμηλότερα από τις ευρωπαϊκές με P/BV στο 0,9 και παρά την κούρσα 32% που έχει παρατηρηθεί τις τέσσερεις τελευταίες εβδομάδες έναντι ανόδου 29% σε αυτές του δείκτη SX7 μετά τις θετικές εξελίξεις με τα εμβόλια κατά του κορωνοιού.

Παράλληλα η

Προβλέπει ανθεκτικότητα στα καθαρά έσοδα από τόκους λόγω της εκταμίευσης νέων υγιών δανείων και χαμηλότερου κόστους χρήματος παρά τη συμπίεση στα δανειακά επιτόκια.

Η JP Morgan αναμένει αύξηση πέριξ του 7% στα έσοδα από προμήθειες και περαιτέρω μείωση στα λειτουργικά κόστη ενώ δεν βλέπει εκπλήξεις στα μη εξυπηρετούμενα ανοίγματα (NPEs) των τραπεζών.

H προσοχή θα στραφεί στο 4ο τρίμηνο και τις προοπτικές του 2021 με τις διοικήσεις των τραπεζών να διατηρούν τον θετικό τους τόνο όσον αφορά στη δραστηριότητα στο μέτωπο των τιτλοποιήσεων ΝΡΕ.

Η Alpha Bank αναμένεται να επιλέξει τον προτιμητέο αγοραστή για το χαρτοφυλάκιο Galaxy τις επόμενες εβδομάδες ενώ και η Εθνική θα κινηθεί με τη τιτλοποίηση Frontier τον Δεκέμβριο που θα μειώσει τα NPEs της κατά 2/3.

Ο όγκος και η απόδοση των δανείων υπό αναστολή πληρωμής θα βρεθεί επίσης στο επίκεντρο, ενώ η αβεβαιότητα που σχετίζεται με την εξέλιξη της πανδημίας και οι πιθανές πτωτικές αναθεωρήσεις των μακροοικονομικών προσδοκιών ενδέχεται να επηρεάσουν τις προβλέψεις προς το τέλος του έτους.

Ως εκ τούτου, οι απόψεις των διοικήσεων θα αποτελέσουν βασικό επίκεντρο της προσοχής.

www.bankingnews.gr

Σχόλια αναγνωστών