Η απληστία είναι κακός σύμβουλος…

Στις ταινίες, η απληστία είναι ένα χαρακτηριστικό που συχνά κυριαρχεί στους πλούσιους και ισχυρούς.

Αξιοσημείωτο είναι το απόφθεγμα του Michael Douglas στην κλασική ταινία του 1987 «Wall Street»:

«Κυρίες και κύριοι, το θέμα είναι ότι η απληστία, λόγω έλλειψης καλύτερης λέξης, είναι καλή.

Η απληστία λειτουργεί. Η απληστία ξεκαθαρίζει, διαπερνά και συλλαμβάνει την ουσία του εξελικτικού πνεύματος.

Η απληστία, σε όλες τις μορφές της. Η απληστία για ζωή, για χρήματα, για αγάπη, έχει σημαδέψει την ανθρωπότητα».

Παρότι η απληστία είναι απαραίτητη για την οικοδόμηση πλούτου, η υπερβολική απληστία έχει τρομερές συνέπειες στις επενδύσεις.

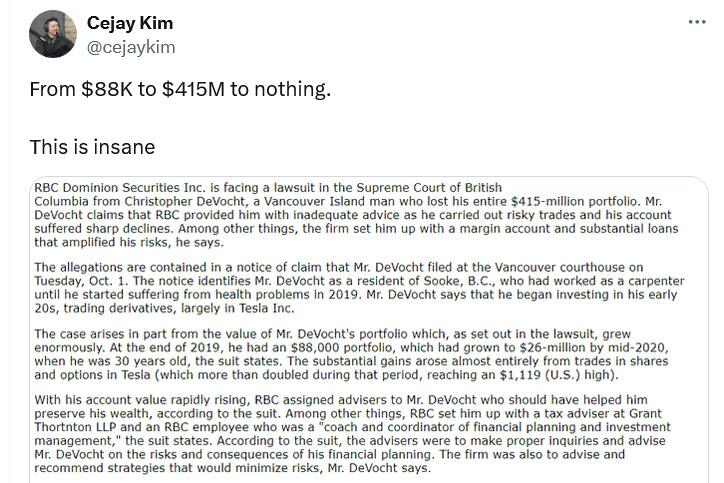

Λίγες ιστορίες είναι τόσο συγκλονιστικές όσο αυτή:

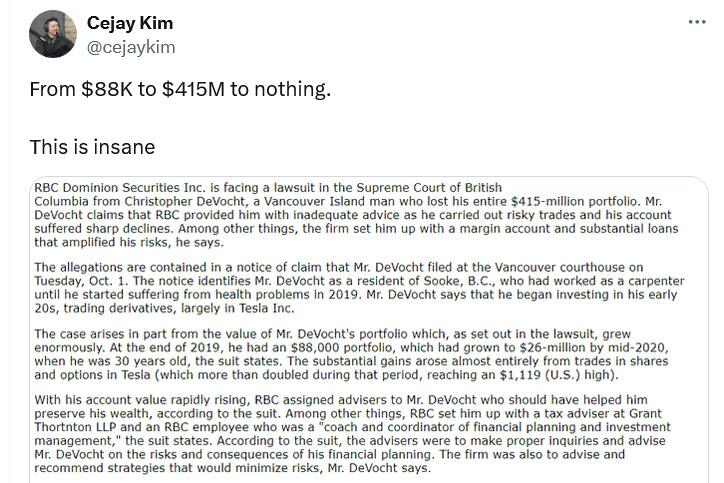

Ένας επενδυτής μετέτρεψε μια επένδυση 88.000 δολαρίων σε 415 εκατομμύρια δολάρια μέσω της μετοχής της Tesla και, στο τέλος, τα έχασε όλα.

Είναι μια ιστορία που καταγράφει την οικονομική επιτυχία και αποτυχία στα απώτατα άκρα - μια ιστορία απληστίας απότοκο των εκθετικών αποδόσεων.

Ωστόσο, βαθύτερη εξέταση των συνθηκών που οδήγησαν στην εν λόγω απώλεια αποκαλύπτει πολλά red flags.

Οι στρατηγικές κοινής λογικής και τα εργαλεία διαχείρισης κινδύνου για την πρόληψη οικονομικών καταστροφών αγνοήθηκαν.

Το ταξίδι από 88.000 δολ. στα 415 εκατ. δολ.

Η ιστορία μας ξεκινά με τον Christopher DeVocht να κερδίζει εκατοντάδες εκατομμύρια ποντάροντας σε option της Tesla, με αρχική επένδυση μόλις 88.000 δολ.

Αυτό το κατόρθωμα συνέβη κατά τη διάρκεια της κερδοσκοπικής έκρηξης που προκλήθηκε από μαζικές κρατικές παρεμβάσεις το 2020.

Καθώς το market cap της Tesla εκτοξεύτηκε στα ύψη, η θέση του Christopher αυξήθηκε εκθετικά.

Η μόχλευση μέσω δικαιωμάτων προαίρεσης και τα margin debts του επέτρεψαν να ανοίγει όλο και μεγαλύτερες θέσεις.

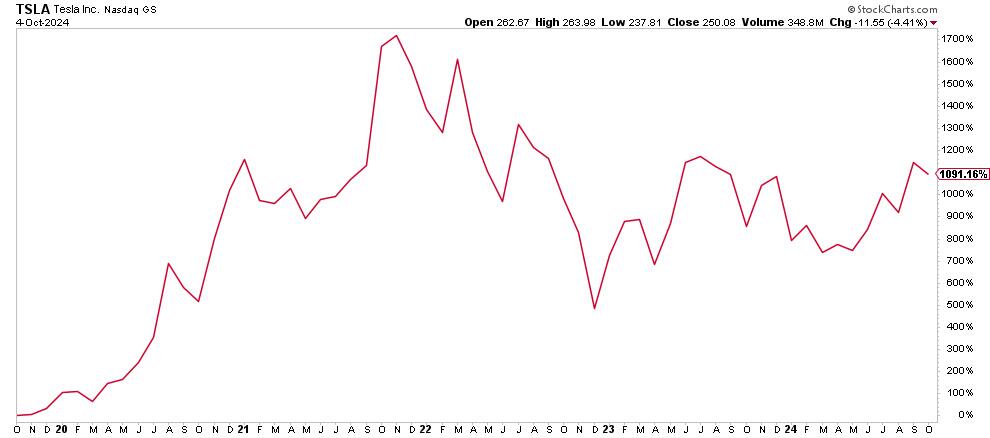

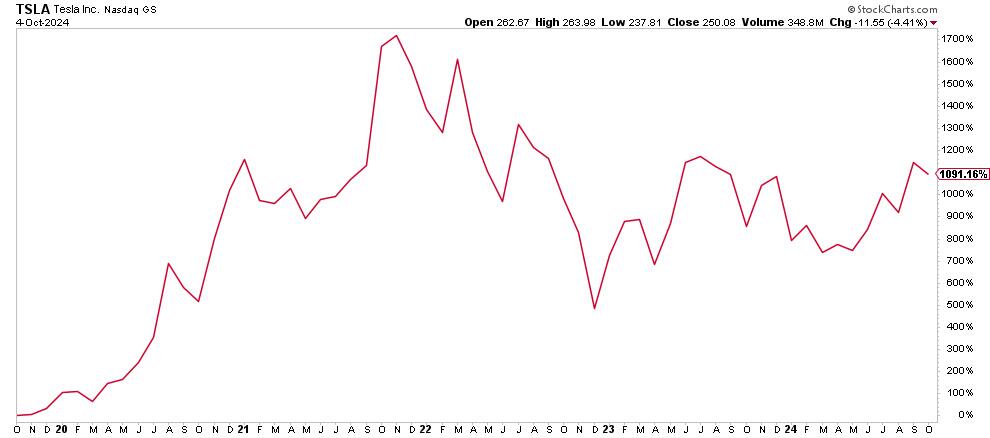

Υπενθυμίζεται πως το 2020 οι μετοχές της Tesla αυξήθηκαν κατά 1.700%, καθώς τα μηδενικά επιτόκια και οι τεράστιες νομισματικές παρεμβάσεις επέτρεψαν να υπάρξει η πιο κερδοσκοπική πορεία του χρηματιστηρίου στην πρόσφατη ιστορία.

Κατά τη διάρκεια αυτής της μετεωρικής ανόδου, η αξία του χαρτοφυλακίου του Christopher εκτινάχθηκε στο απίστευτο ποσό των 415 εκατομμυρίων δολαρίων.

Ωστόσο, ο Christopher επέλεξε να παραμείνει «μέσα» αντί να εξαργυρώσει ή να διαφοροποιήσει τις συμμετοχές του.

Παρά τους κινδύνους ενός εξαιρετικά συγκεντρωμένου χαρτοφυλακίου, δυσκολεύτηκε να αντισταθεί στη γοητεία της προσδοκίας για ακόμη μεγαλύτερες αποδόσεις.

Τελικά, η αγορά τελικά στράφηκε εναντίον του.

Το 2022, η αγορά ανέκρουσε πρύμναν καθώς η Ομοσπονδιακή Τράπεζα των ΗΠΑ άνοιξε έναν από τους πιο επιθετικούς κύκλους νομισματικής σύσφιξης στην Ιστορία της.

Κατά τη διάρκεια εκείνου του έτους, η αξία των μετοχών της Tesla μειώθηκε σχεδόν κατά 70%.

Φυσικά, αν ο Christopher είχε μετοχές της Tesla, θα εξακολουθούσε να έχει 100 εκατομμύρια δολάρια.

Ωστόσο, το πρόβλημα ήταν ότι χρησιμοποιούσε μόχλευση δικαιωμάτων προαίρεσης και margin debts.

Το πρόβλημα με τα δάνεια περιθωρίου είναι ότι ο δανειολήπτης πρέπει να ρευστοποιήσει μετοχές για να αποπληρώσει το δάνειο.

Επιπλέον, τα συμβόλαια δικαιωμάτων προαίρεσης λήγουν χωρίς αξία.

Το χαρτοφυλάκιο εξαλείφθηκε με την αναγκαστική ρευστοποίηση των μετοχών της Tesla για την αποπληρωμή δανείων και δικαιωμάτων προαίρεσης που έληξαν χωρίς αξία.

Όπως ήταν φυσικό, ακολούθησε μήνυση κατά του οικονομικού του συμβούλου, κατηγορώντας τον ότι δεν έκανε τις απαιτούμενες ενέργειες για τη διατήρηση της περιουσίας του.

Ωστόσο, το σφάλμα, ξεκάθαρα, ήταν δικό του…

Αυτή η ιστορία θα πρέπει να χρησιμεύσει ως ισχυρή υπενθύμιση ότι η ανεξέλεγκτη απληστία και η κακή διαχείριση κινδύνου είναι συχνά οι αρχιτέκτονες της οικονομικής καταστροφής.

Οι μετοχές συχνά γράφουν απώλειες 100%

Ένα από τα πιο κρίσιμα στοιχεία αυτής της ιστορίας είναι ο ρόλος της απληστίας στην πτώση του επενδυτή.

Η απληστία μπορεί να θολώσει την κρίση, καθώς οι επενδυτές κυνηγούν αποδόσεις αλλά δεν λαμβάνουν υπόψη τους αυξανόμενους κινδύνους.

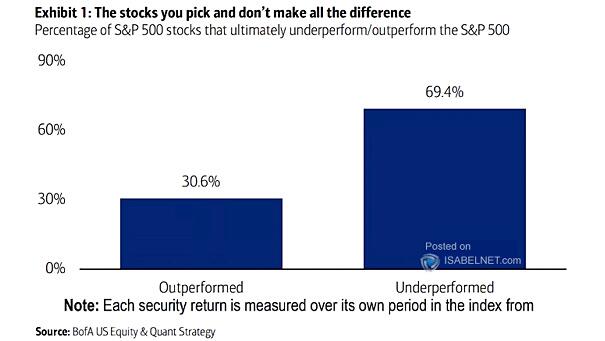

Σε αυτό το πλαίσιο αξίζει να ρίξει κανείς μια ματιά στο παρακάτω στατιστικό.

Ο Hendrik Bessembinder εξέτασε την ιστορία 29.000 μετοχών στις Ηνωμένες Πολιτείες κατά τη διάρκεια των τελευταίων 90 ετών.

Εξέτασε επίσης περίπου 64.000 μετοχές εκτός των ΗΠΑ σε ελαφρώς μικρότερο χρονικό ορίζοντα, λόγω των περιορισμένων διαθέσιμων δεδομένων.

Για να κατανοήσουμε το αποτέλεσμα, πρέπει να κατανοήσουμε τη διαφορά μεταξύ μέσου όρου, διάμεσου και επικρατούσας τιμής.

Ο μέσος όρος είναι η μέση τιμή μεταξύ του δείγματος. Η διάμεσος είναι η μεσαία τιμή.

Είναι σημαντικό ότι η επικρατούσα τιμή δείχνει την πιο επαναλαμβανόμενη τιμή.

Ποιο ήταν το αποτέλεσμα; Η επικρατούσα τιμή ήταν (-100%).

Με άλλα λόγια, το πιο συνηθισμένο αποτέλεσμα της αγοράς μιας μετοχής είναι η απώλεια όλων των χρημάτων σας.

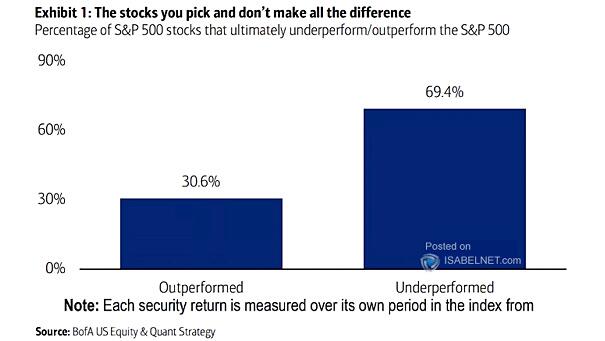

Παρακάτω έχετε μια οπτική αναπαράσταση. Εάν διαλέγατε 100 μετοχές, το 70% πιθανότατα θα είχε χαμηλότερη απόδοση από την αγορά.

Διαχείριση Κινδύνου

Σε αυτή την περίπτωση, ο Christopher έτυχε να κολλήσει σε μια από τις λίγες εταιρείες που ξεπέρασαν τα standard.

Δεδομένης της ιστορικής κατανομής των αποδόσεων από μεμονωμένες μετοχές, έπρεπε να γίνει μια πρόχειρη κατανόηση του κινδύνου.

Ως εκ τούτου, ο Christopher είχε πολλές ευκαιρίες να κλειδώσει σημαντικά κέρδη ή τουλάχιστον να διαφοροποιήσει μέρος του πλούτου του.

Όμως, όπως συμβαίνει συχνά όταν τα συναισθήματα υπαγορεύουν επενδυτικές αποφάσεις, επέλεξε να «καβαλήσει το κύμα».

Πολλοί επενδυτές πέφτουν σε αυτή την παγίδα, πιστεύοντας ότι η αγορά θα κινείται πάντα υπέρ τους.

Αυτό που δεν λαμβάνουν υπόψη, ωστόσο, είναι ότι οι αγορές είναι πάντα κυκλικές και ό,τι ανεβαίνει τελικά πέφτει.

Με το να μην το αποδέχεται αυτό, εκτέθηκε σε έναν περιττό κίνδυνο, που τελικά του κόστισε τα πάντα.

Η απώλεια των 415 εκατομμυρίων δολαρίων δεν ήταν αναπόφευκτη - μπορούσε να αποφευχθεί.

Υπήρχαν πολλές επιλογές που θα μπορούσε να είχε κάνει ο Christopher για να μετριάσει τον κίνδυνο και να διαφυλάξει τον πλούτο του.

Συμπέρασμα

Αυτή η ιστορία είναι μια νηφάλια υπενθύμιση του πώς η απληστία, ανεξέλεγκτη από την ορθολογική λήψη αποφάσεων και τη σωστή διαχείριση κινδύνων, μπορεί να μετατρέψει ένα οικονομικό κέρδος σε συντριπτική απώλεια.

Ως επενδυτές, είναι σημαντικό να κατανοήσουμε ότι τα κέρδη της αγοράς δεν είναι ποτέ εγγυημένα και ότι οι κίνδυνοι υπερέκθεσης μπορεί να είναι καταστροφικοί.

Εάν βρίσκεστε σε παρόμοια κατάσταση, οδηγώντας το κύμα των τεράστιων κερδών της αγοράς, αναρωτηθείτε: Είναι τώρα η ώρα να αφαιρέσετε μερικές μάρκες από το τραπέζι;

www.bankingnews.gr

Αξιοσημείωτο είναι το απόφθεγμα του Michael Douglas στην κλασική ταινία του 1987 «Wall Street»:

«Κυρίες και κύριοι, το θέμα είναι ότι η απληστία, λόγω έλλειψης καλύτερης λέξης, είναι καλή.

Η απληστία λειτουργεί. Η απληστία ξεκαθαρίζει, διαπερνά και συλλαμβάνει την ουσία του εξελικτικού πνεύματος.

Η απληστία, σε όλες τις μορφές της. Η απληστία για ζωή, για χρήματα, για αγάπη, έχει σημαδέψει την ανθρωπότητα».

Παρότι η απληστία είναι απαραίτητη για την οικοδόμηση πλούτου, η υπερβολική απληστία έχει τρομερές συνέπειες στις επενδύσεις.

Λίγες ιστορίες είναι τόσο συγκλονιστικές όσο αυτή:

Ένας επενδυτής μετέτρεψε μια επένδυση 88.000 δολαρίων σε 415 εκατομμύρια δολάρια μέσω της μετοχής της Tesla και, στο τέλος, τα έχασε όλα.

Είναι μια ιστορία που καταγράφει την οικονομική επιτυχία και αποτυχία στα απώτατα άκρα - μια ιστορία απληστίας απότοκο των εκθετικών αποδόσεων.

Ωστόσο, βαθύτερη εξέταση των συνθηκών που οδήγησαν στην εν λόγω απώλεια αποκαλύπτει πολλά red flags.

Οι στρατηγικές κοινής λογικής και τα εργαλεία διαχείρισης κινδύνου για την πρόληψη οικονομικών καταστροφών αγνοήθηκαν.

Το ταξίδι από 88.000 δολ. στα 415 εκατ. δολ.

Η ιστορία μας ξεκινά με τον Christopher DeVocht να κερδίζει εκατοντάδες εκατομμύρια ποντάροντας σε option της Tesla, με αρχική επένδυση μόλις 88.000 δολ.

Αυτό το κατόρθωμα συνέβη κατά τη διάρκεια της κερδοσκοπικής έκρηξης που προκλήθηκε από μαζικές κρατικές παρεμβάσεις το 2020.

Καθώς το market cap της Tesla εκτοξεύτηκε στα ύψη, η θέση του Christopher αυξήθηκε εκθετικά.

Η μόχλευση μέσω δικαιωμάτων προαίρεσης και τα margin debts του επέτρεψαν να ανοίγει όλο και μεγαλύτερες θέσεις.

Υπενθυμίζεται πως το 2020 οι μετοχές της Tesla αυξήθηκαν κατά 1.700%, καθώς τα μηδενικά επιτόκια και οι τεράστιες νομισματικές παρεμβάσεις επέτρεψαν να υπάρξει η πιο κερδοσκοπική πορεία του χρηματιστηρίου στην πρόσφατη ιστορία.

Κατά τη διάρκεια αυτής της μετεωρικής ανόδου, η αξία του χαρτοφυλακίου του Christopher εκτινάχθηκε στο απίστευτο ποσό των 415 εκατομμυρίων δολαρίων.

Ωστόσο, ο Christopher επέλεξε να παραμείνει «μέσα» αντί να εξαργυρώσει ή να διαφοροποιήσει τις συμμετοχές του.

Παρά τους κινδύνους ενός εξαιρετικά συγκεντρωμένου χαρτοφυλακίου, δυσκολεύτηκε να αντισταθεί στη γοητεία της προσδοκίας για ακόμη μεγαλύτερες αποδόσεις.

Τελικά, η αγορά τελικά στράφηκε εναντίον του.

Το 2022, η αγορά ανέκρουσε πρύμναν καθώς η Ομοσπονδιακή Τράπεζα των ΗΠΑ άνοιξε έναν από τους πιο επιθετικούς κύκλους νομισματικής σύσφιξης στην Ιστορία της.

Κατά τη διάρκεια εκείνου του έτους, η αξία των μετοχών της Tesla μειώθηκε σχεδόν κατά 70%.

Φυσικά, αν ο Christopher είχε μετοχές της Tesla, θα εξακολουθούσε να έχει 100 εκατομμύρια δολάρια.

Ωστόσο, το πρόβλημα ήταν ότι χρησιμοποιούσε μόχλευση δικαιωμάτων προαίρεσης και margin debts.

Το πρόβλημα με τα δάνεια περιθωρίου είναι ότι ο δανειολήπτης πρέπει να ρευστοποιήσει μετοχές για να αποπληρώσει το δάνειο.

Επιπλέον, τα συμβόλαια δικαιωμάτων προαίρεσης λήγουν χωρίς αξία.

Το χαρτοφυλάκιο εξαλείφθηκε με την αναγκαστική ρευστοποίηση των μετοχών της Tesla για την αποπληρωμή δανείων και δικαιωμάτων προαίρεσης που έληξαν χωρίς αξία.

Όπως ήταν φυσικό, ακολούθησε μήνυση κατά του οικονομικού του συμβούλου, κατηγορώντας τον ότι δεν έκανε τις απαιτούμενες ενέργειες για τη διατήρηση της περιουσίας του.

Ωστόσο, το σφάλμα, ξεκάθαρα, ήταν δικό του…

Αυτή η ιστορία θα πρέπει να χρησιμεύσει ως ισχυρή υπενθύμιση ότι η ανεξέλεγκτη απληστία και η κακή διαχείριση κινδύνου είναι συχνά οι αρχιτέκτονες της οικονομικής καταστροφής.

Οι μετοχές συχνά γράφουν απώλειες 100%

Ένα από τα πιο κρίσιμα στοιχεία αυτής της ιστορίας είναι ο ρόλος της απληστίας στην πτώση του επενδυτή.

Η απληστία μπορεί να θολώσει την κρίση, καθώς οι επενδυτές κυνηγούν αποδόσεις αλλά δεν λαμβάνουν υπόψη τους αυξανόμενους κινδύνους.

Σε αυτό το πλαίσιο αξίζει να ρίξει κανείς μια ματιά στο παρακάτω στατιστικό.

Ο Hendrik Bessembinder εξέτασε την ιστορία 29.000 μετοχών στις Ηνωμένες Πολιτείες κατά τη διάρκεια των τελευταίων 90 ετών.

Εξέτασε επίσης περίπου 64.000 μετοχές εκτός των ΗΠΑ σε ελαφρώς μικρότερο χρονικό ορίζοντα, λόγω των περιορισμένων διαθέσιμων δεδομένων.

Για να κατανοήσουμε το αποτέλεσμα, πρέπει να κατανοήσουμε τη διαφορά μεταξύ μέσου όρου, διάμεσου και επικρατούσας τιμής.

Ο μέσος όρος είναι η μέση τιμή μεταξύ του δείγματος. Η διάμεσος είναι η μεσαία τιμή.

Είναι σημαντικό ότι η επικρατούσα τιμή δείχνει την πιο επαναλαμβανόμενη τιμή.

Ποιο ήταν το αποτέλεσμα; Η επικρατούσα τιμή ήταν (-100%).

Με άλλα λόγια, το πιο συνηθισμένο αποτέλεσμα της αγοράς μιας μετοχής είναι η απώλεια όλων των χρημάτων σας.

Παρακάτω έχετε μια οπτική αναπαράσταση. Εάν διαλέγατε 100 μετοχές, το 70% πιθανότατα θα είχε χαμηλότερη απόδοση από την αγορά.

Διαχείριση Κινδύνου

Σε αυτή την περίπτωση, ο Christopher έτυχε να κολλήσει σε μια από τις λίγες εταιρείες που ξεπέρασαν τα standard.

Δεδομένης της ιστορικής κατανομής των αποδόσεων από μεμονωμένες μετοχές, έπρεπε να γίνει μια πρόχειρη κατανόηση του κινδύνου.

Ως εκ τούτου, ο Christopher είχε πολλές ευκαιρίες να κλειδώσει σημαντικά κέρδη ή τουλάχιστον να διαφοροποιήσει μέρος του πλούτου του.

Όμως, όπως συμβαίνει συχνά όταν τα συναισθήματα υπαγορεύουν επενδυτικές αποφάσεις, επέλεξε να «καβαλήσει το κύμα».

Πολλοί επενδυτές πέφτουν σε αυτή την παγίδα, πιστεύοντας ότι η αγορά θα κινείται πάντα υπέρ τους.

Αυτό που δεν λαμβάνουν υπόψη, ωστόσο, είναι ότι οι αγορές είναι πάντα κυκλικές και ό,τι ανεβαίνει τελικά πέφτει.

Με το να μην το αποδέχεται αυτό, εκτέθηκε σε έναν περιττό κίνδυνο, που τελικά του κόστισε τα πάντα.

Η απώλεια των 415 εκατομμυρίων δολαρίων δεν ήταν αναπόφευκτη - μπορούσε να αποφευχθεί.

Υπήρχαν πολλές επιλογές που θα μπορούσε να είχε κάνει ο Christopher για να μετριάσει τον κίνδυνο και να διαφυλάξει τον πλούτο του.

Συμπέρασμα

Αυτή η ιστορία είναι μια νηφάλια υπενθύμιση του πώς η απληστία, ανεξέλεγκτη από την ορθολογική λήψη αποφάσεων και τη σωστή διαχείριση κινδύνων, μπορεί να μετατρέψει ένα οικονομικό κέρδος σε συντριπτική απώλεια.

Ως επενδυτές, είναι σημαντικό να κατανοήσουμε ότι τα κέρδη της αγοράς δεν είναι ποτέ εγγυημένα και ότι οι κίνδυνοι υπερέκθεσης μπορεί να είναι καταστροφικοί.

Εάν βρίσκεστε σε παρόμοια κατάσταση, οδηγώντας το κύμα των τεράστιων κερδών της αγοράς, αναρωτηθείτε: Είναι τώρα η ώρα να αφαιρέσετε μερικές μάρκες από το τραπέζι;

www.bankingnews.gr

Σχόλια αναγνωστών