Αξίζει να αναφερθεί ότι με βάση την Fitch η Ελλάδα απέχει 8 βαθμίδες από το να καταστεί invesment grade δηλαδή να αποκτήσει επενδυτικό βαθμό.

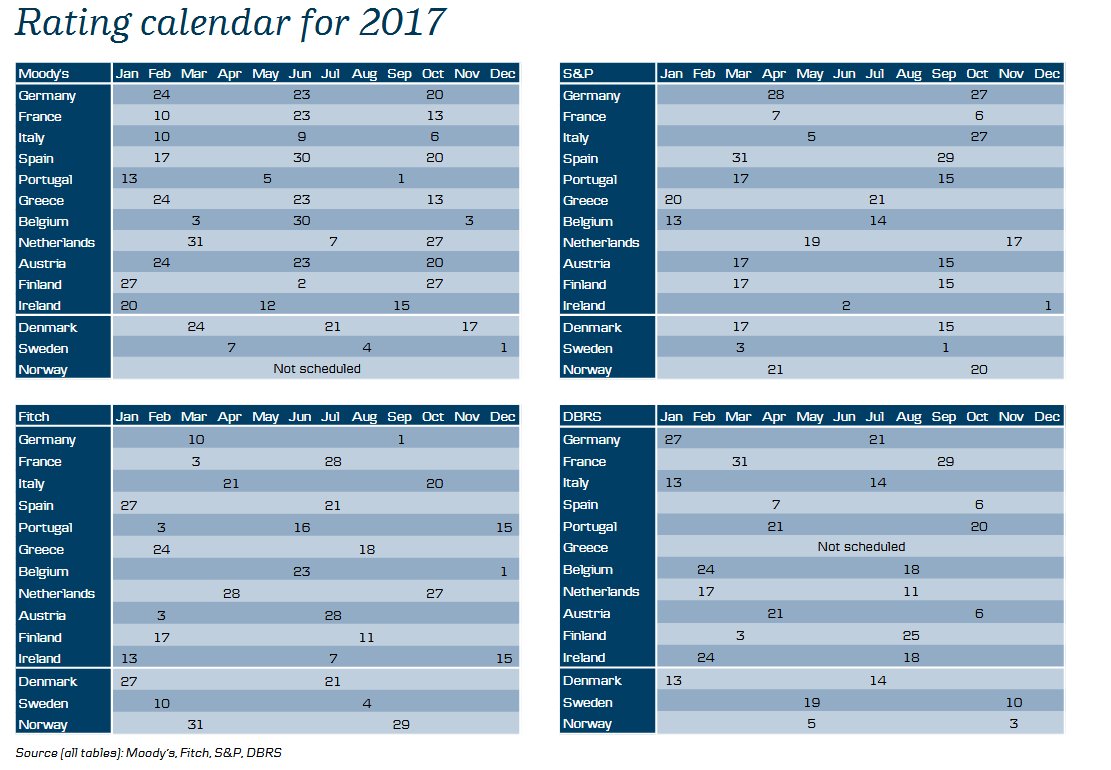

Στις 18 Αυγούστου του 2017 ημέρα Παρασκευή ο διεθνής οίκος πιστοληπτικής διαβάθμισης Fitch rating θα αναβαθμίσει την προοπτική outlook της Ελλάδα από σταθερό σε θετικό με πιθανότητα 60% ή θα αναβαθμίσει την πιστοληπτική ικανότητα κατά 1 βαθμίδα σε CCC+ από CCC με πιθανότητα 40%.

Αξίζει να αναφερθεί ότι με βάση την Fitch η Ελλάδα απέχει 8 βαθμίδες από το να καταστεί invesment grade δηλαδή να αποκτήσει επενδυτικό βαθμό.

Εάν επιβεβαιωθεί το σενάριο της αναβάθμισης του outlook της οικονομίας θα πρόκειται για μια ουδέτερη είδηση καθώς η Fitch βαθμολογεί την Ελλάδα 2 κλίμακες χαμηλότερα από την Standard and Poor's σε B-.

Εάν επιβεβαιωθεί το σενάριο της αναβάθμισης της πιστοληπτικής ικανότητας της οικονομίας θα πρόκειται για μια σχετικά θετική είδηση καθώς η Fitch θα βαθμολογεί την Ελλάδα 1 κλίμακα χαμηλότερα από την Standard and Poor's σε B-.

Ως γνωστό η ΕΚΤ και οι αγορές λαμβάνουν υπόψη την υψηλότερη βαθμολογία που την τρέχουσα περίοδο δίνει στην Ελλάδα η Standard and Poor's.

Οποιαδήποτε βαθμολογία χαμηλότερη από Β- είναι μια μέτρια έως αδιάφορη είδηση για τις αγορές.

Από τα ενδιαφέροντα στοιχεία είναι ότι σε ένα καλό σενάριο η Ελλάδα για να αποκτήσει επενδυτική βαθμίδα δηλαδή ΒΒΒ- και υψηλότερα (είναι η τρέχουσα βαθμολογία της Πορτογαλίας) θα χρειαστούν 5 χρόνια τουλάχιστον.

Πρόσφατα στις 21 Ιουλίου η Standard and Poor's επιβεβαίωσε την μακροπρόθεσμη πιστοληπτική ικανότητας της Ελλάδας σε «Β-», αναθεωρώντας ωστόσο επί τα βελτίω τις προοπτικές επαναξιολόγησης 12μήνου (outlook) σε θετικές, από σταθερές που ήταν μέχρι πρότινος.

Την ίδια στιγμή, προέβλεψε πως δε θα χρειαστεί νέος γύρος ανακεφαλαιοποιήσεων για τις ελληνικές τράπεζες, παρά το μεγάλο ποσοστό των μη εξυπηρετούμενων δανείων.

Όπως αναφέρει στην έκθεσή του ο αμερικανικός οίκος, η μεταβολή του outlook αντανακλά την προσδοκία ότι το ελληνικό χρέος και το κόστος εξυπηρέτησής του θα μειωθούν σταδιακά, με υποστήριξη από την ανάκαμψη, τη θέσπιση νομοθετικών και δημοσιονομικών μέτρων έως το 2020 και τη δέσμευση των πιστωτών της χώρας για περαιτέρω την κατάσταση βιωσιμότητα του χρέους.

Το Eurogroup, στις 15 Ιουνίου 2017, συμφώνησε να εκταμιεύσει τη δόση και να διευκολύνει την πρόσβαση της Ελλάδας στις αγορές, προκειμένου η ελληνική κυβέρνηση να ανταποκριθεί στις υποχρεώσεις της, ενώ παράλληλα δεσμεύτηκε να παρέχει περαιτέρω ελάφρυνση στα δάνεια από τον ESM/EFSF, μετά το τέλος του τρέχοντος προγράμματος (31 Αυγούστου 2018).

Ο οίκος αναμένει τα χρεολύσια του ελληνικού χρέους να κορυφωθούν το 2019 σε περίπου 13,5 δισ. ευρώ, που εκτιμάται ότι ανέρχεται στο 7% του ΑΕΠ.

Ωστόσο, αναμένει από την κυβέρνηση να ανταποκριθεί μέσω της χρηματοδότησης από τις διεθνείς αγορές ομολόγων.

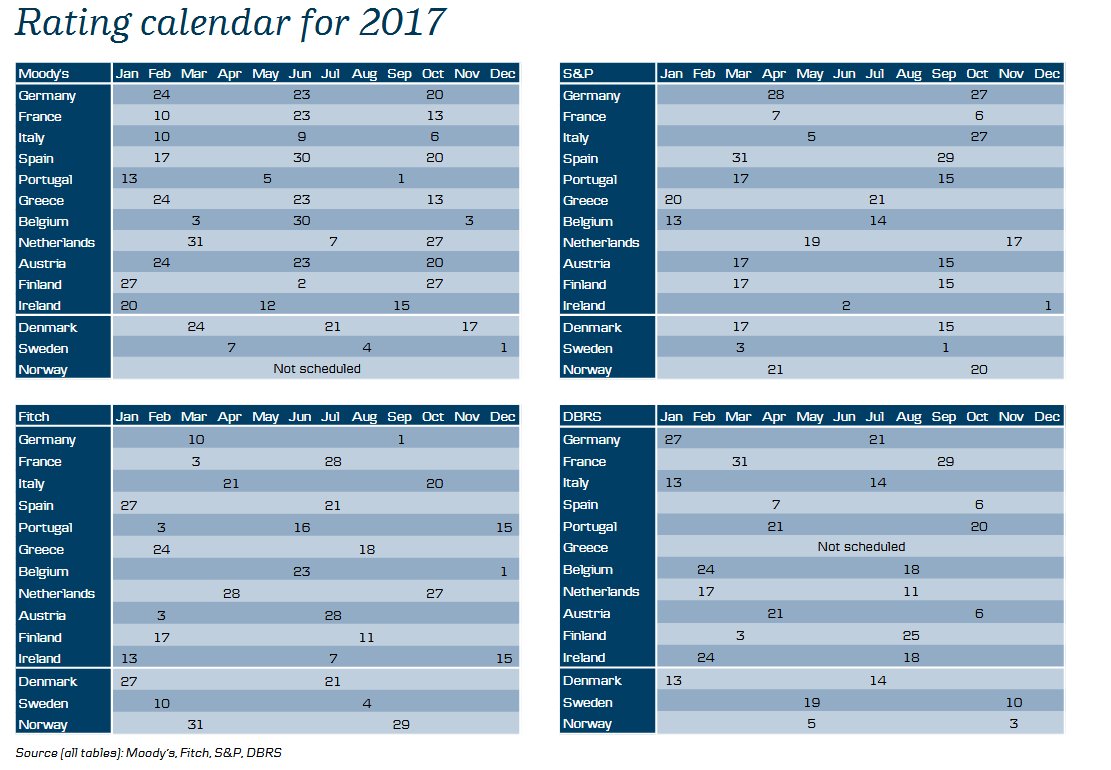

Με την κίτρινη επισήμανση η τρέχουσα βαθμολογία της Ελλάδος

www.bankingnews.gr

Αξίζει να αναφερθεί ότι με βάση την Fitch η Ελλάδα απέχει 8 βαθμίδες από το να καταστεί invesment grade δηλαδή να αποκτήσει επενδυτικό βαθμό.

Εάν επιβεβαιωθεί το σενάριο της αναβάθμισης του outlook της οικονομίας θα πρόκειται για μια ουδέτερη είδηση καθώς η Fitch βαθμολογεί την Ελλάδα 2 κλίμακες χαμηλότερα από την Standard and Poor's σε B-.

Εάν επιβεβαιωθεί το σενάριο της αναβάθμισης της πιστοληπτικής ικανότητας της οικονομίας θα πρόκειται για μια σχετικά θετική είδηση καθώς η Fitch θα βαθμολογεί την Ελλάδα 1 κλίμακα χαμηλότερα από την Standard and Poor's σε B-.

Ως γνωστό η ΕΚΤ και οι αγορές λαμβάνουν υπόψη την υψηλότερη βαθμολογία που την τρέχουσα περίοδο δίνει στην Ελλάδα η Standard and Poor's.

Οποιαδήποτε βαθμολογία χαμηλότερη από Β- είναι μια μέτρια έως αδιάφορη είδηση για τις αγορές.

Από τα ενδιαφέροντα στοιχεία είναι ότι σε ένα καλό σενάριο η Ελλάδα για να αποκτήσει επενδυτική βαθμίδα δηλαδή ΒΒΒ- και υψηλότερα (είναι η τρέχουσα βαθμολογία της Πορτογαλίας) θα χρειαστούν 5 χρόνια τουλάχιστον.

Πρόσφατα στις 21 Ιουλίου η Standard and Poor's επιβεβαίωσε την μακροπρόθεσμη πιστοληπτική ικανότητας της Ελλάδας σε «Β-», αναθεωρώντας ωστόσο επί τα βελτίω τις προοπτικές επαναξιολόγησης 12μήνου (outlook) σε θετικές, από σταθερές που ήταν μέχρι πρότινος.

Την ίδια στιγμή, προέβλεψε πως δε θα χρειαστεί νέος γύρος ανακεφαλαιοποιήσεων για τις ελληνικές τράπεζες, παρά το μεγάλο ποσοστό των μη εξυπηρετούμενων δανείων.

Όπως αναφέρει στην έκθεσή του ο αμερικανικός οίκος, η μεταβολή του outlook αντανακλά την προσδοκία ότι το ελληνικό χρέος και το κόστος εξυπηρέτησής του θα μειωθούν σταδιακά, με υποστήριξη από την ανάκαμψη, τη θέσπιση νομοθετικών και δημοσιονομικών μέτρων έως το 2020 και τη δέσμευση των πιστωτών της χώρας για περαιτέρω την κατάσταση βιωσιμότητα του χρέους.

Το Eurogroup, στις 15 Ιουνίου 2017, συμφώνησε να εκταμιεύσει τη δόση και να διευκολύνει την πρόσβαση της Ελλάδας στις αγορές, προκειμένου η ελληνική κυβέρνηση να ανταποκριθεί στις υποχρεώσεις της, ενώ παράλληλα δεσμεύτηκε να παρέχει περαιτέρω ελάφρυνση στα δάνεια από τον ESM/EFSF, μετά το τέλος του τρέχοντος προγράμματος (31 Αυγούστου 2018).

Ο οίκος αναμένει τα χρεολύσια του ελληνικού χρέους να κορυφωθούν το 2019 σε περίπου 13,5 δισ. ευρώ, που εκτιμάται ότι ανέρχεται στο 7% του ΑΕΠ.

Ωστόσο, αναμένει από την κυβέρνηση να ανταποκριθεί μέσω της χρηματοδότησης από τις διεθνείς αγορές ομολόγων.

| Κλίμακα αξιολογήσεων διεθνών οίκων και βαθμολογία της Ελλάδος |

|||

| Moody's |

S&P |

Fitch |

|

| Άριστη |

Aaa |

AAA |

AAA |

| Υψηλής Διαβάθμισης |

Aa1 |

AA+ |

AA+ |

| Aa2 |

AA |

AA |

|

| Aa3 |

AA- |

AA- |

|

| Υψηλότερα της Μεσαίας αξιολόγηση |

Α1 Ελλάδα 2005 |

Α+ Ελλάδα 2005 |

Α+Ελλάδα 2005 |

| Α2 |

Α |

Α |

|

| Α3 |

Α- |

Α- |

|

| Χαμηλότερα της Μεσαίας αξιολόγησης |

Baa1 |

BBB+ |

BBB+ |

| Baa2 |

BBB |

BBB |

|

| Baa3 |

BBB- |

BBB- |

|

| Μη επενδυτικά ομόλογα (junk - σκουπίδια) |

Ba1 |

BB+ |

BB+ |

| Ba2 |

BB |

BB |

|

| Ba3 |

BB- |

BB- |

|

| Κερδοσκοπικά |

B1 |

B+ |

B+ |

| B2 |

B |

B |

|

| B3 |

B- *Eλλάδα |

B- |

|

| Υψηλού κινδύνου |

Caa1 |

CCC+ |

CCC+ |

| Caa2* Ελλάδα |

CCC |

CCC* Ελλάδα |

|

| Caa3 Ελλάδα |

CCC- |

CCC- |

|

| Υψηλός Κίνδυνος Χρεοκοπίας |

Ca |

CC |

CC |

| C |

C |

||

| Χρεοκοπία |

C Ελλάδα |

D Ελλάδα |

D Ελλάδα |

www.bankingnews.gr

Σχόλια αναγνωστών